в пмс в рсв что это такое

Как считать взносы и заполнять РСВ для МСП в 2021 году

В 2021 году субъекты МСП могут применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Звучит просто, но в расчёте много нюансов. Рассказываем, как проясняют ситуацию опубликованные ФНС формулы и контрольные соотношения. Показываем, как заполнять РСВ в разных случаях.

Действуют ли пониженные тарифы страховых взносов для МСП в 2021 году

Федеральный закон от 01.04.2020 № 102-ФЗ не только ввёл пониженный тариф для субъектов МСП с апреля 2020 года, но и внёс поправки в НК РФ. Перечень плательщиков страховых взносов, для которых применяются пониженные тарифы, дополнили новой категорией (пп. 17 п. 1 ст. 427 НК РФ):

А также, ст. 427 НК РФ дополнена п. 2.1, согласно которому для плательщиков, указанных в пп. 17, начиная с 2021 года применяются следующие пониженные тарифы страховых взносов:

1) на обязательное пенсионное страхование:

2) на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — 0 %;

3) на обязательное медицинское страхование — 5 %.

Таким образом, субъекты МСП в 2021 году и далее продолжают применять пониженный тариф к части базы за календарный месяц, превышающей МРОТ.

Как взносы сверх МРОТ облагать по пониженным тарифам

Каждый месяц нужно смотреть, превышают ли выплаты в пользу физлица МРОТ, установленный на начало расчётного периода (12 792 рубля в 2021 году). Если превышают, то к части суммы сверх МРОТ применяются пониженные тарифы страховых взносов по такой схеме:

| Взносы | Ставка | |||||||

| На обязательное пенсионное страхование | И до предельной величины базы (1 465 000 рублей), и свыше — 10 % | |||||||

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством |

| Контрольное соотношение — формулировка в письме ФНС | Что это значит |

|---|---|

| Если поле 001 прил. 1 р. 1 СВ = 20, то наличие прил. 1 р. 1 СВ со значением 01 в поле 001 обязательно | Если в расчёте есть приложение с кодом «20», то обязательно должно быть и приложение с кодом «01» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то наличие подраздела 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР обязательно | Если в разделе 3 физического лица есть подраздел 3.2.1 с кодом «МС», то обязательно должен присутствовать подраздел 3.2.1 с кодом «НР» |

| Если в подразделе 3.2.1 р. 3 СВ по ФЛ (по показателям СНИЛС+ФИО) значение поля 130 = МС, то в подразделе 3.2.1 р. 3 СВ по данному ФЛ со значением в поле 130 = НР строка 150 по каждому значению поля 120 = МРОТ (по базе, не превышающей предельную величину) | Если в подразделе 3.2.1 есть строка с кодом «МС», то в строке с кодом «НР» для этого же месяца сумма в графе 150 (база) должна быть равна МРОТ. Это требование действует, пока база не превысила предельную величину |

Таким образом, право для применения пониженного тарифа появляется, если база для начисления взносов по основному тарифу не меньше 12 792 рублей. Если меньше, то пониженный тариф в этом месяце не применяется.

Как заполнять расчёт: примеры

Посмотрим на примере, как применять пониженный тариф, исчисляя взносы на пенсионное страхование и заполняя расчёт.

Пример 1. База меньше МРОТ

Возьмём случай, который упоминали выше: в феврале работник получил 16 000 рублей, 5 000 из них — это пособие по нетрудоспособности.

Взносы за февраль нужно рассчитывать только по основному тарифу, так как 16 000 — 5 000 = 11 000 ( 12 792

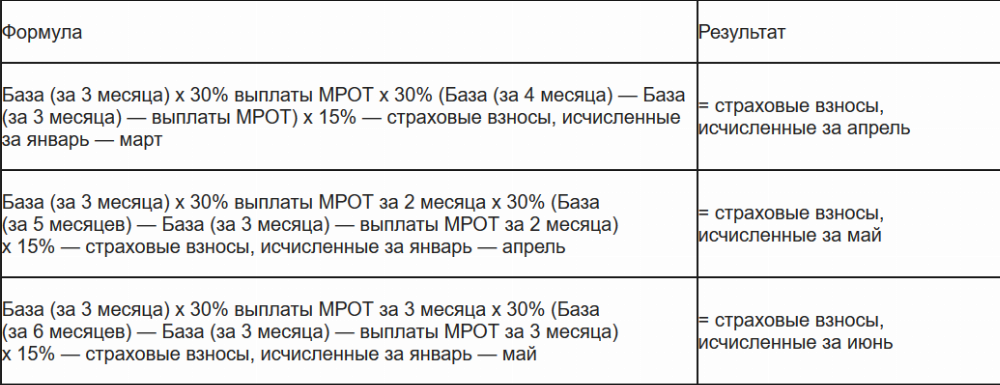

А значит, есть превышение, с которого взносы исчисляются по пониженному тарифу. Смотрим формулу, по которой ФНС предписывает считать взносы. К уплате на обязательное пенсионное обеспечение получается 3 035,04 рублей:

12 792 × 2 × 22 % + (35 000 — 12 792 × 2) ×10 % – 3 535,04 = 5 628,48 + 941,6 — 3 535,04 = 3 035,04

В расчёте в разделе 3 это отразится таким образом:

Пример 3. Достигнута предельная величина базы

Требование о сумме, равной МРОТ, в строке 150 подраздела 3.2.1 с кодом НР должно выполняться только по базе, не превышающей размер предельной величины.

Предположим, ежемесячные выплаты работника составляют 500 000 рублей, необлагаемых выплат нет. В марте мы превысим предельную величину базы для ОПС (1 465 000 рублей). Сумма превышения — предельной величины 35 000 рублей:

1 500 000 — 1 465 000 = 35 000

База, не превышающая предельную величину, в марте составляет 465 000 рублей (500 000 — 35 000 > МРОТ).

По формуле исчисления взносов с применением пониженного тарифа получается сумма к уплате на ОПС за март:

38 376 × 22 % + (1 465 000 — 38 376) ×10 % + 35 000 × 10 % – 103 070,08 (взносы за январь–февраль) = 51 535,04 рублей.

В персонифицированных сведениях не отражается база, превышающая предельную величину, и взносы с неё. Вот как заполнить в разделе 3 расчёта подраздел 3.2.1 с кодом категории НР:

А вот образец заполнения подраздела 3.2.1 с кодом категории МС:

База сверх предельной величины и взносы с неё отразятся в подразделе 1.1 приложения 1 с кодом 20 в строках 051 и 062.

Читайте также

Елена Кулакова, эксперт по персучёту и страховым взносам

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Новые коды категории застрахованного лица в РСВ 2020

novye_kody_kategorii_zastrahovannogo_lica_v_rsv_2020_.jpg

Похожие публикации

«Расчет по страховым взносам» (РСВ) заполняется страхователями ежеквартально. В 2020 году нужно использовать форму, утвержденную Приказом ФНС от 18.09.2019 № ММВ-7-11/470@. В разделе 3, где отражаются сведения по каждому сотруднику, работодатель проставляет код категории застрахованного лица. С апреля 2020 список действующих кодов был расширен.

Зачем введен код застрахованного лица в РСВ

Правила начисления страхвзносов изложены в гл. 34 Налогового кодекса РФ. Страхователь может использовать базовые или сниженные тарифы. Но ставки взносов могут зависеть и от категории физлиц. Код категории застрахованного лица, отражаемый в строке 130 подраздела 3.2.1 раздела 3 РСВ, следует отличать от кода застрахованного лица, вносимого в сроку 190 подраздела 3.2.2. Указание кодов позволяет проверить правильность начисления взносов по каждому человеку персонально.

Используемые коды

С 01.04.2020 в перечень кодов добавлено несколько новых значений (письмо ФНС от 07.04.2020 № БС-4-11/5850@). Применять их нужно с отчета за 1 полугодие 2020 года.

Воспользоваться пониженными тарифами могут компании и ИП, включенные в Реестр МСП.

В «Расчете страховых взносов» новый код категории будут применять плательщики, применяющие указанную льготу.

Какие коды добавлены

Новых кодов добавлено немного – всего три. Приведем их буквенное обозначение и расшифровку:

физлица, с части доходов которых, определяемой по итогам месяца как превышение над федеральной величиной МРОТ, исчисляются страховые взносы

иностранные граждане или лица без гражданства, с части доходов которых, превышающих МРОТ, исчисляются страховые взносы:

иностранцы или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие в РФ, с части доходов которых, превышающих уровень МРОТ, исчисляются страховые взносы

В своем письме № БС-4-11/5850@ налоговая служба разъяснила, что новые коды застрахованного лица в «Расчете по страховым взносам» используются до тех пор, пока в Приложение 7 не будут внесены соответствующие изменения. Так как порядок заполнения бланка тоже регулирует ФНС, велика вероятность того, что позже именно эти значения будут закреплены в официальном перечне.

Пример

У индивидуального предпринимателя, применяющего УСН, трудится 1 наемный сотрудник. Сам ИП включен в официальный реестр субъектов МСП как микропредприятие. В 1 квартале 2020 взносы начислялись по базовому тарифу 30%. Со 2 квартала с заработка сотрудника, превышающего 12130 руб., начисляются пониженные страховые взносы. Код категории застрахованного лица ИП в строке 130 подраздела 3.2.1 РСВ отразил так:

Код «МС» плательщик будет применять постоянно, пока ИП не перестанет относится к МСП, либо пока в нормативный акт не внесут новые изменения.

Таким образом, новые коды предназначены только для малых и средних предприятий, когда взносы с облагаемых доходов начисляются по льготной ставке 15%. Указывают их в РСВ, начиная с отчетности за 6 месяцев 2020 года.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Заполняем РСВ для МСП

Приказом ФНС от 18.09.19 № ММВ-7-11/470@ Федеральная налоговая служба утвердила новую форму расчета по страховым взносам, а также ее формат и порядок заполнения. А в соответствии со ст. 7 Закона от 01.04.2020 № 102-ФЗ, субъекты среднего и малого предпринимательства могут перейти на льготное исчисление и уплату сумм страховых взносов. В связи с нововведениями у организаций и ИП, которые решили применять другую ставку, могут возникать трудности с заполнением отчетности по страховым взносам.

Что изменилось?

Согласно ст. 7 Закона от 01.04.2020 № 102-ФЗ, организации и ИП, которые включены в реестр МСП, могут применять пониженную ставку 15% при начислении и уплате страховых взносов с 1 апреля 2020 г. в отношении сумм выплат работникам, которые превышают сумму МРОТ. В отличии от пониженной ставки 0%, данная ставка является бессрочной и ее можно применять в течение отчетного периода. Право применять данный пониженный тариф не зависит от кода ОКВЭД или вида деятельности, для этого необходимо соблюдать единственное условие: быть в реестре МСП.

Для заполнения РСВ такие плательщики используют новый код тарифа — 20, а также новые коды застрахованных лиц. Этот момент уточнен в Письме ФНС РФ от 07.04.2020 № БС-4-11/5850@.

Как рассчитать?

Организации и ИП, работники которых получают зарплату более 12 130 руб., используют 15% для начисления страховых взносов на сумму выше уровня МРОТ по каждому работнику.

Чтобы начислить взносы, зарплату придется разделить на две части, а взносы считать с базы за каждый месяц, а не нарастающим итогом. На ту часть, которая не превышает или равна МРОТ, необходимо начислить взносы на пенсионное страхование в размере 22% на медицинское — 5,1%, на социальное — 2,9%.

На вторую часть, которая превысила МРОТ, нужно начислить взносы в ПФР в размере 10% и медицинские взносы — 5%. Когда общая сумма выплат в пользу конкретного физлица с начала года превысит предельную базу по взносам, то с превышения начисляйте пенсионные взносы по тарифу 10% независимо от МРОТ.

В базу для расчета взносов по главе 34 НК РФ включают выплаты в пользу физлиц нарастающим итогом с начала отчетного периода.

Как заполнять?

Компании и ИП, которые имеют право на пониженный тариф, заполняют отчет «расчет по страховым взносам» по установленной форме, уточненной приказом ФНС от 18.09.2019 № ММВ-7-11/470. В случае, когда работодатель применяет тариф 15%, необходимо заполнить следующие составляющие РСВ:

Этот момент указан в п. 2.1 и 2.2 Порядка заполнения, который был утвержден приказом ФНС от 18.09.2019 № ММВ-7-11/470.

Титульный лист налогоплательщик заполняет также, как и ранее. Заполнение приложений раздела 1 отчета РСВ происходит отдельно для выплат в пределах МРОТ и выплат, которые превышают 12 130 руб. В строке 001 для выплат в размере МРОТ нужно указать код тарифа «01», а для выплат, превышающих МРОТ, — код «20».

При заполнении 3 раздела в каждом месяце добавляем по две записи:

А остальные приложения и разделы отчета заполняются в обычном порядке.

В подразделах 1.1, 1.2 раздела 1 и приложения 2 к разделу 1 по коду тарифа 01 указываются необлагаемые суммы вместе с выплатами в пределах 12 130 руб. В подразделы с кодом тарифа 20 выписываются только выплаты, превышающие МРОТ, при этом в строках по необлагаемым суммам ставится 0.

Проверим себя

Чтобы проверить верно ли заполнен расчет, рекомендуем использовать новые внутренние соотношения, уточненные ФНС:

Подробности и условия самой обсуждаемой акции «Клерка» здесь.

kody_v_novoy_forme_rsv_-_raschete_po_strahovym_vznosam.jpg

Похожие публикации

Начиная с 1 квартала 2020 г., работодатели-страхователи заполняют новую форму «Расчета по страховым взносам». Утверждена она приказом ФНС от 18.09.2019 № ММВ-7-11/470@. Часть информации указывается в бланке в зашифрованном сокращенном виде, когда в отведенном поле проставляется нужное числовое значение (код). Расшифруем коды для РСВ 2020.

Значения для титульного листа РСВ

Рассмотрим коды, которые заполняет страхователь.

Номер корректировки

Поле показывает число корректирующих отчетов, поданных страхователем.

В первичном отчете в ячейках для номера корректировки ставится «0—» (п. 3.5 Порядка). При заполнении за этот же период второго и следующих вариантов, уточняющих первый расчет, ставится номер по порядку: «1—», «2—» и т.д.

Коды периодов для РСВ 2020

Обязательным показателем в РСВ является расчетный период. Код зависит:

от периода времени, за который составлен отчет;

от того, кто предоставляет форму.

Для удобства отразим возможные значения (утв. в Приложении 3 к Порядку) в таблице ниже.

Таблица 1. Значение расчетного периода

Период, за который заполнен расчет

При снятии с учета ИП, главы КФХ

При ликвидации (реорганизации) компании

Для всех прочих страхователей

Ошибка в РСВ по коду периода может привести к блокировке счетов плательщика. Такая ситуация может возникнуть, если налоговики в связи с неверно указанным кодом посчитают, что за отчетный период расчет компания не направила.

Код года в РСВ

В отчете требуется указать год, за который подаются сведения. Так как форма начинает действовать с отчета за 1 квартал 2020 г., то первое значение, отражаемое в специальном поле – «2020». В уточненных отчетах ставится год, данные за который исправляются.

Код налогового органа

Кодировка по месту представления Расчета

Этот показатель введен для того, чтобы сразу распознать вид страхователя, подающего РСВ. Возможные значения кодировки (утв. в Приложении 4 к Порядку) отразим в таблице 2.

Таблица 2. Коды места представления

По месту жительства физического лица (не ИП), иного частнопрактикующего лица

По месту жительства ИП

По месту жительства адвоката

По месту жительства нотариуса

По месту жительства члена (главы) КФХ

По месту нахождения российской организации

По месту учета правопреемника российской организации

По месту нахождения обособленного подразделения российской организации

По месту нахождения обособленного подразделения иностранной организации в РФ

По месту учета международной организации в РФ

Код вида экономической деятельности

Компания заявляет о выбранных видах деятельности в момент регистрации, выбирая значения из классификатора ОКВЭД2. Проверить присвоенные коды можно по выписке из ЕГРЮЛ или ЕГРИП. При желании компания имеет право изменить их. На титульном листе РСВ код ОКВЭД2 указывается по основному направлению ведения деятельности.

Коды при реорганизации/ликвидации

Для компаний, подавших документы о реорганизации или на снятие с учета, отведена специальная строка. Числовое значение в ней отражает форму реорганизации или показывает, что закрылось – обособленное подразделение или сама компания. В РСВ код ликвидации/ реорганизации может принимать значения, приведенные в таблице 3 (из Приложения 2 к Порядку).

Таблица 3. Кодировка формы реорганизации, при ликвидации, лишении полномочий, закрытии

Разделение с одновременным присоединением

Выделение с одновременным присоединением

Лишение полномочий (закрытие) обособленного подразделения

Поле «Лишение полномочий (закрытие) обособленного подразделения» используется при представлении уточненного расчета за подразделение, которое ранее производило начисления по физическим лицам и представляло расчет, но к моменту подачи корректировки уже лишено таких полномочий/закрыто.

Коды для разделов РСВ

В остальных разделах указываемые коды относятся не к общей информации, а связаны с платежами по взносам.

Коды бюджетной классификации страхователь проставляет в соответствии с приказом Минфина от 12.05.2020 N 86н. В 2020 году по взносам применяются те же 20-тизначные коды, что и в 2019 г. Эти же значения компания указывает в поле 104 платежных документов. О КБК на 2020 год мы рассказывали в этой статье.

ОКТМО

Тип плательщика

Тип плательщика взносов указывается для того, чтобы ИФНС могла разделить отчитывающихся на тех, кто в последние 3 месяца отчетного периода выплачивал средства физлицам (код «1»), и тех, кто не производил расчеты с гражданами (код «2»). Если компания не перечисляла зарплату, не платила по договорам ГПХ, она может представить сокращенный вариант расчета (п. 4.2 Приложения 2 к приказу), состоящий из:

раздела 1 без приложений;

Работодатели, рассчитывавшиеся в течение отчетного периода с сотрудниками, представляют отчетность в полном варианте.

Код тарифа в РСВ

Определенному кругу плательщиков государство предоставило льготы в виде пониженного тарифа взносов (ст. 427 НК РФ). Код плательщика в РСВ показывает, пользуется компания правом на пониженные взносы или нет. Некоторые льготы в 2020 году уже отменены и не действуют, поэтому коды тарифа в РСВ за 2020 г. были пересмотрены.

Все утвержденные значения указаны в таблице 4.

Таблица 4. Код тарифа

Плательщики страховых взносов

Применяющие основной тариф страховых взносов

Осуществляющие деятельность в области информационных технологий

Производящие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов, за исполнение трудовых обязанностей члена экипажа судна

НКО (за исключением государственных (муниципальных) учреждений), применяющие УСН и осуществляющие в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального)

Благотворительные организации, зарегистрированные в установленном в РФ порядке и применяющие УСН

Участники проекта в соответствии с законом от 28.09.2010 № 244-ФЗ «Об инновационном центре «Сколково» либо в соответствии с законом от 29.07.2017 года № 216-ФЗ «Об инновационных научно-технологических центрах и о внесении изменений в отдельные законодательные акты Российской Федерации»

Участники свободной экономической зоны в соответствии с законом от 29.11.2014 № 377-ФЗ «О развитии Республики Крым и города федерального значения Севастополя и свободной экономической зоне на территориях Республики Крым и города федерального значения Севастополя»

Резиденты территории опережающего социально-экономического развития в соответствии с законом от 29.12.2014 № 473-ФЗ

Резиденты свободного порта Владивосток в соответствии с законом от 13.07.2015 № 212-ФЗ

Организации- резиденты Особой экономической зоны в Калининградской области в соответствии с законом от 10.01.2006 № 16-ФЗ

Российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию анимационной аудиовизуальной продукции

Участники специального административного района в соответствии с законом от 03.08.2018 № 291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края», производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском открытом реестре судов, за исполнение трудовых обязанностей члена экипажа судна

Если в расчетном периоде тарифов у плательщика было более одного, то он должен заполнить столько приложений 1 к разделу 1 Расчета, сколько у него применено тарифов (п. 5.4 Порядка).

Ошибка в кодировке может привести к тому, что ИФНС запросит пояснения – компания обязана подтвердить свое право на применение льготных тарифов.

Код тарифа в РСВ 2020 при УСН

Коды в подразделах 1.3.1, 1.3.2, 1.1 связаны со спецоценкой и условиями труда, признанными вредными или тяжелыми. Значения показателей приведены на самой форме, поэтому в дополнительной расшифровке они не нуждаются.

Код вида документа

Код указывается для идентификации гражданина и применяется для проверки данных по физлицу. Принимаемые значения отражены в таблице 5.

РСВ за полугодие 2020 года: обзор нововведений

Коллеги, завершился очередной квартал, стартовала новая отчетная кампания.

В этом посте нашего блога поговорим об изменениях в порядке заполнения расчета по страховым взносам.

Сдать РСВ надо до 30 июля. Время еще есть, но давайте разберемся, какие нюансы надо учесть при составлении отчета за полугодие 2020 года.

С 1 квартала 2020 года применяется новая форма отчета, которая утверждена Приказом ФНС № ММВ-7-11/470@ от 18.09.2019.

Во втором квартале по РСВ нововведений очень много.

Новый пониженный тариф для МСП

Со 2 квартала 2020 года введены пониженные тарифы страховых взносов для малого бизнеса с выплат, превышающих МРОТ:

Соответственно, малому бизнесу в одном расчете надо отразить начисления взносов по двум разным тарифам — 30 % (с выплат до размера МРОТ) и 15 % (с выплат, превышающих МРОТ).

Как считать взносы с учетом нового тарифа, ФНС подробно разъяснила в письме № БС-4-11/7300@ от 29.04.2020.

Новые коды для МСП

Не успела новая форма РСВ вступить в силу, как уже порядок ее заполнения морально устарел. В нем не предусмотрены коды для новых пониженных тарифов, установленных для малого бизнеса.

Это недоразумение ФНС исправила в письме № БС-4-11/5850@ от 07.04.2020.

Пока налоговики разрабатывают новый Приказ с порядком заполнения РСВ, рекомендовано применять новый код тарифа 20 — в отношении части выплат в пользу застрахованных лиц, определяемой по итогам каждого календарного месяца как превышение над величиной федерального МРОТ.

Что касается кодов категории застрахованного лица, то по выплатам, превышающим МРОТ, рекомендации следующие:

«МС» — российские граждане;

«ВЖМС» — застрахованные в системе ОПС иностранные граждане или лица без гражданства, временно проживающие на территории РФ, а также иностранные граждане или лица без гражданства, временно пребывающие в РФ, которым предоставлено временное убежище (беженцы);

«ВПМС» — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие на территории РФ).

Новый нулевой тариф для пострадавших МСП и НКО

Во 2 квартале для субъектов МСП из пострадавших отраслей, а также ряда НКО, в том числе СОНКО и религиозных организаций, установлены тарифы страховых взносов в размере 0 %.

Проверить, имеет ли право ваша компания на обнуленный тариф, можно в специальном сервисе ФНС.

Новые коды для пострадавших МСП и НКО

Как заполнить РСВ в случае применения нулевых ставок, ФНС разъяснила в письме от 09.06.2020 № БС-4-11/9528@.

До внесения соответствующих поправок в новый Порядок заполнения расчета (который, как было сказано выше, едва вступив в силу, уже нуждается в поправках), рекомендовано применять код тарифа 21.

Что касается кодов категории застрахованного лица, то по выплатам, облагаемым по ставке 0%, рекомендации следующие:

«КВ» — российские граждане;

«ВЖКВ» — застрахованные в системе ОПС иностранные граждане или лица без гражданства, временно проживающие на территории РФ, а также иностранные граждане или лица без гражданства, временно пребывающие в РФ, которым предоставлено временное убежище (беженцы);

«ВПКВ» — иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов), временно пребывающие на территории РФ).

Новые контрольные соотношения

ФНС выпустила Письмо от 29.05.2020 № БС-4-11/8821, которым изменило контрольные соотношения для проверки РСВ, утвержденные письмом ФНС от 07.02.2020 № БС-4-11/2002.

Новые контрольные соотношения необходимы, чтобы проверить правильность заполнения РСВ в части выплат физлицам свыше 1 МРОТ, которые облагаются пониженными страховыми взносами.

В частности, будет сверяться, находится ли страхователь, применяющий пониженные тарифы, в реестре МСП и т.д.

Кроме того, позже вышло еще одно письмо ФНС от 10.06.2020 № БС-4-11/9607 с дополнениями к контрольным соотношениям. В этот раз в них учли нулевой тариф.

Все изменения

Итак, резюмируем, какие изменения произошли со 2 квартала 2020 года в части формирования РСВ за полугодие.

1. Ввели пониженный тариф 15 % для МСП с выплат, превышающих МРОТ.

2. Ввели новый код тарифа («20») по тарифу 15 % для МСП с выплат, превышающих МРОТ.

3. Ввели новые коды категории застрахованного лица по тарифу 15 % для МСП с выплат, превышающих МРОТ: МС, ВЖМС, ВПМС.

4. Ввели тариф 0 % для пострадавших МСП.

5. Ввели новый код тарифа («21») по тарифу 0 % для пострадавших МСП.

6. Ввели новые коды категории застрахованного лица по тарифу 0 % для пострадавших МСП: КВ, ВЖКВ, ВПКВ.

7. Два раза поменялись контрольные соотношения для проверки правильности заполнения РСВ.

- в плохом ключе что значит

- в повернутой установке аппаратуре лаборатории все процессы протекают точно так же как и до поворота