в моменте что это значит в трейдинге

Риск-менеджмент в трейдинге: как научиться торговать и не быть в минусе

В этой статье я не только расскажу про риск-менеджмент, но и познакомлю с обновлением журнала — разделом «Управление рисками». Он поможет вам зарабатывать, даже если вы будете торговать в минус. Вперед к изучению👇

Вы, наверное, слышали фразу, что имея правильный риск-менеджмент, вы можете входить в сделку просто подкидывая монетку и все равно остаться в плюсе. И правда в этой фразе есть!

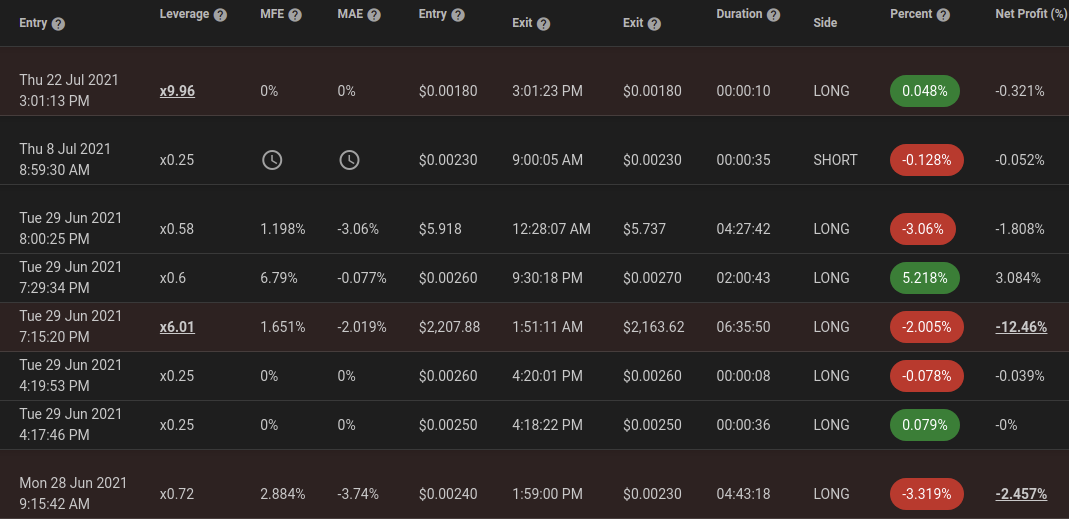

Взгляните на свои убыточные сделки! Везде вы теряете одинаково или иногда случается так, что одна сделка приговорила 10% вашего депозита?

Если это вам знакомо, то риск-менеджмент это то, что вам нужно внедрить как можно скорее в своей торговле. Считайте это Святым Граалем трейдера. Без него даже самая успешная стратегия обречена.

Какие параметры надо учитывать?

В первую очередь давайте определимся с целями🎯

Мы должны терять в сделке как можно меньше и никогда не превышать лимит, который мы установим. Тогда вы забудете, что такое ликвидация, и увидите, что торговля станет намного приятнее. Ведь вы уже заранее знаете, что получив стоп-лосс, вы потеряете не больше N-ой суммы денег. И сумма эта должна быть такой, чтобы вы не тряслись над каждой сделкой, стирая пот со лба, а спокойно позволили рынку идти к вашим целям.

Все сделки должны подчиняться одним и тем же правилам. Не бывает суперсделок или суперсетапов. Ваша потеря всегда точно определена.

Риск на сделку

Допустим, ваш депозит — 100$. Мы рекомендуем для новичков установить не более 2% риска на сделку. Т.е. при любом раскладе вы не потеряете больше 2$ в одной сделке. Это даст вам больший запас для оттачивания мастерства и своей стратегии.

❗️ Но нельзя бездумно везде ставить стоп-лосс просто на том уровне 2%. Его нужно ставить там, где ваш сетап уже точно опровергнут рынком. Цену входа мы не контролируем, стоп-лосс тоже. Что нам остаётся? Только объём сделки!

Именно уменьшив объем сделки, вы сможете поставить дальний стоп-лосс, если он необходим. В ближайшее временя мы постараемся добавить онлайн калькулятор, который будет подсказывать вам допустимый объем сделки.

Риск на депозит

Риск на депозит в первую очередь спасает вас от “тильта”🤦♂️

Тильт — состояние, когда трейдер в порыве «отыграть потерю», все сильнее и сильнее погружается в убыточные сделки, пока не получит существенный убыток или полную ликвидацию депозита.

Для этого вы заранее устанавливаете лимит. Мы рекомендуем не выходить за рамки 5% от вашего депозита в день. Но тут все зависит от вашей стратегии, кто-то допускает потерю и 20%. Для начинающих лучше не ставить больше 10%.

После установки этого лимита вы можете торговать в течение дня то в плюс, то в минус, соблюдая риск на сделку, и в какой-то момент серия неудачных сделок приводит к потере 5% от депозита. Тут надо научиться останавливать себя. Как бы вам не хотелось продолжить, как бы желание отыграться не заставляло вас снова и снова входить в рынок, самое верное решение будет выключить терминал.

Отдохнуть, собраться с мыслями. Потратить время на анализ сделок, выпить кофе и прогуляться на свежем воздухе. Поверьте, это правило было написано ценой сотни миллионов долларов. Вы не упускаете шансы! Рынок подарит вам возможность заработать еще тысячу раз. Но несоблюдение этого правила — неминуемо приведёт вас к потере депозита🙅♂️.

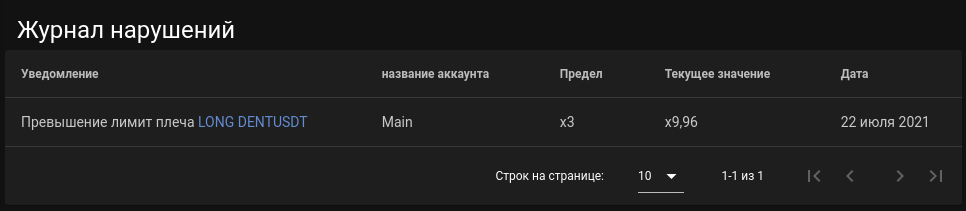

Кредитные плечи и лига x125

Большое плечо = много денег, верно? НЕТ! Большое плечо — это в 99% случаев просто жадность и желание получить здесь и сейчас все деньги мира. Как только вы занимаете слишком много, вы превращаете трейдинг в казино. Пан или пропал. Либо всё, либо ликвидация. Этот подход всегда приводит к потерям. Даже если вам повезло пару раз, ни одна стратегия с таким подходом не выживет на дистанции.

☝️ Повышать плечи можно только, когда вы стабильно начали зарабатывать. По чуть-чуть. Но не забывайте, даже если у вас 20 плечо, вы не можете позволить себе потерять больше 2% на сделку. А это значит, что ваш стоп очень близко ко входу. Спросите себя, умеете ли вы так идеально входить в рынок?

«Но контролировать свои риски сложно и муторно!»

Верно, поэтому мы добавили в tradermake.money новый раздел “Управление рисками”, который вы найдете в левом меню. Там можно выставить все вышеуказанные параметры и дневник сам подсветит сделки красным, если вы не соблюли свой РМ. Он вышлет вам уведомление в Telegram и подскажет, когда стоит прекратить торговлю и взять паузу!

Для этого нужно подключиться к нашему боту.

Расчет ведется относительно колонки «Чистая прибыль (%)», которая высчитывает вашу прибыль относительно вашего депозита на момент открытия сделки.

А также ведется журнал нарушений, где вы сможете посмотреть, когда и насколько вы превысили РМ. Я надеюсь, ваш журнал останется пустым!

От вас остается только соблюдать рекомендации и зарабатывать деньги, ведь trader makes money!

Управление позицией в трейдинге

Приветствую, дорогие читатели.

Продолжаем тему управления капиталом в трейдинге.

В прошлой статье мы рассмотрели психологические моменты в трейдинге и как правильное управление капиталом помогает нам быть в «форме». Сегодня поговорим о конкретных способах математической защиты наших депозитов. Эти способы были придуманы более ста лет назад и описаны в книге Эдвина Лефевра «Воспоминания биржевого спекулянта». По сути это пирамидинг в различных проявлениях. Из современных известных трейдеров – пирамидинг активно продвигает Резвяков. Но на то мы и трейдеры – чтобы все перепроверять!

Для начала расскажу вкратце для тех кто «не в теме» — что такое пирамидинг.

Суть пирамидинга – усиливать сильное. Т.е. мы зашли в позицию, например, в лонг, и попали в тренд. Цена пошла вверх. И тут у нас два варианта наших возможных действий:

Пример:

Депозит = 100 000р.

Инструмент = фьючерс на сбербанк.

Гарантийное обеспечение = 4524р. (для ровного счёта и запаса округлим до 5000р.)

Стоп лосс в пунктах по нашей стратегии = 100 пп.

Стоимость одного пункта = 1 рубль.

Риск на одну сделку 0,5% от депозита = 500р.

Максимально возможное кол-во лотов = 100000/5000 = 20 лот

Рассчитаем лот: 500р./100пп = 5 лот.

Т.е. вход в позицию мы осуществляем 5-ю лотами.

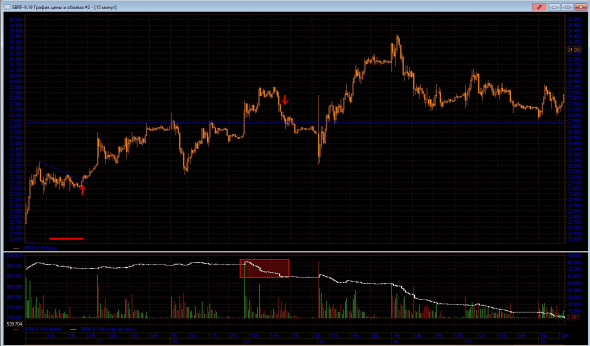

Посмотрим, как это выглядит на графике. График специально не подбирал – чтобы получилось, как в реальной торговле:

У нас была достаточно долгая консолидация – в течении нескольких дней. В начале июня происходит резкий прорыв вверх с плавным откатом к зоне ретеста уровня 22150. На этом ретесте мы входим в лонг 5-ю лотами со стопом в 100пп. Т.е. все по стратегии – риск не более 500р. на сделку.

Нам повезло и рынок пошёл в нашу сторону. 5 июня сформировалась хорошая консолидация. Можно было увеличить нашу позицию на пробое, но он случился на открытии рынка утром 6 июня. В гэп мы бы вряд ли зашли по хорошим ценам. Поэтому этот вход мы игнорировали. Далее рынок продолжил рост и нарисовал еще одну консолидацию. На её пробое мы добавляем еще 5 лотов в нашу позицию по цене 23150р.

Средняя цена входа у нас получается (23150*5 – 22150*5)/10 = 22650р.

Стоп лосс 500р/10лот = 50пп

Что мы получили? Лотов в позиции у нас уже в два раза больше. Потенциальный риск у нас тот же самый = 500р. или 0,5% от депозита. За счет того, что цена прошла достаточно далеко – мы получили хорошую фору.

Смотрим что будет дальше.

Рынок проходит еще некоторое количество пунктов вверх и наступает разгрузка открытого интереса (выделено красным фоном на графике). Отсюда делаем предположение, что тренд закончился и пора выходить из позиции. Жаль, что не удалось нарастить позицию до полного ГО. Но рынок есть рынок – берём что даёт. Посчитаем прибыль:

Средняя цена входа у нас = 22650.

Цена выхода 23650р

Прибыль составила (23650 – 22650)*10 = 10000р. Или 10% от депозита.

Соотношение риск/прибыль 1 к 20! Более чем круто!

Да, вы можете возразить – а что если изначально зайти 10 лотами? То доход при таком раскладе мог быть

(23650 – 22150)*10 = 15000р. или 15% от депозита! Могли конечно. Но суть пирамидинга в очень низком первоначальном риске и далее наращиваем позицию. В нашем примере мы нарастили всего один раз. А в идеале мы стремимся нарастить до полного ГО. Т.е. вход и 3 раза пирамидим.

Давайте посчитаем такой идеальный вариант, когда мы поймали хороший тренд при тех же условиях:

Инструмент = фьючерс на сбербанк.

Гарантийное обеспечение = 4524р. (для ровного счёта и запаса возьмём 5000р.)

Стоп лосс в пунктах по нашей стратегии = 100 пп.

Стоимость одного пункта = 1 рубль.

Риск на одну сделку 0,5% от депозита = 500р.

Максимально возможное кол-во лотов = 100000/5000 = 20 лот

Рассчитаем лот: 500р./100пп = 5 лот.

1-й вход по цене 22150 на 5 лотов, стоп-лосс 500р. (100пп) по цене 22050. ГО = 5*5000 = 25000р.

2-й вход по цене 22650 еще на 5 лотов. ГО = 10*5000 = 50000р.

средняя цена = (22150*5 + 22650*5)/10 = 22400

стоп-лосс = 500р/10лот = 50 пп по цене 22400-50 = 22350

добавились мы по цене 22650 – значит текущий стоп у нас будет находится в 22650 – 22350 = 300пп

что значительно больше первоначального стоп-лосса в 100пп. А значит наша позиция в безопасности от «торгового шума»

3-й вход по цене 23150 еще на 5 лотов. ГО = 15*5000 = 75000р.

средняя цена = (22400*10 + 23150*5)/15 = 22650

стоп-лосс = 500р/15лот = 33 пп по цене 22650-33 = 22617

добавились мы по цене 23150 – значит текущий стоп у нас будет находится в 23150 – 22617 = 533пп

4-й вход по цене 23650 еще на 5 лотов. ГО = 20*5000 = 100000р. 100% от депозита!

средняя цена = (22650*15 + 23650*5)/20 = 22900

стоп-лосс = 500р/20лот = 25 пп по цене 22900-20 = 22880 Вообще уже со второго добавления можно было перенести в безубыток и вообще не иметь рисков в этой сделке.

добавились мы по цене 23650 – значит текущий стоп у нас будет находится в 23650 – 22880 = 770пп

Закроем позицию еще через 300пп по цене 23950.

Итого (23950 – 22900)*20 = 21000р. Или 21% от депозита. Первоначальный риск 0,5%. Соотношение Прибыль/Риск = 21/0,5 = 42.

И риск у нас по сути есть только при ПЕРВОМ ВХОДЕ. При последующих добавлениях нет смысла ставить стоп-лосс с убытком, т.к. у нас запас до него более чем троекратный. Можно держать его в безубытке или маленьком плюсе. Таким образом мы можем ПРОБОВАТЬ Входить хоть 40 раз. На 41-й мы заберем все движение и будем в прибыли!

Что даёт нам пирамидинг вместе с ловлей трендов? Очень низкий процент риска – всего 0,5% от депозита (или еще меньше) Высокое соотношение риск/прибыль.

Мы можем 15….20…30…40… раз зайти не правильно, поймать стоп и один раз зайти правильно и всё равно заработать!

В данном примере мы пирамидились один раз. По нашей стратегии, гарантийного обеспечения хватило бы на три дополнительных входа. Т.е. прибыль может быть потенциально гораздо выше! И это при том же риске в 0,5%! Значит соотношение риск/прибыль в 1/20 далеко не предел! Рынок — это хаос!

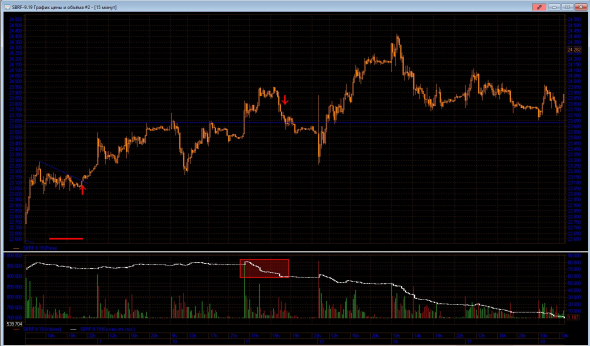

Куда он пойдёт — предсказать невозможно! Даже в нашем примере, после закрытия позиции с прибылью – рынок пошёл еще выше:

Но мы не можем предсказывать, поэтому вышли по достаточным для нас обьективным причинам – снижение открытого интереса. Мы осуществляем входы в позицию лишь по статистическим формациям. Из обьективного только количество открытого интереса. Если он растёт – значит будет движение. Т.к. в позиции входят и быки, и медведи. А дальше кто то перевесит и у оппонентов сорвет стопы — вот вам и движение.

Для этой системы управления позицией был написан робот «Martin», основанный на пробое уровня.

Он может работать как в автоматическом режиме по алгоритму пробой уровней, так и в ручном, когда решение о входе в сделку принимает трейдер. Главная особенность данного робота – возможность пирамидинга с заданным риском в процентах от депозита.

Как зарабатывать на падении акций

Сага о короткой позиции

Вы уже очень умные.

Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Как инвестировать в акции и не прогореть

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

900 000 Р деньгами

100 000 Р акциями «Магнита»

Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз:

900 000 Р деньгами

100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

900 000 Р деньгами

0 Р акциями «Магнита»

Итого: 900 000 Р

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

1 000 000 Р деньгами

0 акций «Магнита»

Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч:

1 000 000 Р деньгами

+100 000 Р от проданных акций «Магнита»

Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз:

1 000 000 Р деньгами

100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера:

Что такое таймфрейм и его роль в трейдинге

Понятие «таймфрейм» может показаться незнакомым разве что начинающим трейдерам, которые совсем недавно начали торговать. Если коротко, то это период графика – секундный, минутный, часовой, дневной и т.д. Термины «период» и «интервал» применительно к валютному графику являются синонимами данного понятия. Однако одного лишь понимания значения этого термина недостаточно. Вопрос важный, поэтому в данной статье мы решили детально рассмотреть, что такое таймфрейм, его роль в трейдинге и как выбрать подходящее значение периода, на что опираться новичку.

Что такой таймфрейм?

Это термин калька с английского языка, состоящий из 2-х слов: «time» – время; и «frame» – ограничительные рамки. Таким образом, слово таймфрейм можно перевести как «временные рамки». Применительно к трейдингу это означает интервал времени, которое затрачивается на прорисовку отдельного элемента – японской свечи, ценового бара или точки.

Их существует множество видов. Проводится классификация по разным критериям, включая относительную продолжительность – долгосрочные, краткосрочные, краткосрочные. Также играет роль точное значение интервала обновления, например, 1 минута, 15 минут или 1 час, неделя. Рассмотрим этот момент подробнее.

Фрактальная структура графика

Для лучшего понимания сути вопроса необходимо краткое предисловие. Рынок представляет собой фрактальную структуру. Углубляться в теорию хаоса Билла Вильямса мы не планируем, поэтому затронем суть. Фрактал – структура, обладающая функцией самоподобия. Проще говоря, вне зависимости от ее масштаба, она сохраняет свой изначальный вид. Например, так в теории выглядит спиральная раковина улитки.

Свечной валютный график в точности соответствует данному критерию. Его период можно увеличивать и уменьшать, однако это не повлияет на его структуру. Например, 1-минутный график будет выглядеть так же, как и 1-дневной или недельный. Невооруженным взглядом практически невозможно отличить таймфреймы M1 и M5–M15. Это практически невыполнимая задача даже для опытных трейдеров. Если при этом они не будут знать, какой актив используется, так как валюты ведут себя по-разному.

Классификация таймфреймов

Опираясь на фрактальную структуру графика, можно сделать однозначный вывод, что понятие долгосрочности и краткосрочности являются относительными. Поэтому в зависимости от используемой площадки классификация будет своей.

Использование краткосрочных интервалов позволяет существенно сэкономить время. Если рынок не обладает достаточным уровнем волатильности, то это может привести к некоторому снижению точности сигналов. Но это в любом случае не играет ключевой роли.

Как выбрать таймфрейм – на что опираться?

Волатильность рынка. Это ключевой параметр. Низкая активность по выбранному активу приводит к тому, что малые интервалы графика не обеспечивают формирование законченных свечных элементов. Появляются множественные разрывы, что понижает точность технического анализа.

Торговый подход. Одни трейдеры предпочитают скальпинг (краткосрочные сделки), другие торгуют в рамках одного часа или рабочего дня, третьи открывают недельные сделки, а некоторые получают прибыль с позиций, которые держатся на рынке несколько месяцев вплоть до года. Краткосрочный трейдинг пользуется наибольшей популярностью среди новичков.

Рекомендация стратегии. Если торговля ведется согласно пошаговой инструкции конкретной системы, то следует придерживаться рекомендации, данной в описании. При желании можно масштабировать систему до старшего или младшего таймфрейма, но при этом важно соблюдать исходное соотношение срока экспирации к интервалу. Например, 1-минутные сделки на графике 15 сек. занимают ровно 4 свечи. Поэтому можно масштабировать систему до 4-минутных сделок на 1-минутном таймфрейме.

Заключение

Начинающим трейдерам оптимально торговать на секундных и минутных графиках. Использование более протяженных периодов неоправданно, так как существенно увеличивает затрачиваемое на торговлю время. Это выбор профессионалов, которые подходят к долгосрочному трейдингу с пониманием сути дела.