Кредитная карта ставка что это

Процентная ставка по кредитной карте: что это и как рассчитать минимальный месячный платеж?

Кредитные карты плотно вошли в жизнь современных людей – они обещают максимум выгод и минимум переплат. Но если для большинства такие карты – это реальная возможность использовать деньги банка без особых переплат, то для других – порочный круг постоянных долгов. Как устроены кредитные карты, как по ним устанавливается процентная ставка и как сделать расчет обязательного платежа – нужно разобрать детальнее. А также немаловажным остается вопрос, что такое льготный период и как им правильно пользоваться, чтобы не платить лишнего. Обо всем этом вы узнаете в нашем материале.

Что такое кредитка и при чем здесь процентная ставка?

Кредитная карта (или, проще, кредитка) – это платежная банковская карта, куда банк перечисляет кредит по запросу клиента, который можно расходовать держателю карты с условием обязательного возврата задолженности в установленный срок.

По сути, это тот же кредит, только он является возобновляемым. Клиент вправе брать в долг, погашать и вновь брать в долг – и так до окончания срока действия кредитной карты. При этом банк в одностороннем порядке может вносить изменения в условия обслуживания, предварительно разместив информацию на официальном сайте.

Банк может менять такие условия:

При этом в отличие от кредита, доступен льготный (беспроцентный) период, когда проценты по использованному кредиту не начисляются. Этот период может составлять от 50 до 120 дней и даже больше, в зависимости от условий выбранного банка.

Действительно, если погасить всю задолженность в льготный период, никаких переплат не будет, но при этом никто не отменял обязательные платежи (от 3 до 10%) для карт с длительным льготным периодом, которые нужно вносить ежемесячно. И если не внести обязательный платеж или не выплатить долг в отведенный банком период, будет начисляться обязательный процент за использование заемных средств. Ставка, как правило, варьируется от 11% до 45% годовых, и чаще всего устанавливается в границах выше среднего уровня – от 30% годовых.

Важно! Чтобы использовать кредитный лимит и не платить проценты, как при обычном кредите, нужно погашать задолженность в отведенный льготный период, иначе проценты начнут начисляться на всю непогашенную задолженность с момента ее образования.

Как не платить повышенные проценты благодаря льготному периоду?

Итак, грейс-период – это промежуток времени, когда за использование кредитных средств банк обещает не брать комиссий и процентов. Согласно условиям договора, начисление процентов по установленной ставке происходит на следующий день после окончания льготного периода, и сразу за весь период использования заемных средств.

Важно понимать, что льготный период начинается не с момента списания средств с карты, а с первого числа каждого расчетного месяца, или, в некоторых случаях, с момента открытия счета.

При этом льготный период в основном распространяется только на безналичные расчеты за товары и услуги, а также на оплату товаров и услуг через интернет. В остальных же случаях (за снятие наличных, перевод средств на другие счета юридических и физических лиц, оплату штрафов и налогов, погашение других кредитов) процент будет начисляться с момента совершения транзакции.

Например, льготный период начинается с 1 числа каждого расчетного месяца и длится 50 дней. Если вы совершили покупку 1 числа, значит, ваш льготный период реально составит 50 дней, до 20 числа платежного периода (следующего месяца за расчетным). Но если вы совершили покупку, к примеру, 20 сентября, тогда реально ваш льготный период составит всего 30 дней, до 20 октября.

В случае если этот период составляет, к примеру, 100 дней, тогда фактически на полную выплату задолженности есть 3 месяца. Однако при таком большом льготном периоде клиенты обязаны ежемесячно вносить минимальный обязательный платеж (до 10%, по условиям договора). Как правило, дата внесения средств определяется банком сразу после выставления ежемесячной выписки по счету с 1 по 5 число платежного месяца. Посмотреть крайнюю дату внесения средств можно в договоре, в личном кабинете, уточнить у представителей банка на горячей линии или в отделении банка.

Не забудьте! Нельзя гасить долг в последний момент, стоит учитывать, что платеж может не сразу поступить на счет. Банк оставляет за собой право обрабатывать переводы в срок до 3 рабочих дней.

Чтобы не переплачивать, запомните следующие моменты:

В итоге все это поможет избежать выхода за льготный период и большой переплаты.

Как правильно рассчитать платеж по кредитке

По условиям договора и по правилам использования карты, чтобы не допускать переплаты в виде начисления дополнительной комиссии за несоблюдение отведенного льготного периода, нужно погашать задолженность в отведенный банком период. То есть, именно в этот самый льготный период. А чтобы узнать, когда он начинается и заканчивается, стоит внимательно ознакомиться с договором и в случае возникновения сложностей уточнить у сотрудника банка.

Но в любом случае стоит учитывать необходимость уплаты ежемесячного минимального платежа, так как он тоже влияет на вероятность «попадания» на базовую процентную ставку по карте. А также нужно рассчитать размер переплаты, если клиент просрочил обязательный платеж.

Внесение обязательного платежа

Минимальный обязательный платеж – это сумма, которую должен внести держатель карты независимо от того, планируется закрытие долга полностью во время действия льготного периода, или деньги вносятся уже с учетом процентной ставки, применяемой после окончания льготного периода.

Для примера разберем ситуацию, когда по карте одобрен льготный период на срок до 100 дней, а минимальный платеж составляет 5% от общей суммы задолженности. Допустим, клиент потратил с карты 20 тысяч рублей в отчетном периоде. Минимальный платеж в этом случае будет рассчитан вместе с составлением выписки за расчетный период. Оплатить минимальный платеж нужно до 25 числа платежного месяца, иначе он станет задолженностью, по которой будет насчитана базовая ставка процента, а также штраф.

Итак, минимальный платеж = 20 тыс. р. * 5% = 1000 р.

Следовательно, до 25 числа платежного месяца клиенту нужно внести на счет не менее тысячи рублей. В идеале лучше вносить больше, так получится скорее вернуть банку кредитные средства.

Расчет платежа после просрочки льготного периода

Теперь другой вариант: у вас на руках карта с 55-дневным льготным периодом. При этом деньги вы потратили не в начале месяца, а 22 числа расчетного месяца. У вас списано со счета все те же 20 тысяч рублей, но вы не успели погасить долг в отведенный льготный период и вам насчитали проценты на всю израсходованную сумму с момента использования кредита. Необходимо рассчитать, какой размер переплаты будет за каждый день и за весь период в целом при ставке процента 26,5% и с учетом внесения средств на следующий день после окончания льготного периода:

20 000 р. * 26,5% = 5300 р.

5300 р. /365 дней = 14,52 р.

При этом не стоит забывать о размере задолженности. В случае отсутствия средств на погашения долга необходимо внести хотя бы минимальный платеж плюс проценты. А также возможно начисление штрафа за серьезные просрочки. Поэтому реальный размер задолженности лучше уточнить в банке или на горячей линии.

В заключение отметим, что в большинстве случае кредитная карта – удобный инструмент, особенно если по ней действуют привлекательные бонусные программы (начисление кэшбэка). Но при использовании карты не стоит забывать, что нужно распоряжаться только той суммой, которую вы в состоянии будете погасить в отведенный льготный период. Иначе из бесплатной карты она превратится в долговую яму.

Как рассчитать проценты по кредитной карте

Кредитная карта — платежный инструмент, позволяющий использовать деньги банка. Банковские продукты лояльны: для каждой кредитной карты существует — срок, в течение которого вы пользуетесь заемными средствами без процентов. Бесплатный кредит длится минимум 21 день: это зависит от банка и особенностей кредитных программ конкретных организаций, у некоторых он превышает 100 дней.

При соблюдении правил пользования кредитной картой можно вообще никогда не платить проценты по ней даже при полном расходовании кредитного лимита: возвращайте средства в течение беспроцентного периода и уже на следующий день вы вновь можете пользоваться картой бесплатно.

Когда можно не платить проценты по кредитным картам

Все кредитные карты с беспроцентным периодом имеют ограничение по кредитному лимиту, срокам беспроцентного использования и типу операций.

Льготный период по кредитной карте обычно действует для безналичной покупки товаров и услуг и для оплаты банковских комиссий (например, за ежемесячное обслуживание карты). Проценты за покупки за границей или на иностранных сайтах в течение льготного периода также не начисляются. А вот для многих других операций процентная ставка может применяться даже во время льготного периода. К ним относятся:

Основные правила начисления процентов

Проценты начинают начисляться на сумму долга либо со дня возникновения задолженности, либо со дня окончания льготного периода. Они начисляются в день выписки.

Практически у всех банков есть минимальный платеж, который нужно ежемесячно вносить на кредитную карту, даже если льготный период у вас еще не закончился. Точный размер такого платежа указывается в кредитном договоре и чаще всего составляет от 3 до 10 процентов от общей суммы вашего основного долга и всех начисленных на дату расчета минимального платежа процентов. Это позволяет амортизировать долг и более равномерно распределить вашу финансовую нагрузку.

Если клиент исправно вносит обязательные платежи, то на сумму его долга начисляются стандартные проценты. Однако при малейших просрочках банк имеет право поднять ставку и ежедневно начислять пени, которые будут увеличивать сумму задолженности.

Расчет процентов

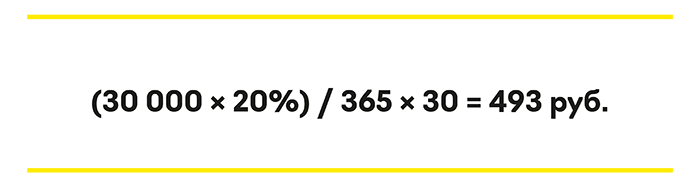

Универсальной формулы расчета процентов по кредитной карте для всех банков нет. Но примерный расчет выполнить можно. Так, если вы оформили кредитную карту со ставкой 20% и за месяц потратили 30 000 руб. Чтобы узнать, какие проценты вы заплатите за этот месяц, вам нужно:

Итоговая формула будет выглядеть так:

Чтобы упростить расчеты и не запутаться, можно воспользоваться специальным кредитным калькулятором, который можно найти на многих банковских сайтах. В такой калькулятор необходимо внести информацию о вашем банке и кредитной карте, указать сумму кредита и подходящий вам вариант выплат. Программа автоматически рассчитает общую сумму долга, величину месячного платежа, срок выплат и точную сумму переплаты.

Как посчитать, сколько нужно платить в итоге

При использовании кредитной карты есть и дополнительные расходы, о которых не всегда помнят заемщики. Это могут быть:

Чтобы узнать итоговую сумму платежа в этом месяце, нужно учитывать не только традиционную процентную ставку, но и дополнительные платежи, о которых мы писали выше. Какие из них актуальны для вас — можно узнать в личном кабинете на сайте, мобильном приложении или у менеджера банка.

Что такое ставка по кредитной карте

Не все, кто пользуется кредитной картой, знают формулу расчёта процентов в случае выхода за льготный период. Многие вообще боятся оформлять карту из-за опасения, что придётся много переплачивать за использование кредитных средств. Расскажем, какая переплата ждёт вас на самом деле и как её посчитать на калькуляторе.

Как узнать процент по кредитной карте?

В кредитных предложениях банков редко указана фиксированная ставка по карте. Обычно обозначается диапазон (от 11,99% до 31,13%) или нижний порог (от 11,99%). Точный размер ставки определяется индивидуально.

Чтобы узнать, какой процент вам могут предложить, нужно подать заявку на кредитную карту. Сделать это можно:

заполнив анкету на сайте Альфа-Банка. Сотрудник привезёт все документы и карту в удобное время.

подав заявление в отделении (в некоторых офисах пластик напечатают сразу, в других это займёт от 1 до 4 дней).

Для этого нужно собрать комплект документов. Если нужна сумма до 50 000 рублей, достаточно паспорта с отметкой о прописке. Предоставлять справку о доходах необязательно, но хорошо, если она есть: это может повлиять на формирование условий пользования картой. Для сумм крупнее потребуется второй документ:

Карта другого банка.

После одобрения заявки на выпуск кредитной карты вы заключаете с банком договор кредитования. В нём прописаны все условия выдачи кредита, в том числе:

длительность льготного периода;

стоимость годового обслуживания пластиковой карты;

размер минимального платежа;

возможные штрафные санкции.

Если вы успеваете вернуть всю сумму долга до окончания беспроцентного срока, то никаких дополнительных расходов не несёте. Пока продолжается льготный период, все вносимые средства идут на погашение долга.

Формула расчёта процентов по кредитной карте

Если льготный период кончился, а задолженность на кредитной карте осталась, держатель начинает выплачивать банку проценты за весь срок пользования его деньгами, с первого дня образования долга.

Это означает, что размер ежемесячной оплаты будет увеличен. Теперь он состоит не только из основного долга по карте, но и из суммы начисленных за отрезок времени процентов.

Банковская система рассчитывает всё автоматически. В кредитной карте, в отличие от кредита, размер долга — переменная величина, и невозможно предсказать его заранее. Поэтому сумма ежемесячного платежа становится известна только в расчётный день, который наступает каждый месяц в день заключения договора с банком о предоставлении кредитной линии. Далее у вас есть 20 дней на то, чтобы зачислить средства на счёт.

Начисление платы зависит от суммы долга, процентной ставки и количества дней, в которые имелся долг перед банком. Сейчас разберёмся, как это происходит.

Есть два ошибочных убеждения:

Что расчёт производится от общей суммы предоставленной кредитной линии. Проценты начисляются исключительно на те средства, которые вы потратили. Чем больше минус счёта, тем больше в итоге окажется размер переплаты.

Что проценты начисляются только за дни после завершения льготного срока. На самом деле, если грейс-период завершён, можно считать, что его не было вообще. Если беспроцентный срок по банковской карте 100 дней, и вы внесли долг на 101-й, выплата будет начислена за 101 день.

Чтобы самостоятельно посчитать размер начисленных процентов, нужно:

Сформировать выписку по всем расходам в мобильном приложении или в интернет-банке с даты первой покупки, т. е. с начала льготного периода, по текущий день. Полный перечень списаний и пополнений счёта позволит точно узнать, какая сумма долга была на карте в каждый конкретный день. Каждое внесение средств уменьшает остаток задолженности.

Разделить годовую процентную ставку на 365. Так мы получим ежедневную стоимость. Например, если в договоре речь идёт о 23,99% годовых, это означает, что за каждые сутки нужно заплатить 0,065%, а в месяц — 1,97%.

Умножить сумму долга каждого дня на получившуюся ставку. Так, если задолженность в первый день составила 5 000 рублей, то: 5 000 * 0,065% = 3,25 рубля. Это чистая сумма переплаты за одни сутки.

Суммируем все переплаты и получаем размер процентов, которые нужно выплатить банку.

Как рассчитать проценты за просрочку

Подписывая договор кредитования, заёмщик берёт на себя обязательство своевременно вносить платежи.

В случае если оплата была произведена несвоевременно, задолженность считается просроченной. В таком случае уплачивается неустойка. Она рассчитывается по ставке 0,1% от просроченной суммы за каждый день нарушения обязательств.

Неустойка может начисляться на:

Просроченную оплату годовой комиссии по обслуживанию карты;

Просроченную сумму долга;

Просроченные проценты, если вы уже вышли за льготный период.

В первую очередь вносимые средства идут на погашение процентов и комиссий банка, и только потом — на погашение фактического долга. Мы рекомендуем вносить максимально крупные суммы, чтобы процесс возвращения долга не растянулся на много месяцев. Чем быстрее вы погасите задолженность, тем меньше размер переплаты.

Как вычислить проценты за оплату

Пока длится льготный период, держателю карты несколько раз поступит смс-уведомление о необходимости внесения минимального платежа. Он составляет 5% от суммы задолженности, но не менее 300 рублей, и идёт в счёт погашения долга.

Этот платёж — аналог ежемесячных взносов по обычному кредиту. Отличие в том, что его величина постоянно меняется. Рекомендуется вносить большую сумму, чем указано в банковском уведомлении.

Когда льготный период окончен, в сумму оплаты включаются проценты по кредиту.

Предположим, сумма долга на дату расчёта платежа составляет 10 000 рублей. Ставка — 23,99% годовых. Тогда банк выставит к оплате:

5% от 10 000 рублей – 500 рублей. Эта сумма идёт на погашение основного долга.

При ставке 23,99% годовых в день на эту сумму начисляется 6,57 рублей, а за месяц — 197,10 рублей. Итого минимально нужно внести 697,10 рублей.

За просрочку минимального платежа предусмотрен штраф. Он указан в условиях кредитования и составляет 20% годовых от суммы взноса, т.е. 0,055% в день (для договоров, заключённых ранее, размер может варьироваться). Штраф применяется, если платёж:

Внесён в меньшем объёме, чем нужно;

Внесён после указанного в сообщении срока.

Например, долг составляет 50 000 рублей. Значит, размер минимального платежа – 2 500 рублей. Если протянуть с оплатой, придётся дополнительно вносить 1,375 рублей за каждый день просрочки (2 500 * 0,055% = 1,375).

А ещё в этом случае будет досрочно отменён действующий льготный период. То есть помимо минимального платежа по оплате основного долга и штрафа нужно будет внести и сумму начисленных процентов.

Как получить низкие процентные ставки по кредитным картам

Согласно условиям предоставления кредитной карты, подтверждать доходы необязательно. Однако если вы предоставите справку 2-НДФЛ или по форме банка, это позволит снизить процентную ставку.

Итоговая ставка зависит от многих факторов: кредитной истории, уровня платёжеспособности, наличия недвижимого имущества и других данных, отражённых в анкете.

Самые выгодные тарифные планы предлагаются клиентам, получающим зарплату на карту, открытую в Альфа-Банке. Вы можете перевести свою заработную плату в банк и получить льготные условия.

До конца мая 2021 года вы можете оформить карту с особым контрактом. При условии выхода за льготный период ставка в первые 100 дней составит всего 9,9% годовых.

Когда можно не платить проценты по кредитным картам

Чтобы не платить проценты и штрафы, старайтесь уложиться в льготный период. В Альфа-Банке он составляет 60 (для карт с бонусными системами) или 100 дней. Отсчёт начинается с первой покупки и распространяется в том числе на снятие наличных.

Грейс-период возобновляемый. Если долг будет погашен в срок, вы сможете снова воспользоваться беспроцентным периодом.

Как посчитать, сколько нужно платить в итоге

В худшем случае вам нужно будет возместить банку:

Общую сумму долга, т. е. те средства, что вы израсходовали;

Проценты за пользование кредитом (могут стать просроченными, если вносить их с опозданием);

Штраф за образование просроченной задолженности;

Неустойку за просрочку уплаты по долгу и процентам.

Приоритетность удержания описана в общих условиях кредитования, размещённых на сайте банка.

Чтобы посчитать общую сумму, нужно посчитать по отдельности те пункты, которые относятся к вашей конкретной ситуации и сложить их.

Основные правила начисления процентов

Подведём краткий итог:

Во время льготного периода плата не начисляется.

По окончании грейс-периода проценты начисляются за каждый день пользования деньгами банка.

Начисление происходит не на весь предоставленный лимит, а только на сумму задолженности.

После полного погашения долга проценты перестают начисляться, и вы можете снова воспользоваться льготным периодом.

Если вы не вносите никакие средства во время льготного периода, его действие прекращается досрочно.

Банк удерживает неустойки и штрафы за нарушение сроков возврата средств.

Если вы боитесь не уложиться с возвращением долга в срок, выбирайте карту со льготным периодом 100 дней. Она даст вам дополнительный запас времени.

Главное — регулярно вносить минимальные платежи, не откладывать погашение на последний момент, стараться придерживаться льготного периода. Тогда использование кредитной карты будет удобным и выгодным.

Ставки по кредитным картам

Процентная ставка по кредитной карте – это сумма, которую нужно выплачивать держателю кредитной карты, в процентном выражении к сумме кредитных средств.

Кредитная карта — современный, удобный и гибкий инструмент использования заемных средств кредитной организации именно в тех случаях, когда в них есть острая необходимость. Основные критерии, по которому логично выбирать банк-кредитор – это бесплатный период пользования займом, размер платы за обслуживание карточки и процентные ставки по кредитным картам.

Следует сразу уточнить, что годовые проценты по кредитным картам всегда были выше, если сравнивать с потребительскими кредитами наличными. Причины этого – более гибкие условия оформления карт, отсутствие необходимости предоставлять залог или поручительство третьей стороны, а также минимальный объем официальных документов, которые необходимо предоставить в банк. Исходя из этого, все, чем может застраховаться банк от невозврата займа – это повышенная процентная ставка за пользование займом по кредитной карте.

Низкие процентные ставки по кредитным картам — как получить

Некоторые банки, все же, могут предложить невысокие ставки на свои кредитные продукты, по сравнению с другими организациями. Для начала стоит сказать о разнице в платежных системах, в рамках которых выпускаются кредитные карты. Так, кредитка класса MasterCard Maestro всегда обойдется дешевле «золотого пластика», например, Visa Gold. Правда, в эту стоимость, кроме процентов по кредиту, входят также все платежи, связанные с обслуживанием пластиковой карты.

Годовые проценты по кредитным картам

А что касается годовой ставки, то ее размер указывается в кредитном договоре, проценты начисляются ежемесячно, а в некоторых банках даже ежедневно. Кроме того, существует понятие «переменная процентная ставка» – в этом случае, согласно договору, плата за пользование ссуды может меняться на протяжении года. При этом в договор вносится примечание, к примеру, «индекс + 10%» – этот параметр, как правило, соотносится с уровнем индекса процентной ставки кредита, устанавливаемым Центральным банком РФ.

Что такое процентная ставка по кредиту

Что такое годовой процент по кредиту?

По большому счету, процент по кредиту – это стоимость денег. Банк – это организация, которая относится к деньгам как к товару, она дает их заемщикам во временное пользование и берет за это плату. Это как взять машину в прокат – взял, покатался, вернул, оплатил время.

Когда речь идет о потребительском займе или ипотеке, выставляется именно годовой процент, а не месячный, ежедневный или ежеминутный (хотя технически ничто не мешает). Почему? Все очень просто: так проще проводить расчеты, как клиенту, так и банку. Кстати, обращайте внимание на слово «годовой» – если его нет в договоре на займ под подозрительно низкий процент, возможно, имеется в виду квартальный или даже ежемесячный процент. Крупные банки не будут заниматься такими сомнительными вещами, а вот МФО или малоизвестные банки – вполне возможно.

От чего зависит размер процентной ставки?

Самый главный регулятор – минимальная ставка по стране, установленная центральным банком. Ниже этого порога никто кредиты выдавать не будет. В России ставка рефинансирования (так называется эта минимальная ставка) привязана к ключевой ставке (еще одно понятие из банковской терминологии, для физических лиц бесполезное). На середину июля 2019 ключевая ставка равна 7,5%, но она постоянно плавает – актуальную информацию можно найти на сайте Центрального банка Российской Федерации.

Второй по важности параметр – инфляция. Инфляция – это когда деньги дешевеют. Инфляция сильно завязана на эмиссии (выпуске денежных купюр в оборот правительством), но в эти дебри мы не полезем. Банк заинтересован в том, чтобы получить прибыль на ту сумму, на которую он рассчитывает при выдаче кредита. Но через год деньги будут стоить немного меньше (на то же количество можно будет меньше купить), поэтому изначальную процентную ставку нужно поднять на реальный/предполагаемый уровень инфляции. На середину июля инфляция за прошлый месяц – 4,7%, предполагаемая инфляция – 4%.

И, наконец, надбавка/дополнительные платежи. Есть один нюанс – банкам, особенно небольшим, будет сложно заработать, если цена обычных займов будет складываться только из ставки рефинансирования и инфляции. Банки рискуют столкнуться с неуплатой, банки активно берут кредиты друг у друга и у Центрального банка, банкам нужно оплачивать офисы и зарплаты, … Поэтому в ход идут инструменты повышения окончательной стоимости – от банальной надбавки до повышения ставки для определенных категорий клиентов. Кстати, чем крупнее финансовая организация, тем меньше надбавка. Льготные клиенты Сбербанка могут рассчитывать на 0,1% повышения (или даже на его отсутствие), в то время как МФО могут «накрутить» 750% годовых.

От чего зависит переплата по кредиту?

От процентов и типа платежей. С процентами все понятно, рассмотрим типы платежей. Их – 2:

В теории дифференцированные платежи выгоднее аннуитетных, на практике у займов с такими платежами больше ставка, поэтому переплата выходит примерно одинаковой.

Виды процентных ставок

Их много, но для кредитования физических лиц они не столь важны. Вкратце перечислим:

Что такое эффективная процентная ставка и как её рассчитать?

Обычно к вопросу «Что значит процент годовых по потребительскому/иному кредиту?» людей приводит тот факт, что указанный в предложении процент не сходится с переплатой. И здесь на сцену выходит эффективная процентная ставка. ЭПС – это сами проценты по займу плюс все дополнительные платежи и сборы. Например, на сайте банка указано: «Мы даем кредит под 8,5% годовых». Уже выглядит странно – цена покрывает ставку рефинансирования, но не покрывает инфляцию. Открываем документацию, и видим, что «если вы – не зарплатный клиент, то +0,5%; если вы живете в Москве, то +1%; если вы берете сумму меньше 1000000?, то +1,5%». Ситуация проясняется – вам займ обойдется в 11,5%. На этом – все? Как бы не так. Оказывается, что деньги даются на карту банка, и комиссия за их снятие – 1,2%. При этом кредит – наличными. Получается, что настоящая ставка – 12,7%. Это и есть эффективная процентная ставка.

Как ее рассчитать? Берете в руки все документы по займу и внимательно их изучаете на предмет повышений, дополнительных условий, услуг и комиссий. Эти документы можно найти в открытом доступе на сайте банка, но есть проблема – обычно информация о дополнительных расходах «раскидана» по разным документам, поэтому запаситесь терпением.

Как повлиять на процент годовых по кредиту?

Повлиять на изначальную цену вы не можете, она устанавливается банком. Единственный вариант – не увеличить этот процент. Вовремя платите, пользуйтесь акциями, ищите льготы, считайте и изучайте документы. На крайний случай (если вам крайне необходимо этот процент снизить) вам доступны реструктуризация и рефинансирование – это поможет снизить процентную ставку, но увеличит продолжительность займа.