Краш маржа что это

Блог компании CEX.IO | Кросс-маржа и изолированная маржа: сила управления рисками

Привычными инструментами трейдера являются защитные ордера, такие как стоп-лосс и тейк-профит. Однако способы контроля торговых рисков ими не ограничиваются. К более продвинутым способам защиты капитала и управления рисков относятся такие инструменты как кросс-маржа и изолированная маржа. Критически важны данные инструменты на криптовалютном рынке, который известен своей уникальной динамикой.

Чтобы понять, как работают два эти инструмента, необходимо для начала дать им определение. Кросс-маржа — это маржа, которая распределяется по открытой позиции с использованием полной суммы средств в доступном балансе, что снижает риск ликвидации убыточной позиции. Изолированная маржа — это маржа, индивидуально отведенная для непогашенной маржинальной позиции с фиксированной суммой залога. Как видим из определений, два эти инструмента исключают друг друга, и в подавляющем большинстве случае платформы для трейдинга дают возможность пользоваться лишь одним из них. Однако есть компании, которые позволяют комбинировать кросс-маржу и изолированную маржу в рамках одного пользовательского аккаунта. Одной из таких компаний является CEX.IO Broker, и на ее примере мы рассмотрим все преимущества использования этих инструментов в торговле.

Что такое кросс-маржа?

Смысл кросс-маржи заключается в том, что весь баланс обеспечивает позиции. Алгоритм работы этого инструмента очень простой: на любом торговом счете сделки существуют до тех пор, пока выполняется требование наличия минимального уровня маржи. Убыточные позиции снижают уровень маржи, в то время как прибыльные, наоборот – повышают. В кросс-марже выигрыш одной позиции помогает удовлетворить маржинальные требования другой позиции. Конечно, если по всем позициям наблюдается убыток, и уровень маржи падает ниже установленного платформой — сделки закроются автоматически, т.е. ликвидируются. Это происходит в целях избежания неконтролируемых потерь пользователем и платформой. Однако в случае, когда часть сделок прибыльна, кросс-маржа становится очень полезным инструментом, так как позволяет во многих случаях пережить минус и, в конечном счете, превратить убыточные позиции в прибыльные или выйти в безубыток.

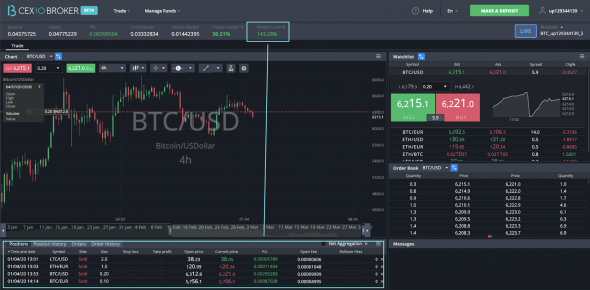

Платформа для маржинальной торговли CEX.IO Broker. Margin Level рассчитывается для всего торгового счета в целом

CEX.IO Broker позволяет видеть каждую из открытых позиций отдельно и легко понимать, как каждая из них работает в любой момент времени.

Например, на изображении выше можно увидеть прибыльность каждой отдельной сделки. Всякий раз, когда нам нравится финансовый результат одной позиции, мы можем закрыть ее, оставив остальные открытыми. Тем не менее, здесь важно отслеживать уровень маржи (Margin Level), который отображается для всего торгового счета и определяет состояние дел по итоговому балансу. Важно поддерживать этот показатель выше минимально необходимого уровня (как правило, платформа предупреждает трейдера, если он приближается к этому уровню, чтобы избежать автоматической ликвидации позиций).

Что такое изолированная маржа?

Изолированная маржа — это инструмент, который предполагает возможность изолировать маржу, обеспечивающую одни сделки, от маржи других сделок. Самый простой пример реализации этой возможности — это торговля на двух или более независимых друг от друга торговых счетах в рамках одного пользовательского аккаунта. Таким образом, между счетами маржа будет изолирована, то есть убыток на одном счете не приведет к изменению баланса на другом.

Счет CEX.IO Broker с положительным балансом изолирован от счета с отрицательным балансом

Например, вы открыли в CEX.IO Broker два счета: один для работы с краткосрочной стратегией, другой — для долгосрочных позиций. Представим, что счет с краткосрочными позициями сильно ушел в минус, однако торговля на счете с позициями, открытыми на более долгосрочную перспективу, идёт очень успешно. Изолированная маржа между отдельными торговыми счетами предполагает, что прибыль на более успешном счете не будет «съедена» убытками на менее успешном счете. Также этот инструмент позволяет трейдерам контролировать прибыль/убыток в рамках торговых стратегий, привязанных к разным счетам.

Один инструмент хорошо, а два лучше!

При выборе платформы для маржинальной торговли криптовалютами трейдеру необходимо находить такую платформу, которая бы расширила его возможности в торговле и управлении рисками.

В CEX.IO Broker новички, которые еще не разобрались с особенностями торговли цифровыми валютами, могут экспериментировать с различными стратегиями на разных счетах, и при этом максимально контролировать свои риски с помощью изолированной маржи. Для новичков крайне важно выработать эффективную стратегию и дисциплинированно придерживаться ее правил. И возможность открытия нескольких торговых счетов может помочь им в решении этой задачи.

При этом кросс-маржа внутри торгового счета позволяет новичкам освоить стратегию «замок» или локирование – это вид управления убытком, когда по одному и тому же финансовому активу открываются две противоположные сделки. С одной стороны — можно закрыть убыток, с другой — можно установить встречную позицию и постараться в дальнейшем разрешить ситуацию с выгодой для себя. Для опытных трейдеров кросс-маржа открывает возможности хеджирования позиций и арбитражных сделок, направленных на получение прибыли от сужения или расширения спреда между различными финансовыми активами.

Что Такое Кросс-маржа и Изолированная Маржа?

Сценарий 1: Если курс BTC вырастает, Анна теряет 1 BTC своего залога, и позиция закрывается. Анна предполагает, что рынок будет сохранять бычью динамику и не видит причин для спада в ближайшем периоде. В связи с чем, она решает уйти с рынка сразу после потери начальной маржи в 1 BTC.

В этом случае, Анне следует выбрать режим изолированной маржи.

Сценарий 2: Курс BTC вырастает, но Анна рассчитывает на его перекупленность, и ждет, что он в скором времени упадет. Анна понимает, что может потерять 1 BTC, или около того, но продолжает держать короткую позицию.

В таком случае, Анна выбирает режим перекрестной маржи (кросс-маржи). Весь имеющийся у нее баланс (3 BTC) может быть использован для покрытия убытков по позиции, пока он не будет на 100% израсходован.

Изолированная маржа и кросс-маржа

Разберемся, чем они отличаются.

Изолированная маржа

В режиме изолированной маржи фиксируется определенный залог по позиции. Залог, который можно потерять, ограничен суммой начальной маржи, установленной по данной позиции. Когда сумма начальной маржи израсходуется, позиция закрывается, при этом остаток баланса сохраняется и не может быть израсходован для покрытия убытка. Иначе говоря, максимальные потери в режиме изолированной маржи равны сумме начальной маржи.

Вы можете добавить дополнительную маржу к данной позиции, чтобы сдвинуть цену ликвидации, однако в этом случае вы рискуете потерять и ее тоже.

Режим изолированной маржи не так распространен среди Форекс брокеров, но широко используется на биржах криптовалюты из-за ее значительной волатильности. Кроме того, в торговле менее ликвидными криптовалютными парами вы рискуете столкнуться со схемой “pump and dump”. В позиции по изолированной марже ваши потенциальные потери строго ограничены начальной маржой. И если на рынке случится «Черный лебедь» с огромным скачком цены вверх или вниз, когда не успевают сработать стоп-лосс заявки, только изолированная маржа может спасти кошелек трейдера и его баланс.

Кросс-маржа

Поскольку открытая позиция по кросс-марже может уменьшить весь имеющийся баланс до 0, предустановленный уровень кредитного плеча не имеет смысла. Эффективное кредитное плечо по кросс-марже определяется стоимостью позиции и доступным балансом пользователя. Возьмем в пример вышеупомянутый сценарий Анны, где резервируется 1% в качестве начальной маржи для входа в короткую позицию на 50,000, то есть кредитное плечо составляет 100:1, когда как эффективное кредитное плечо составляет 2.125:1 и рассчитывается как стоимость позиции в 6.25BTC (50,000/8,000) деленное на 3 BTC (доступный баланс).

В режиме кросс-маржи в торговле контрактом USDT на Bybit, нереализованная прибыль по позициям также будет зачисляться на баланс пользователя в реальном времени.

Режим кросс-маржи подходит на долгосрочную перспективу и для арбитражной стратегии, так как защищает позицию от краткосрочных колебаний рынка и снижает риск преждевременной ликвидации.

Разберем другой сценарий:

Режим изолированной маржи: Поскольку Эрик использовал все 2 BTC в качестве начальной маржи для открытия позиции, у него не хватит баланса для покупки дополнительных активов.. Для этого ему придется расширить уровень кредитного плеча.

Режим кросс-маржи: За первые 32,000 контрактов в качестве начальной маржи будет зарезервировано лишь 0.02 BTC (1%), таким образом у Эрика хватит средств на расширение позиции.

В чем преимущества и недостатки обоих моделей?

Изолированная маржа

✗ Нет возможности докупить активы, если весь баланс будет зарезервирован в качестве начальной маржи.

✗ Позиции по изолированной марже с высоким кредитным плечом подвержены риску ликвидации.

Кроссс-маржа

✗ Риск потери всей суммы активов в случае агрессивного движения рынка.

Выбирайте подходящий вам режим маржи согласно выбранной торговой стратегии и приемлемому уровню риска.

Возможно ли изменить тип маржи при открытой позиции?

Bybit позволяет трейдерам изменять режим изолированной маржи на режим кросс-маржи по открытой позиции. Однако помните, что если у вас открыты хеджированные позиции по USDT, вы не сможете изменить режим кросс-маржи на режим изолированной маржи.

Что такое маржа и как ее рассчитать

Маржа, маржинальность и наценка — в чем различие и как использовать эти показатели в реальном бизнесе

Лариса Баневич

Маржинальность помогает увидеть, насколько эффективно работает система продаж в компании. В статье разбираем разницу между маржинальностью, маржой и наценкой и показываем, как применять эти показатели не в учебнике по экономике, а в реальном бизнесе.

Говорим только о марже в бизнесе

Термин маржа применяется не только в бизнесе, но еще на фондовой бирже и в банковском деле. И везде это разное.

В торговле на бирже маржа — это заем при покупке актива, в банковском деле — один из показателей надежности банка. В этой статье мы будем говорить только о марже в бизнесе.

Что такое маржа и маржинальность

В обиходе маржу часто путают с маржинальностью и наценкой.

Маржа. Экономисты называют ее маржинальным доходом. Она показывает, сколько компания получила денег после продажи товара или услуги. Для простоты в статье маржой мы будем называть именно маржинальный доход. Он считается в рублях.

Маржа = Выручка − Переменные расходы

Выручка — сумма, на которую компания отгрузила клиенту товар или оказала услугу.

Если магазин за день продал только смартфон за 10 000 ₽, то дневная выручка и будет 10 000 ₽.

Переменные расходы — все расходы, которые напрямую связаны с выручкой. Они зависят от объема этой выручки: чем больше расходов, тем больше выручка.

Чаще всего к переменным расходам относят: закупочную цену, процент продавцу с выручки, стоимость упаковки, стоимость доставки. Но могут быть и другие варианты. Все зависит от структуры и особенностей бизнеса.

Цветочный магазин с доставкой. Продавцы в магазине работают на окладе. В переменные расходы нужно включить:

— себестоимость цветов;

— упаковку букета;

— стоимость доставки букета клиенту.

Аренду помещения магазина и зарплату продавца включать не нужно — они не зависят от объема продаж. Формула маржи в этом случае выглядит так:

Маржа = Стоимость букета − (Себестоимость букета + Упаковка букета + Доставка)

Теперь пример из другой сферы.

Бизнес оказывает консультационные услуги онлайн. Консультант получает оклад в месяц. Единственные переменные расходы здесь — комиссия платежной системы. Других нет. Тогда формула выглядит так:

Маржа = Стоимость консультации − Размер комиссии платежной системы в рублях

Самое сложное при расчете маржи — определить, какие именно расходы относятся к переменным и влияют на продажу, а значит, на объем выручки. Часто предприниматели для определения структуры расходов пользуются помощью финансовых консультантов.

Маржу считают в рублях. Давайте на примере.

В январе выручка компании — 100 000 ₽.

Переменные расходы — 53 000 ₽.

Маржа в январе: 100 000 − 53 000 = 47 000 ₽.

В феврале выручка выросла до 140 000 ₽.

Переменные расходы увеличились до 84 000 ₽.

Маржа в феврале: 140 000 − 84 000 = 56 000 ₽

Маржа за февраль больше маржи за январь на 9000 ₽.

Складывается впечатление, что компания в феврале отработала лучше, чем в январе: маржа больше. Но здесь кроется ловушка, потому что эти абсолютные цифры не показывают эффективности работы компании. Чтобы правильно сравнить два месяца, надо считать не маржу, а маржинальность.

Маржинальность. Это отношение маржи к выручке. Она показывает, насколько эффективно компания продает товар или услугу: какая доля маржи в 1 рубле выручки.

Маржинальность = Маржа / Выручка × 100%

Маржинальность считается в процентах, и ее тоже часто ошибочно называют маржой. Так делать не надо.

Теперь вернемся к компании, где высчитывали маржу в январе и феврале.

Чтобы сравнить январь и февраль по эффективности, посчитаем маржинальность для каждого месяца. Напомним, что маржа за январь получилась 47 000 ₽, а за февраль — 56 000 ₽.

Маржинальность за январь: 47 000 / 100 000 × 100% = 47%.

Маржинальность за февраль: 56 000 / 140 000 × 100% = 40%.

Мы видим: маржа больше на 9000 ₽ в феврале, но вот маржинальность выше в январе.

Если бы уровень эффективности в феврале остался на уровне января, то компания заработала бы больше: маржа бы составила не 56 000 ₽, а 65 800 ₽.

По абсолютным цифрам можно подумать, что компания работает хорошо. Это будет ошибкой. А вот маржинальность сразу показывает эффективность бизнеса в разные месяцы.

Иногда маржинальность может быть отрицательной.

ИП вяжет свитера и варежки. Поступил заказ на 10 000 ₽. ИП закупила пряжи на 9000 ₽. Во время вязания ошиблась в схеме, чего пришлось докупать пряжу еще на 3000 ₽.

Маржа: 10 000 − 9000 − 3000 = −2000 ₽.

Маржинальность: −2000 / 10 000 × 100% = −20%.

Получается, на данном заказе ИП потеряла 20% от выручки.

Еще иногда маржу и маржинальность путают с наценкой. Посмотрим, в чем тут различие.

Отличие маржинальности от наценки

Маржинальность показывает, сколько дохода компании приносит каждый рубль выручки. А наценка — это коэффициент надбавки. Он показывает, сколько маржинального дохода принес каждый рубль, вложенный в закупку товара.

Наценка % = Маржа / Переменные расходы × 100%

Маржинальность не может быть больше 100%, наценка может быть какой угодно.

Закупили товар на 100 ₽, продали на 1000 ₽.

Кажется, что маржа, маржинальность и наценка — это понятия из учебника по экономике. На самом деле их полезно применять в бизнесе.

Для чего нужен расчет маржинальности

Маржа, маржинальность и наценка важны при ведении бизнеса. Но маржинальность — самый наглядный показатель из трех. Ее лучше наблюдать в динамике и следить за ней не реже раза в месяц.

Показатель маржинальности, в отличие от маржи и наценки, помогает делать выводы об эффективности продажи услуг или товаров.

Маржинальность растет → бизнес хорошо развивается, система продаж налажена и работает эффективно.

Маржинальность в рамках запланированной → процессы работают в штатном порядке.

Маржинальность снижается от месяца к месяцу → тревожный сигнал для руководителя. Значит, нужно разбираться в процессах, выяснять, где бизнес теряет деньги.

Например, в структуру переменных расходов входят:

При негативной динамике маржинальности понятно, что нужно срочно разбираться, где сбой:

Знать маржинальность важно и до старта бизнеса, когда вы только определяетесь, что будете продавать. Чтобы узнать среднюю маржинальность, можно почитать форумы и пообщаться с другими компаниями. Так как средняя маржинальность, скажем, в Москве может сильно отличаться от маржинальности в Махачкале.

Конечно, ориентироваться только на маржинальность на старте недостаточно — надо составить полную финмодель бизнеса.

Маржинальность используют при подсчете точки безубыточности. Она помогает определить, сколько выручки нужно компании, чтобы покрыть все постоянные расходы и выйти в ноль. Важно учитывать уровень точки безубыточности, когда планируете продажи. Лучше, чтобы бизнес проходил точку безубыточности в 10—13-х числах месяца, плохо — если к 25-му числу и позже.

Компания определяет план продаж на февраль.

Средняя маржинальность для компании — 25%.

Постоянные расходы (аренда, зарплата сотрудников, реклама и т. д.) — 280 000 ₽.

Определяем, какая сумма выручки в месяц позволит компании покрыть расходы и выйти в прибыль:

ТБУ = Постоянные расходы / Маржинальность × 100%

ТБУ для этой компании: 280 000 / 25% × 100% = 1 120 000 ₽.

То есть в месяц нужно продать товара не меньше чем на 1 120 000 ₽, только чтобы окупить постоянные расходы.

Как рассчитать и контролировать маржинальность

Теоретически маржинальность посчитать легко, достаточно двух математических операций и листка бумаги. На практике бизнес использует расчеты в Excel и Google Таблицах, шаблоны в «1С», «ПланФакт», «ФинТабло», «Финолог» и других сервисах. Чтобы учесть много разных переменных, проще занести все данные в программу, которая автоматически выведет результат.

Маржинальность — часть ежеквартальных и годовых отчетов о прибылях и убытках. Они помогают следить за состоянием дел в бизнесе. Правда, нужно уметь правильно считывать данные, а не просто их собирать. О самом отчете мы расскажем в отдельной статье.

Маржинальность нужно смотреть в динамике: например, отслеживать ежемесячно. Изменение в динамике за год помогает увидеть динамику развития бизнеса. Если маржинальность становится ниже среднего уровня маржинальности и никто это не замечает, бизнес может уйти в минус.

Маржинальность и ее изменение сообщают собственнику и руководителю о развитии бизнеса: эффективно ли построены процессы либо, наоборот, в бизнесе нужно менять и принимать управленческие решения. Но не в общем, а именно в тех процессах, которые непосредственно влияют на продажу.

Подписка на новое в Бизнес-секретах

Подборки материалов о том, как вести бизнес в России: советы юристов и бухгалтеров, опыт владельцев бизнеса, разборы нового в законах, приглашения на вебинары с экспертами.

Сейчас читают

Как подготовить и провести презентацию

Чтобы провести качественную презентацию для инвестора, сотрудников, клиента или на большую аудиторию, нужно правильно подготовиться и помнить о правилах борьбы со стрессом.

Как заработать на елках на Новый год

Продавать новогодние елки — один из самых прибыльных сезонных бизнесов. Узнали у реальных предпринимателей, как заработать на продаже елок

Какие нужны документы на помещение для открытия кафе

Собрали список документов и подробную инструкцию, как получить каждый из них

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания