Корреляция акций что это

Выбираем пары акций, вычисляем корреляцию пары

Продолжение статьи на тему Парного трейдинга. Оригинал тут.

Но обо всем по порядку.

Надеюсь, подробно останавливаться на понятии КОРРЕЛЯЦИИ

не нужно, многое уже писал сам на эту тему, ну а еще есть GOOGle)))

Корреляция может быть случайной, например, когда два инструмента просто по иронии судьбы двигались за последний год очень похоже, но одна компания занимается, например, газом, а другая — мобильными устройствами, т.е. формально по корреляции на роль пары бы сгодилась, но на деле — вообще разные акции, такое как пару КАТЕГОРИЧЕСКИ ЗАПРЕЩЕНО использовать, даже в теории ( мое личное мнение ).

Позже, в других статьях, рассмотрю маркет-нейтральные портфели акций/ETF, в которых будет более двух инструментов, но это уже будет статистический арбитраж, однако методы расчетов и визуализации будут теми же.

Способов нахождения скоррелированных инструментов очень много. Попытаюсь рассказать обо всех, которые знаю и пробовал лично, а выбирает пусть каждый сам для себя, что ему удобно.

Метод первый. Microsoft Office Excel.

Нам потребуется непосредственно сам Microsoft Excel, входящий в состав Microsoft Office, версии не ниже `97. Раздел Historical Prices сайта http://finance.yahoo.com, либо любой другой ресурс, где можно получить данные хотя бы по дневным барам нужных инструментов.

После чего, полученные данные вставить в столбцыExcel файла и далее, методом перебора, используя функцию КОРРЕЛ(массив1; массив2), находить пары с корреляцией выше 90% (хех, я предупреждал, качка слушать опасно!)))).

Программисты в Visual Basic и мастера Макросов, прошу отозваться и научить получать данные прямо в файл Excel! Знаю, что это более чем возможно, ибо авторизации на сайты с данными не требуется. Ждем вашей помощи, коллеги!

Метод второй. Интернет сайты с сервисом для поиска скоррелированных инструментов.

Есть возможность строить графики пар, накладывая один на другой, либо строить спред пары:

Сервис Tree позволяет визуализировать зависимость акций, коррелирующих с искомым тикером, выглядит интересно:

Ну и небольшой бонус для ленивых — готовая таблица пар с указанием степени корреляции:

Есть возможность построить график для четырех инструментов:

К другим тематическим сайтам вернусь в следующих статьях.

Метод третий. ThinkOrSwim.

На ближайшее время ThinkOrSwim станет нашим единственным и незаменимым проводником в мир визуализации спреда пар и расчетов по рискам. Но он также оказался весьма годен для поиска коррелирующих инструментов, не без легкого шаманства, конечно.

Видео о том, как его (ThinkOrSwim) получить, опубликовал, регистрируйтесь на здоровье:

Итак, что нужно, чтобы начать использовать его как фильтр для пар акций. Первое — создать список акций, среди которых мы будем искать пару для выбранной бумаги. Для начала, нашей задачей является выбрать из списка акций, входящих в индекс SNP 500, пару (не обязательно одну) для каждой отдельной акции из индекса. Проще всего это сделать с помощью http://finviz.com.

На сайте выбираем вкладку Screener, в Index выбираем S&P 500, жмем на вкладку Tickers и получаем список акций. Для самых ленивых — готовая ССЫЛКА, нужно только копировать тикеры.

В ThinkOrSwim создаем новый Watch list и добавляем в него тикеры, как показано на рисунке:

После создания таблицы тикеров, прикручиваем фильтр отбора корреляции по всему списку:

Теперь сортируем по убыванию или возрастанию значения колонки Correlation и выбираем то, что нас интересует и так для каждого тикера отдельно. Например, захотели найти пару для акции $FCX или $LVS — вставили эти тикеры вместо $SPY.

После всего этого, каждую найденную вами пару нужно записать в файл, желательно Microsoft Office Excel, с ним работу мы еще не закончили.

В следующей статье рассмотрим способы визуализации спреда пары и начнем выбирать варианты их торговли.

Подписывайтесь на обновления на сайте, на канале в YouTube, добавляйтесь в друзья в соцсети Вконтакте и Facebook, следите за новостями!

Корреляция ценных бумаг — что это такое и как работает

Инвесторы при выборе ценных бумаг для портфеля нередко сталкиваются с ситуацией, когда, например, ценовые движения нескольких акций оказываются идентичными. Фактически динамика таких активов демонстрирует тесную связь (корреляцию) между ними. Включение в инвестиционный портфель набора таких связных инструментов может привести как к значительному росту доходности, так и к увеличению рисков. Оценить глубину этой связи помогает коэффициент корреляции.

Понятие корреляции

Фактически корреляция при работе с ценными бумагами позволяет оценить вероятность синхронного движения цен двух активов, например, акций, или акции и индекса. Это означает, что при наличии сильной корреляции при росте цены одной акции будет дорожать и другая. Или же одновременно с падением индекса подешевеют и коррелирующие с ним акции компаний.

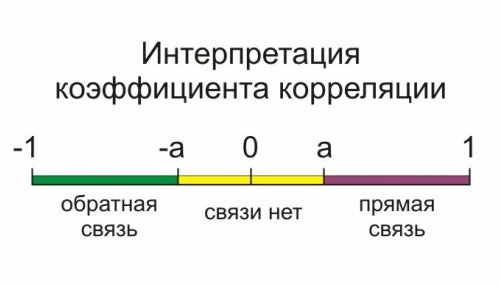

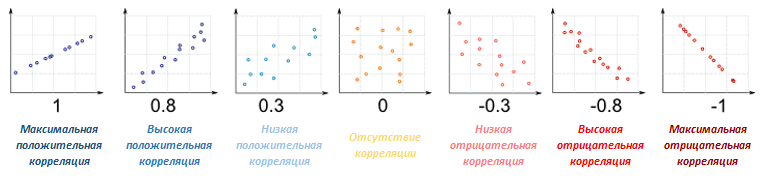

Коэффициент корреляции

При значениях коэффициента меньше 0 говорят об обратной (отрицательной) корреляции. Для фондового рынка это означает, что котировки исследуемых активов движутся разнонаправленно: при росте цены одного второй дешевеет, и наоборот.

Соотношение для расчета коэффициента корреляции

В статистике коэффициент корреляции рассчитывают, используя значения ковариации и стандартного отклонения исследуемых величин.

Для работы с ценными бумагами используется следующий вид этого соотношения:

В этом соотношении:

R1,2 – коэффициент корреляции между ценами 1-го и 2-го активов;

P1i, P2i – соответственно, цены активов на i-м интервале наблюдения (например, цена закрытия i-го дня).

P1с, P2с – средние значения цен за все время исследования, которое включает n периодов наблюдения.

Соотношение носит название формулы Пирсона. В практике она несколько неудобна, поскольку требует вычисления средних значений. Ее вариант, который использует только отсчеты цены на каждом i-м периоде наблюдения (цены активов), имеет вид:

На заметку! Первый вариант формулы становится удобнее, если кроме цен активов воспользоваться значениями такого инструмента теханализа, как скользящая средняя с периодом, равным n. Такой подход позволяет просто реализовать и собственный индикатор для торговых платформ, который будет отражать динамику корреляции. Он может сформировать интересный набор торговых сигналов.

Использование корреляции в трейдинге и инвестировании

Понимание корреляции и ее количественную оценку (коэффициент) с успехом используют и трейдеры, извлекающие на фондовом рынке спекулятивную прибыль, и инвесторы.

Корреляция в трейдинге

В краткосрочной торговле ценными бумагами понятие корреляции используется для прогнозирования цены некоторых активов. Суть стратегии заключается в поиске инструментов с высоким коэффициентом корреляции, но изменением котировок с некоторым лагом во времени.

В этом случае трейдер дожидается изменений цены первого актива (его называют лидером или поводырем) и совершает сделку в том же направлении по второму.

Например, на российском рынке акций таким поводырем может служить индекс MOEX Blue Chips или акции входящих в него «тяжеловесов». Бумаги многих компаний следующих эшелонов имеют с этими инструментами высокий коэффициент корреляции (более 0,9), но реагируют на изменения с ощутимым запаздыванием. В результате заключения сделок по ним во время роста лидера (длинных) или падения (коротких) можно извлечь солидную прибыль.

К сведению! Такая связь легко объяснима, поскольку именно «голубые фишки» с высокой точностью отражают состояние всего российского фондового рынка. Изменение их котировок неизменно вызывает рост или снижение интереса игроков и к акциям остальных компаний.

Корреляция для инвесторов

В инвестировании корреляцию используют при формировании и пересмотре инвестиционных портфелей в качестве инструмента для оценки активов, диверсификации вложения и хеджирования.

Таким образом, корреляция и ее коэффициент должны войти в инструментарий любого инвестора. Сложные, на первый взгляд, соотношения легко рассчитываются даже с помощью Excel. При этом правильное использование корреляции позволяет увеличить эффективность портфеля, снизить риски инвестирования и даже извлекать хорошую прибыль на краткосрочных торгах.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Корреляция активов на финансовых рынках

Что такое корреляция?

Начнем с такого примера. Вы наполняете свой инвестиционный портфель различными инструментами (акциями, облигациями, чем-то еще), но неожиданно замечаете, что в процессе инвестирования все результаты движутся преимущественно в одну сторону. Т.е. вы получаете либо заметную доходность, либо существенный убыток.

Если первая ситуация нас радует, то вторая сильно печалит и мы начинаем задумываться, все ли сделали правильно. И хотя убытки, даже порой затяжные, это неизбежная ситуация реального инвестирования, при составлении нашего портфеля действительно была допущена ошибка, исправление которой поможет заметно улучшить суммарную доходность. Причем решение в данной ситуации представляется достаточно очевидным — портфель должен состоять из активов, которые ведут себя по возможности независимо друг от друга, хотя каждый по отдельности способен быть источником денежного потока.

Значение около нуля говорит об отсутствии зависимости между котировками. Т.е. в общем корреляция рассчитывается на основании эмпирических данных — подобная функция есть в Экселе — и поэтому зависит от интервала рассмотрения активов. Корреляция финансовых инструментов имеется как на форекс, так и на фондовом рынке — рассмотрим их отдельно.

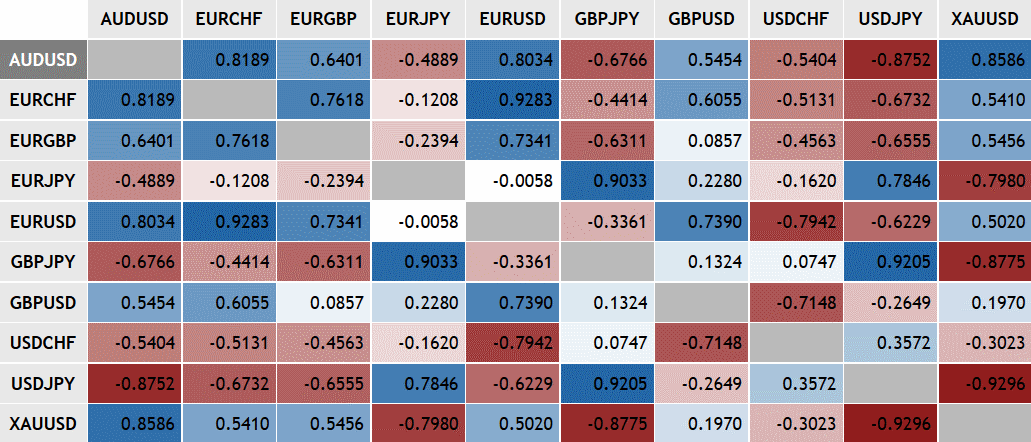

Корреляция на рынке форекс

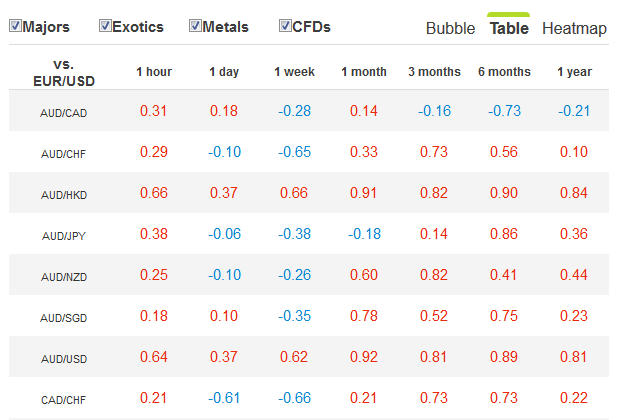

На форекс представлено не такое уж большое число значимых соотношений — семь главных валютных пар уже охватят около 80% валютного рынка. Однако при хаотичном изменении котировок говорить о каком-то постоянном значении коэффициента корреляции валютных пар не приходится — оно полностью зависит от выбранного диапазона. Для иллюстрации этого подойдут две ссылки. Вот первая https://www.home.saxo/insights/tools/fx-correlations-table/tool-details :

Как видно, на настоящий момент тут можно оценить коэффициенты корреляции почти за три года. Причем над таблицей слева находится ползунок, перемещая который можно увидеть, как менялась корреляция валютных пар с периода отсчета (сейчас это 17 ноября 2012) до произвольной даты в течение последнего года. При перемещении этого ползунка будет заметно, что ряд валют не только сильно меняет свое значение, но порой изменяется и сам знак корреляции.

Аналогично можно выбрать периоды за последние 30 и 90 дней — почти наверняка многие показатели в ячейках не будут иметь ничего общего с прежними значениями. Кроме того, очень наглядно корреляция на форекс показана здесь: https://www1.oanda.com/lang/ru/forex-trading/analysis/currency-correlation :

Видно, что в большинстве случаев в течение года валютные пары меняли не только величину, но и знак корреляции к выбранной для сравнения паре (евро/доллар) на противоположенный. Щелчком по другой валютной паре в таблице можно выбрать ее в качестве эталона сравнения.

Корреляция на фондовом рынке

Переходя к фондовому рынку, в первую очередь необходимо обратить внимание на несравненно большее число инструментов, поскольку в принципе каждую акцию (и облигацию) можно рассматривать как отдельный актив. Таблица корреляции каждой акции друг к другу только на американском рынке привела бы к совершенно астрономическим цифрам — слава богу, в распоряжении инвестора есть такой инструмент как ETF, который помогает вложиться в произвольный индекс, отражающий экономику целого государства или даже региона, например Европы.

ETF позволяет широко диверсифицировать капитал — например, биржевой фонд с тикером SPY включает в себя 500 акций компаний США. Но не менее важным является то, что имея простой инструмент для вложения мы можем сравнить индексы различных стран друг с другом (пример — американский S&P500, российский РТС, немецкий DAX и др.) и на выходе получить относительную простую таблицу с достаточно ясными возможностями для инвестирования.

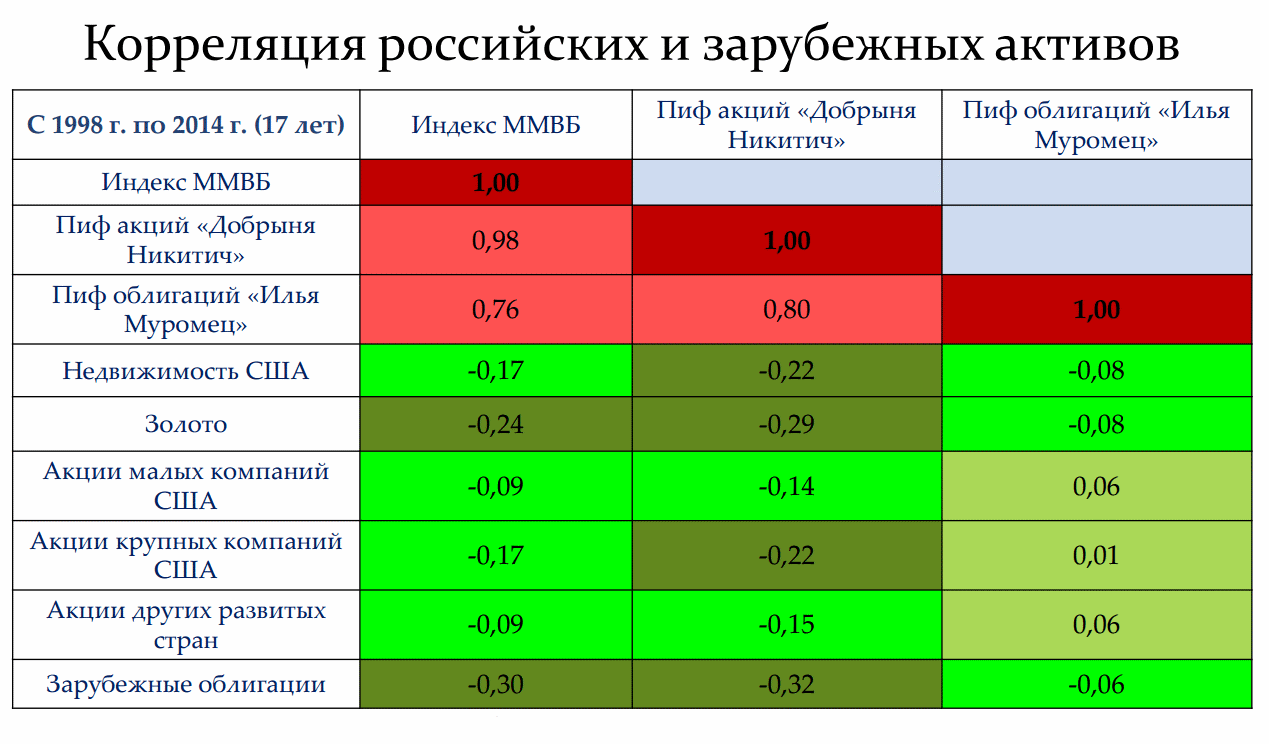

Здесь приведена корреляция российских и зарубежных активов на периоде в 17 лет до 2014 года. Из нее видно, что например российские акции и облигации имеют высокую корреляцию друг с другом (их котировки движутся как правило в одном направлении), тогда как золото и зарубежные облигации имели к российским акциям скорее противоположенное движение, т.е. отрицательную корреляцию.

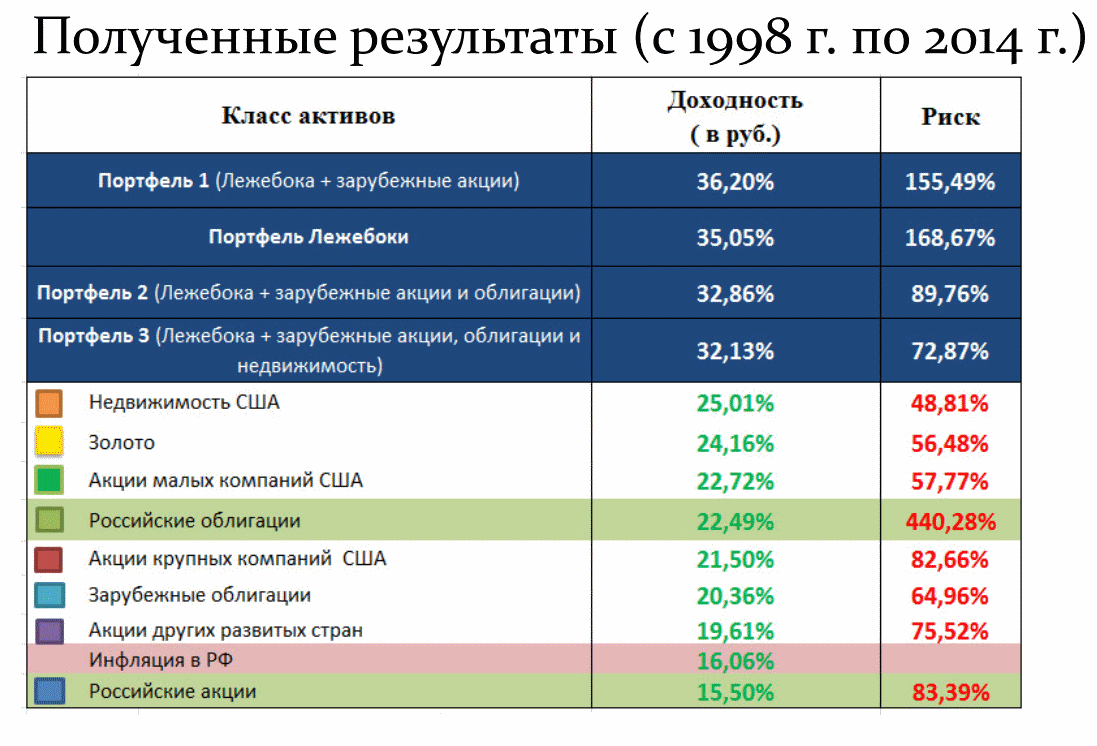

Следовательно, разбавляя американские активы российскими с включением доли золота, можно было бы на первый взгляд добиться сглаживания доходности — однако на практике мы получили бы не просто более ровную кривую, а заметный дополнительный бонус. Посмотрим на таблицу ниже:

Так называемый «портфель лежебоки» — это портфель, включающий равные доли российских акций, облигаций и золота. При этом сравнивая доходность всех четырех портфелей можно увидеть, что она оказалась заметно выше, чем просто арифметическое среднее активов по отдельности! Как такое возможно?

Объяснение этому было дано еще в начале 50-х годов Г. Марковицем, который 30 лет спустя получил за свою теорию Нобелевскую премию — а сама теория стала основой портфельного инвестирования, наряду с понятием о корреляции активов. Согласитесь, что получать в течение 17 лет доходность на уровне 35% в год не позволяет ни один банк — такие предложения делаются лишь откровенными пирамидами. Тем не менее следующий слайд, берущий те же активы, но за другой период, хорошо иллюстрирует высказывание, как прошлая доходность не гарантирует будущей:

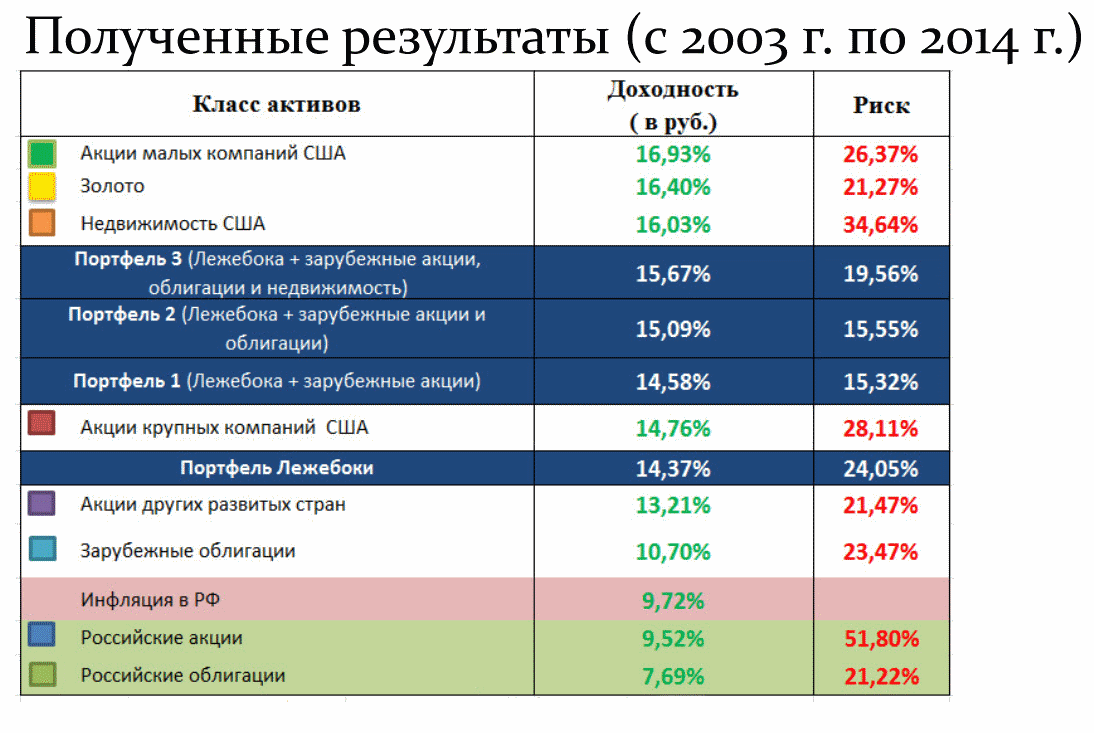

Как видно, здесь доходность портфелей представляет уже скорее среднее значение, хотя и лежащее гораздо ближе к верхней границе, чем к нижней; причем риски в этом случае оказываются ниже, чем в прошлой таблице. Откуда такие расхождения? В плане доходности стоит вспомнить огромный рывок российского рынка в 1999 году, когда паи облигаций выросли на невероятные 1800% — и вплоть до 2008 года российский рынок почти непрерывно рос, давая по несколько десятков процентов годовых.

Основной пик пришелся именно на 1999-2000 год. Однако после кризиса 2008 года последовала почти обратная ситуация — несколько восстановившись в 2009 году, в следующие годы даже рублевый индекс ММВБ не сумел достичь своего максимума, а номинированный в долларах РТС и вовсе после декабря 2014 отправился почти к уровню просадки 2008 года. Следовательно, несмотря на отрицательную корреляцию к американскому, российский рынок просто оказался не самым удачным активом, который с 2003 по 2014 годы показал среднюю доходность даже чуть ниже инфляции.

И это является важным фактором, который необходимо учесть — только нулевая или отрицательная корреляция не обеспечит кумулятивный эффект, если хотя бы один из активов будет показывать стагнацию или тем более негативную доходность. Идея именно в том, что в целом доходны оба актива, но проявляется это в разные периоды времени. Поэтому если в качестве развивающегося рынка в дополнение к американскому и европейскому добавлять российские активы, то нужно иметь в виду, что должный эффект, показанный в первой таблице, проявится лишь в случае возобновления роста.

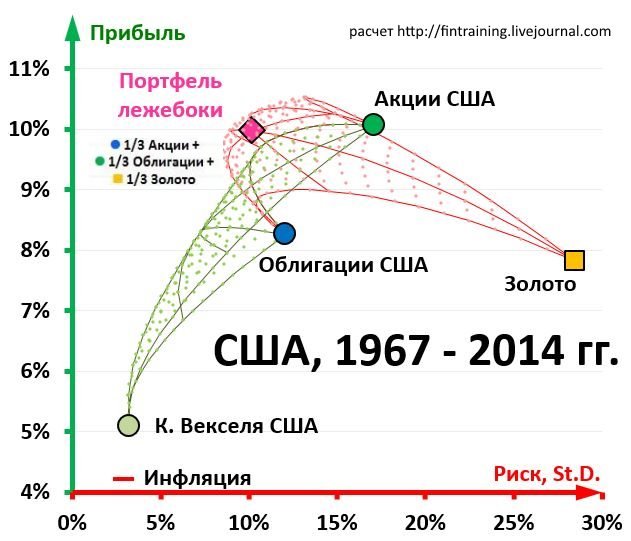

Следовательно, нужно не только учитывать корреляцию, но и в идеальном случае представлять экономические возможности своих активов. При этом на американском рынке аналогичный портфель за почти 50 лет показал те же результаты, что и акции, однако с заметно меньшим риском:

Если же рассмотреть те же данные с 1925 года, то картина немного изменится: хотя доходность по акциям останется почти на том же уровне (9%, т.е. только на 10% меньше), но золото даст результат, близкий к 5% (что меньше почти на 40%). Соответственно, пострадает и портфельный результат: американский «лежебока» с 1925 года даст доходность лишь немногим более 7%, уже заметнее уступая акциям. Поэтому вывод ожидаем: волшебного портфеля нет, а российский лежебока в ближайшие годы скорее всего будет постепенно терять свой громадный отрыв, приближаясь к средним рыночным значениям.

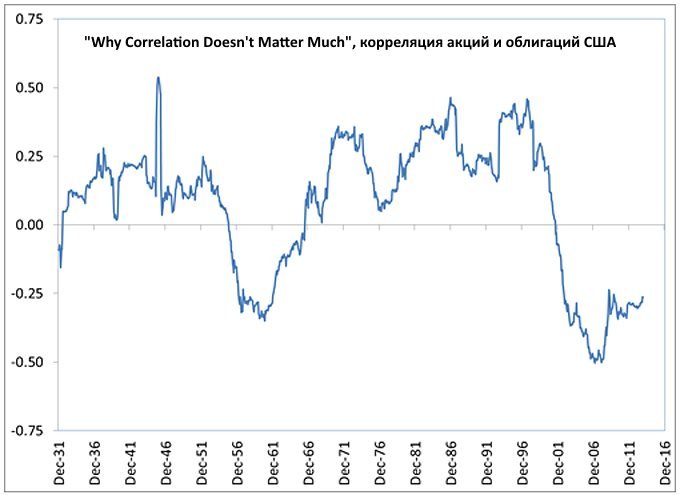

Зависимость корреляции от времени

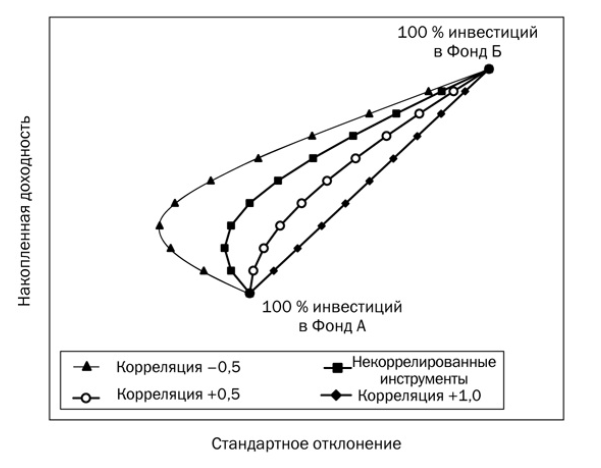

Таким образом, задача поиска доходности зависит от двух неизвестных: корреляции и доходности активов на рассматриваемом промежутке, причем эта доходность достигается с различным риском (отклонением от среднего значения). Отрицательная корреляция в общем случае позволяет достигать большей доходности с меньшим риском по сравнению с менее доходным активом:

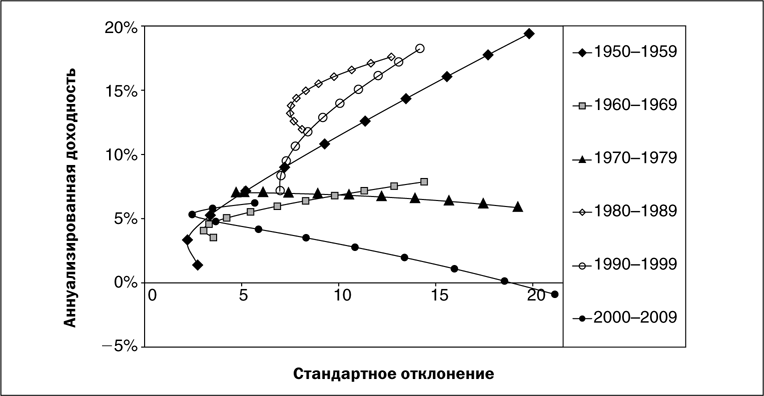

Фонд А — менее волатильный и менее доходный актив (облигации), фонд Б — более волатильный и доходный (акции). Стандартное отклонение определяет размах колебаний относительно среднего значения актива. Такое соотношение, как на рисунке выше, наблюдается на длинной истории — однако в пределах десятилетий может довольно сильно меняться:

Видно, что на протяжении 2000-2009 годов американские акции даже ушли в минус, в результате чего кривая получила движение вниз, а не вверх. Следовательно, корреляция ничего не говорит об абсолютной доходности — первая может мало меняться на протяжении 20 лет, однако результаты одинаковых портфелей на следующих друг за другом 10-летних промежутках разойдутся.

Так, в кризисные 70-е и растущие 80-е корреляция американских акций и 5-летних облигаций была в среднем одинакова (около 0.25), однако доходность портфеля 50 на 50 во втором случае была 15% годовых, а в первом лишь около 7%. Ниже отдельно показаны наилучшее и наихудшее американское десятилетие с 1950 года:

Как видим, отрицательная корреляция с 2000 года явилась причиной заметного выгиба кривой влево, в результате чего 5% доходности могли быть достигнуты с очень низким риском. Несомненно важным для инвестора является и корреляция других активов — в первую очередь американского и европейского рынков, стран Азии и пр. Детальный подход показывает разницу в их движениях — и следовательно, необходимость учитывать в своем портфеле рынки разных стран.

Акции (урок 4) – диверсификация: коэффициент корреляции

Продолжаем развивать общий подход к вложениям в акции.

В прошлых уроках мы разобрались с диверсификацией по трём параметрам:

— sector

— cyclical / non-cyclical

— capitalization

Теперь, как только мы слышим какое-то новое имя, мы прежде всего сразу смотрим:

а) к какому сектору принадлежит компания

б) какая у неё капитализация.

Прежде чем двигаться дальше, еще немного задержусь на диверсификации. Здесь мне придётся разжевать очень базовые вещи.

Допустим ваш портфель состоит пока всего лишь из одного инструмента (это акции одной компании). Чтобы оценить, насколько хорошо ваш портфель «разбавит» (или диверсифицирует) добавление в него второго инструмента, надо посмотреть на так называемый коэффициент корреляции между первым и вторым инструментами.

▫️+1 означает, что инструменты «ходят вместе»: если А растёт на 1%, то B растёт тоже на 1%.

▫️0 означает полное отсутствие взаимосвязи.

▫️-1 означает совершенную отрицательную взаимозависимость, т.е. если инструмент А падает на 1%, то инструмент B растёт на 1%.

▫️+0.4, к примеру, означает умеренно-положительную взаимозависимость, но некоторый эффект диверсификации всё же будет присутствовать.

Если вы добавите в свой портфель второй инструмент, у которого корреляция с первым инструментом равна +1, то это ничуть не диверсифицирует ваш портфель, т.е. вы поступите тупо (так и продолжите держать все яйца в одной корзине).

Коэффициент корреляции — очень и очень используемый математический показатель в сфере управления активами, запомните его.

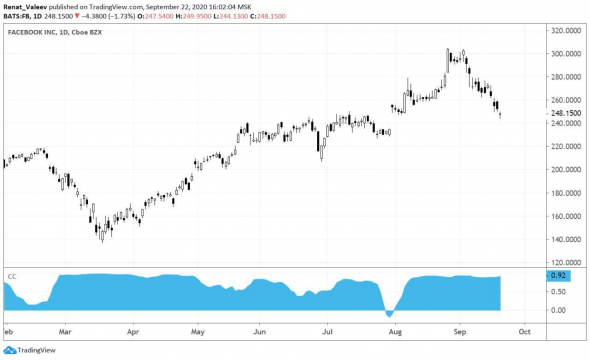

На картинке ниже – график Facebook. Внизу под ним коэффициент корреляции с индексом S&P 500. Видно, что Facebook очень хорошо коррелирует с индексом (коэффициент почти всегда в положительной зоне и равен единице), то есть они повторяют движения друг друга.

Если взять золото, то его корреляция с S&P уже не так сильна. Однако золото тоже часто ходит вместе с S&P.

Кстати, для подсчёта корреляции могут использоваться дневные значения, 4-х часовые, 1-часовые, минутные, в общем, какие угодно…

Как видите, инвестирование в акции – это целый океан. Сегодня 4-й урок, а мы еще даже не спустились на уровень анализа отдельных компаний.

Поймите очень простую, но важную истину: инвестирование в акции – это не только выбор отдельных компаний. Это прежде всего управление портфелем с учетом взаимосвязей входящих в него инструментов.

И как мы увидим дальше, диверсификация бывает очень и очень обманчива… Она может усыпить бдительность инвестора.