годовая премия учитываемая частично что это значит

Настройка начисления годовой премии в 1С:Зарплата и управление персоналом

Как включить годовую премию, учитываемую полностью, в средний заработок так, чтобы она учлась полностью, а не частями в новых редакциях 1С:Зарплата и управление персоналом.

Рассмотрим, какие проблемы могут возникнуть и как их решить.

На примере мы начислим в феврале 2020 года по организации Крон-Ц «Премию за год (процентном)».

Во вкладке «Средний заработок» видим, что годовая премия учитывается полностью.

В феврале начисляем премию за 2019 год. Проводим документ, и сотрудник получает премию.

Теперь во вкладке «Начисление зарплаты и взносов» проверяем начисление зарплаты. По сентябрь зарплата начислена, а в октябре сотрудник идет в основной оплачиваемый отпуск.

Переходим во вкладку «Отпуска». Для нашего примера мы предварительно внесли запись.

Проверяем автоматический расчёт выплат. Проводим, а затем смотрим данные расчета среднего заработка.

Проводим еще одну проверку – Расчет среднедневного заработка. В отчете видим, что премия попала не в третий, а в четвертый раздел, а также сумма премии учтена не полностью. Было начислено 78 000, а средний заработок 2 439.

Как сделать так, чтобы премия попала полностью в третий раздел?

В соответствии с порядком определений премии включаются только те, которые полностью зависят от отработанного времени. То есть те, которые зависят от показателей, умноженных на количество отработанного времени и деленного на годовую премию. Если такой зависимости нет, то независимо от того, что вы укажете в самой годовой премии, она будет учтена частично.

Как это исправить: нажимаем правой кнопкой мыши на «Годовая премия полностью учитываемая» и выбираем в выпадающем меню «Подробнее». В новом окне отобразится причина расхождения. Нужно изменить дату начала базового периода на дату, соответствующую расчетному периоду среднего заработка. Подтверждаем изменения и проводим расчет.

Проверяем изменения в среднем заработке и записку «Расчет среднедневного заработка».

Теперь премия отображается в третьем разделе.

Учет показателей премирования при расчете среднего заработка (ЗУП 3.1.14.208)

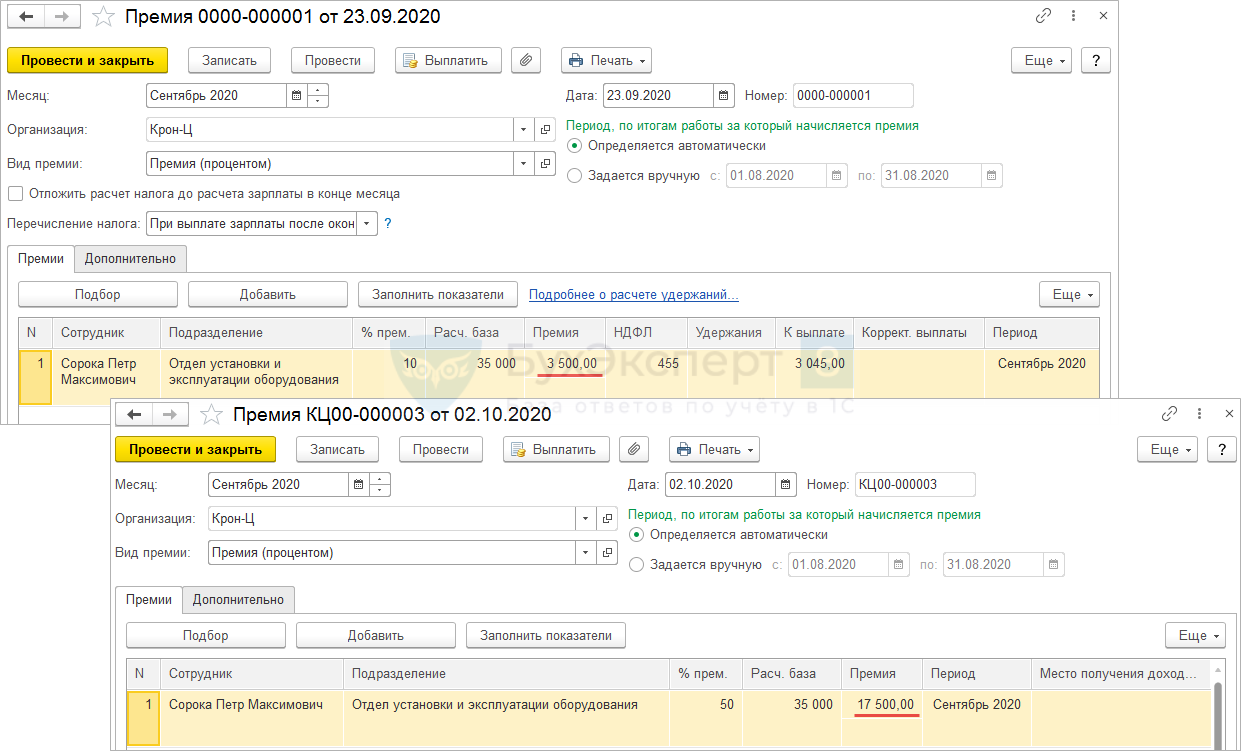

Если в одном месяце начислено более одной премии за один и тот же показатель и период, то при расчете среднего заработка по умолчанию учитывается только одна из них (наибольшая).

Если Показатель не заполнен, то ЗУП 3 работает по старому алгоритму.

Пример 1. Настройка показателя годовой премии

Получите понятные самоучители 2021 по 1С бесплатно:

Тогда в документе Премия не нужно будет указать за что начисляется премия.

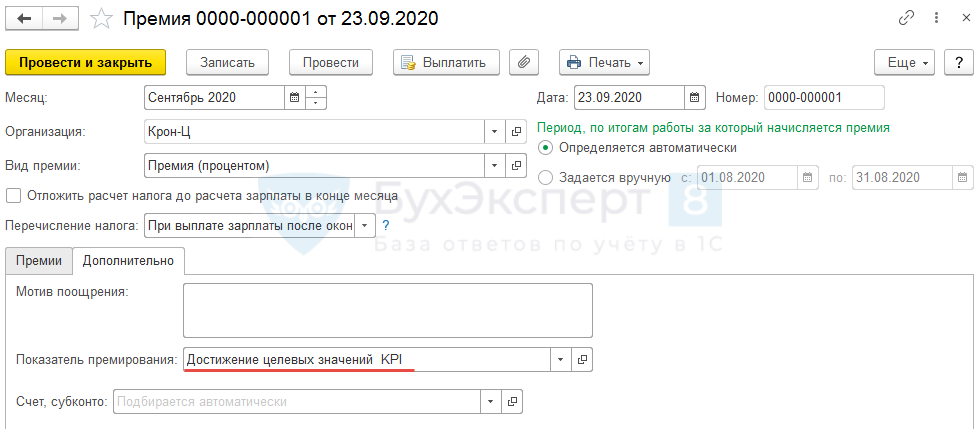

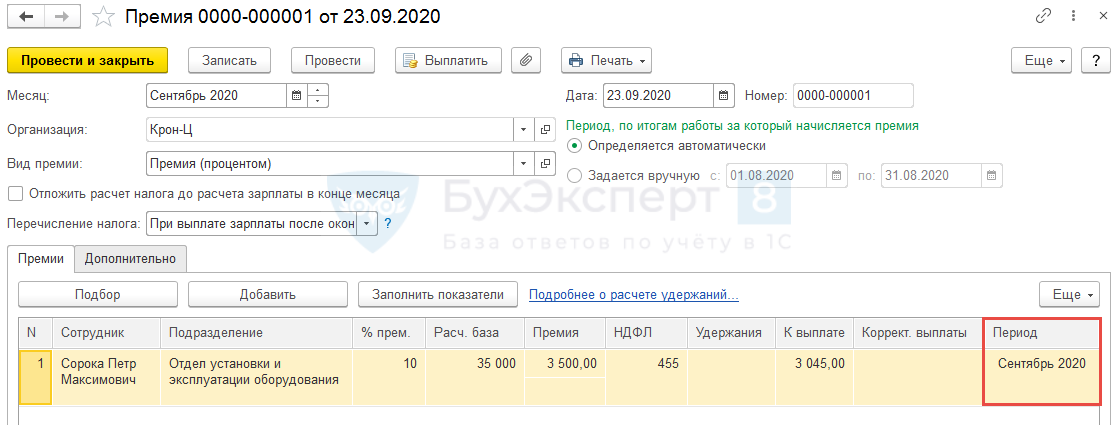

Пример 2. Настройки показателя премии процентом

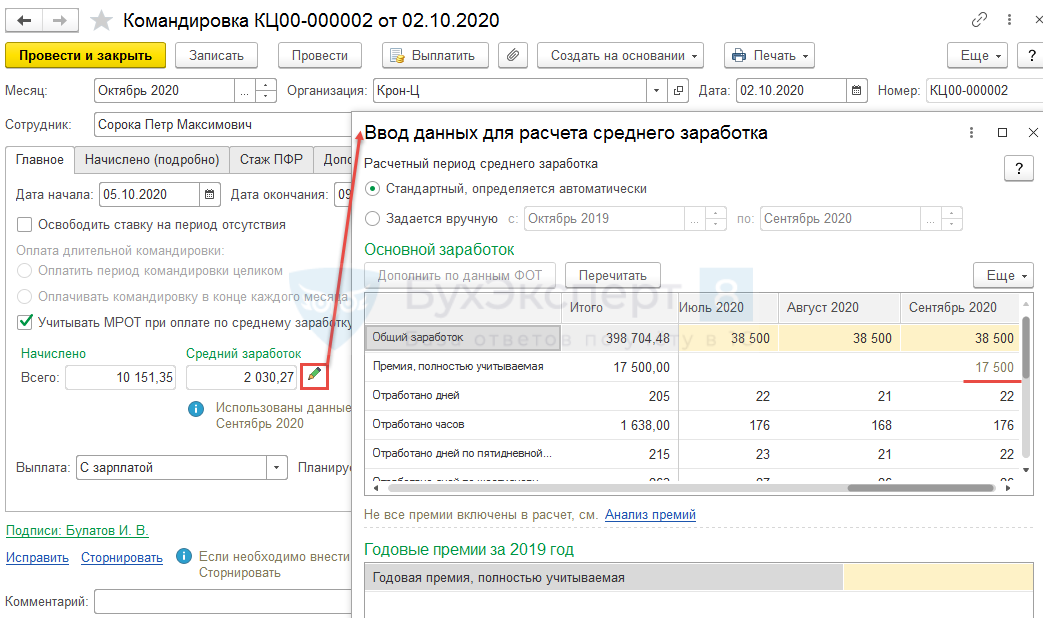

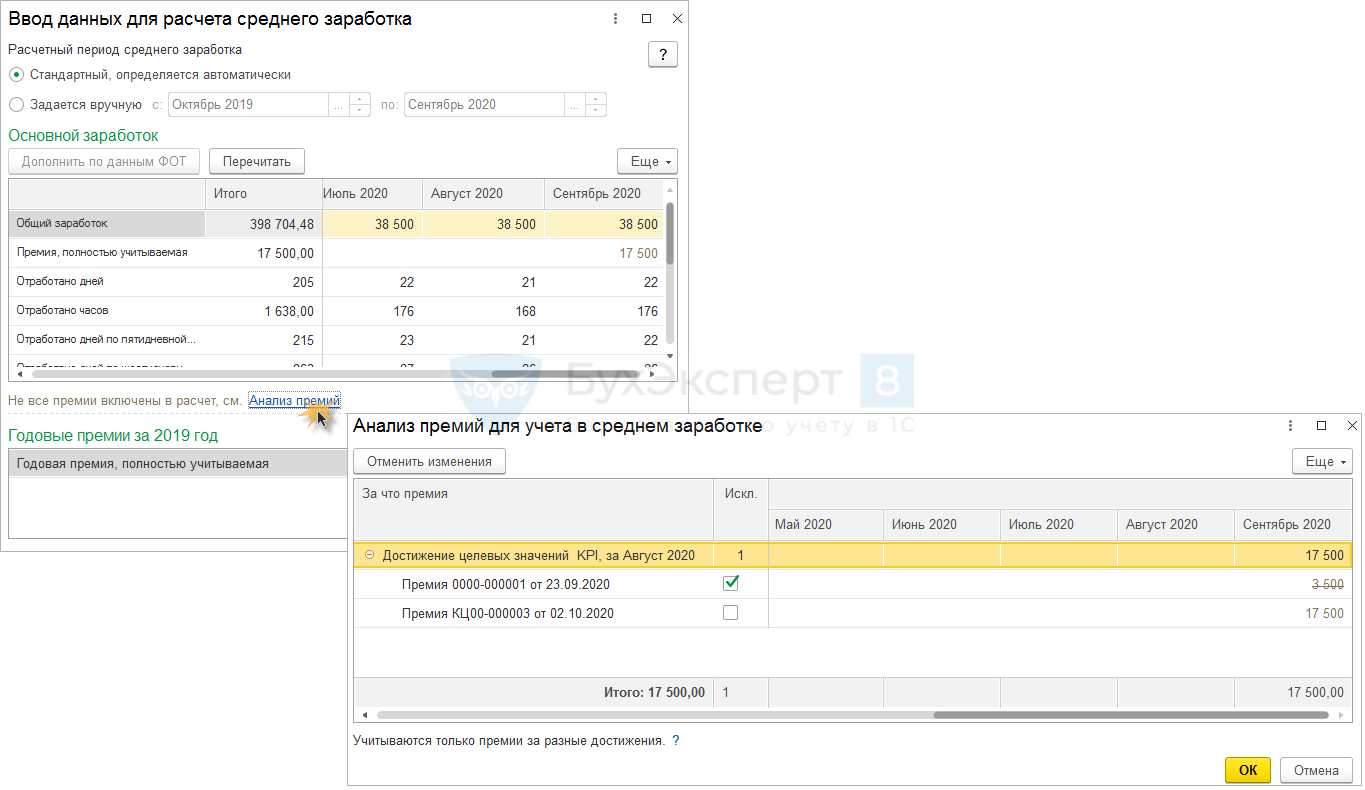

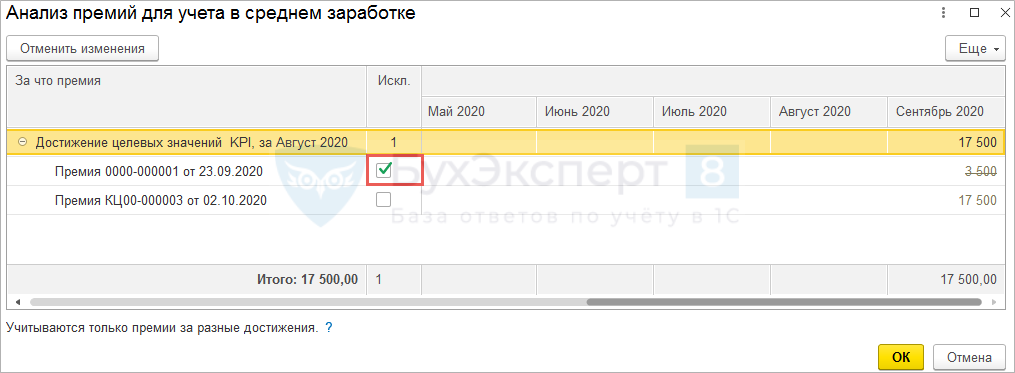

Сотруднику в сентябре 2020 г. начислена Премия процентом за один и тот же Показатель премирования двумя документами Премия в суммах: 3 500 руб. и 17 500 руб.

В октябрьской Командировке в расшифровке среднего заработка видно, что в среднем заработке учтена одна, наибольшая из двух премий процентом за сентябрь в сумме – 17 500 руб.

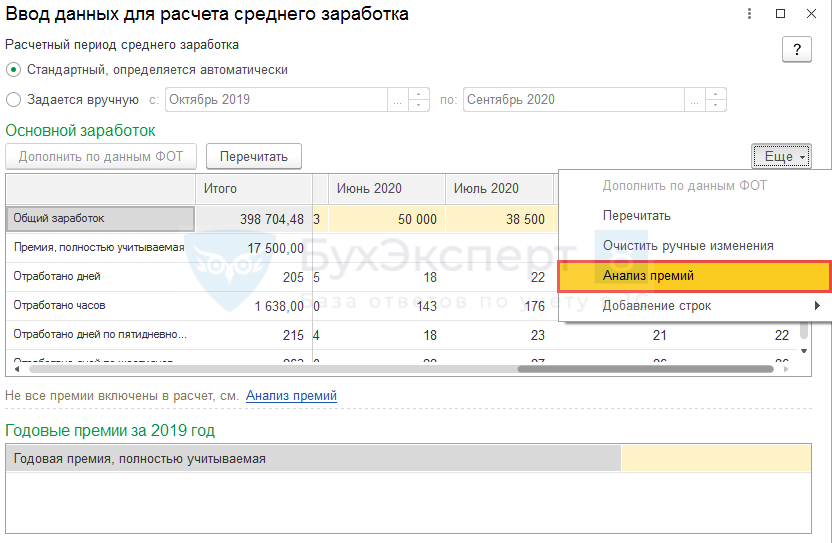

По ссылке Анализ премий открывается расшифровка по включению премий в средний.

Ссылка Анализ премий отображается автоматически, если у сотрудника за одни месяц назначены премии за один и тот же показатель.

Для исключения премии из среднего, необходимо установить в Анализе премий флажок в колонке Искл. напротив премии.

Для возможности по-новому вести учет премий в среднем заработке в регистре накопления Данные о начислениях для расчета среднего заработка (общий) ( e1cib/list/РегистрНакопления.ДанныеОНачисленияхДляРасчетаСреднегоЗаработкаОбщий ) появились новые реквизиты:

Премия в 1С 8.3 ЗУП. Как начислить?

Премия представляет собой выплату стимулирующего характера, чаще всего за достижение определенных показателей труда или качественного уровня. Система премирования на предприятии разрабатывается для того, чтобы мотивировать работников к улучшению трудовых результатов, соответственно, расчет вознаграждения привязан к выполненным объемам работ, их качеству и так далее.

Содержание:

1. Документирование доплат

Необходимо отметить, что такие выплаты всегда должны быть закреплены документально. Сделать это можно несколькими способами.

Самый простой из них — закрепить в трудовом договоре условия расчета, порядок и размеры. Но, если премия прописана в трудовом договоре и обозначена, например, в процентном соотношении от заработной платы, то она становится периодической и обязательной. Выплачивать ее по «прихоти» организация не сможет, если сотрудник выполнил все необходимые условия. Мало того, когда понадобится изменить размеры таких выплат, придется вносить изменения в сам трудовой договор, заключать дополнительное соглашение, что нецелесообразно.

Поэтому наиболее рациональным путем будет создание на предприятии внутреннего локального акта. Это может быть Положение об оплате труда и премировании. Или отдельное Положение о премировании, в котором будут прописаны все случаи и условия начисления и выплаты сотрудникам тех или иных вознаграждений, а также их регулярность и периодичность. А в трудовом договоре нужно будет указать, что на предприятии могут выплачиваться премии в соответствии с Положением о премировании.

Служебная записка руководителя подразделения, утвержденная директором, является основанием для составления приказа по предприятию.

2. Учет выплат в целях налогообложения

Для того чтобы премия была учтена для целей налогообложения необходимо соблюдать также ряд условий.

3. За что могут выплачиваться премии?

Премии за определенные результаты или объемы работ для разных работников могут учитывать совершенно отличные показатели. Так, например, для программистов это могут быть:

Для работников отдела кадров и бухгалтерии можно ввести такие показатели, как:

Работников отдела продаж можно премировать за:

Необходимо отметить, что нельзя премировать за те функции и объемы, которые включены должностными обязанностями. Соответственно, чтобы премировать сотрудника эти показатели должны быть выше, эффективнее, что должно быть прописано в положении о премировании.

Также следует обратить внимание, часто премию выплачивают только руководителю. Так делать не следует. Это в обязательном порядке вызовет вопросы у проверяющих органов.

Для топ-менеджеров нужно продумывать определенный план продаж всего отдела, например, или всего предприятия. Можно включить доплаты за

Для генерального директора любые вознаграждения и надбавки устанавливаются соглашением с учредителями компании, следовательно, выплаты происходят на основании такого решения. Если директор сам является единственным учредителем предприятия, то все расходы, о которых идет речь, также учитываются по общему правилу по ст. 255 и 346.16 НК РФ.

При разработке мотивационных доплат руководству компании рекомендуется согласовывать все показатели и суммы с кадровыми работниками и с бухгалтерией. Для того, чтобы были соблюдены все законодательные акты.

4. Коды и даты

Предположим, на предприятии существуют премии, выплачиваемые к юбилейным датам самого предприятия или работников. Как вы знаете, такие премии не являются производственными и выплачиваются из чистой прибыли или за счет целевых поступлений. Приказом ФНС предусмотрен для обозначения такого вида код 2003.

Под кодом 2002 учитывают регулярные и единоразовые премии производственного характера, выплаты, связанные с награждениями, присвоением почетных званий, а также иные премии.

Дата выплаты регулярной премии приравнивается к дате заработной платы — это было определено Верховным судом. А письмо Минфина уточнило, что датой выплаты периодической выплаты является дата ее фактической выдачи из кассы предприятия или перечисления с расчётного счёта на карту работника.

Такие же настройки автоматически установлены и в 1С: ЗУП.

5. Отражение вознаграждений в 6-НДФЛ

Опираясь на всё вышесказанное, разработчики 1С: ЗУП 8 дали возможность настроить дату фактического получения дохода для того, чтобы всё корректно отражалось в отчете 6-НДФЛ.

Соответственно в 1С: ЗУП категория дохода может быть как оплата труда, так прочие доходы и прочие доходы от трудовой деятельности. Соответственно, если рассматривается категория дохода «Оплата труда», то здесь по умолчанию будет стоять дата фактического получения дохода — последний день месяца.

В соответствии с законодательством для всех других начислений дата фактического получения доходов для отчёта 6-НДФЛ будет день реальной выплаты дохода сотрудника.

Предположим, что в компании установлена ежемесячная премия с кодом дохода 2000 в категории оплата труда. Начислена она 31 октября – последний день месяца. Фактически зарплата и премия выплачены 10 ноября, тогда же удержан и перечислен НДФЛ. Начислена выплата может быть отдельным документом или отражаться сразу в зарплатной ведомости.

Второй пример: премия разовая в определенном размере была начислена и выплачена в межрасчетный период. Например, 16 ноября, тогда в отчете 6-НДФЛ она отразится датой непосредственно выплаты по соответствующим строкам. Аналогично отразится в отчете и премия по коду 2003, выплаченная из чистой прибыли.

6. Как настроить ежемесячную премию

Для начала нужно зайти в меню «Настройка» в раздел «Начисления» и посмотреть, возможно такая выплата уже настроена.

Чтобы было легче искать, можно воспользоваться строкой поиска.

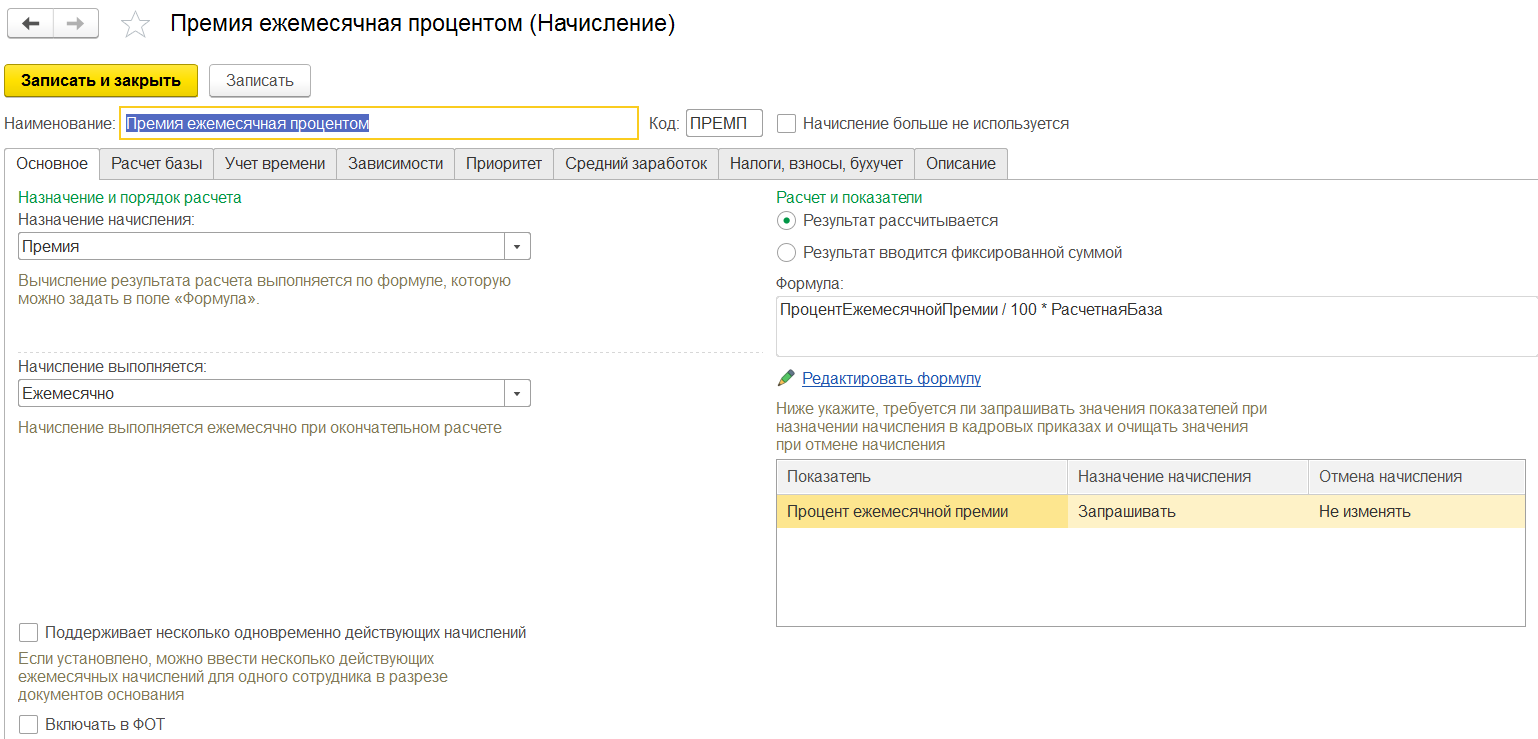

Регулярные выплаты назначаются кадровыми документами, например, приказом о приеме на работу. Как видно, данное вознаграждение за труд начисляется ежемесячно в процентном соотношении к окладу. В связи с тем, что эта сумма включается в состав фонда оплаты труда, следует установить соответствующий «маркер» напротив «Включать в ФОТ».

На вкладке «Зависимости» указывается список начислений, в расчетную базу которых входит эта премия (тогда она отобразится в левой части), либо в список удержаний. Последнее логично для данной выплаты, поэтому отражается в правой части, например, «Удержание по исполнительным листам». То есть такие удержания производятся в установленном законом и постановлением судебного пристава процентах из всех доходов работника. Поэтому вкладка «Зависимости» заполняется.

Далее необходимо указывать, включается ли данная выплата в базу начислений при расчете среднего заработка. Если да, то устанавливается соответствующая «галочка» на вкладке «Средний заработок».

На вкладке «Налоги, взносы» ставится «маркер» о том, что выплата облагается НДФЛ. Указывается код дохода. Указывается, что понимать под месяцем, за который начислен доход. В данном примере – это месяц, в течение которого осуществляется расчет.

Затем ставится отметка о том, что данная выплата облагается страховыми взносами и учитывается в расходах на оплату труда по пп. 2 ст. 255 НК РФ.

В случае, если в вашей версии программы нет такого начисления, то настроить его не составит труда по приведенной схеме. А также для определения видов и условий выплат премий можно изучить статью «Как начислить премию в 1С Бухгалтерия 8.3?».

7. Отражение начисления ежемесячной премии в 1С: Зарплата и управление персоналом

Предположим, что на предприятии с 1 сентября 2020 года введены ежемесячные премии в размере 20% к окладу, в связи с увеличением объемов реализации. Для создания этой премии следует перейти в меню «Настройка» — «Начисления». По кнопке «Создать» откроется создание нового начисления.

Основную информацию следует заполнить по аналогии с описанным выше видом дохода, при этом на вкладке «Основное» нужно указать формулу расчета. Для этого можно взять формулу существующих начислений:

ПроцентЕжемесячнойПремии / 100 * РасчетнаяБаза

и скорректировать ее.

Либо настроить самим. В рассматриваемом случае – 20% к окладу. Соответственно, следует нажать гиперссылку «Редактировать формулу». В открывшемся окне выбрать соответствующий показатель, ввести расчет и нажать клавишу «Проверить». После прохождения проверки нажать «ОК».

На вкладке «Средний заработок» также следует определиться как вознаграждение входит в базу начислений. Здесь нужно понять, будет ли при неполном месяце работы премия равняться 20% оклада. Или следует учитывать ее также частично. Рекомендовано отмечать «Премия, учитываемая частично».

На вкладке «Налоги и взносы» все указывается так же, как в рассмотренном выше случае.

После внесения всех настроек следует записать начисление одноименной кнопкой. Для наглядности предлагаем создать документ Изменение оплаты сотрудников из меню «Зарплата». В созданном документе нужно добавить премию, допустим, для Булатова И.В.

После добавления соответствующей строки изменится ФОТ с 75000 руб. (оклад), на 90000 руб. (оклад плюс премия). Дату документа необходимо поставить 1 сентября 2020 года. После ввода информации нажать кнопку «Провести и закрыть».

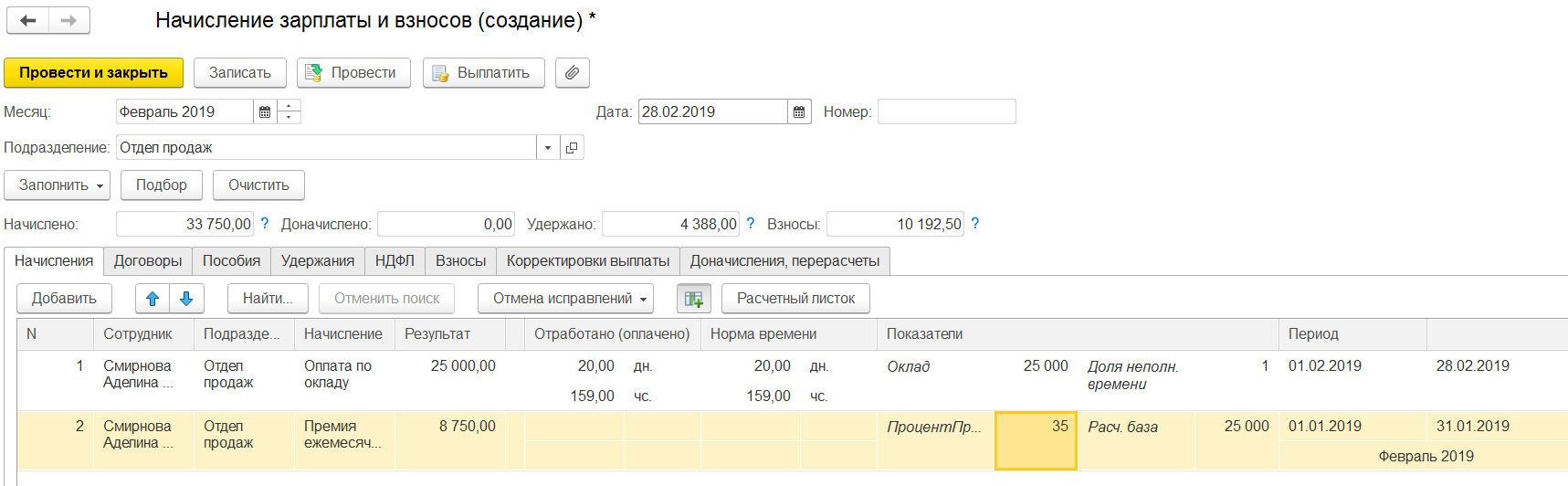

8. Создание начисления

Теперь следует создать документ «Начисление зарплаты и взносов» за сентябрь 2020 года из меню «Зарплата». В открывшейся форме выбрать организацию, месяц начисления и нажать кнопку «Заполнить». Как видно, для конкретного сотрудника Булатова отразились начисления и по окладу и премия.

На вкладке «НДФЛ» отразится общая сумма налога 11700 руб., рассчитанная с 90000 руб. Если возникают сомнения, следует щелкнуть на сумму и раскроется расшифровка.

На вкладке «Взносы» можно кликнуть на гиперссылку «Подробнее см. Карточку учета по страховым взносам» и увидеть всю информацию по выделенному сотруднику, касаемо начислений и взносов с них за последний год.

9. Начисление разовой премии в 1С: ЗУП

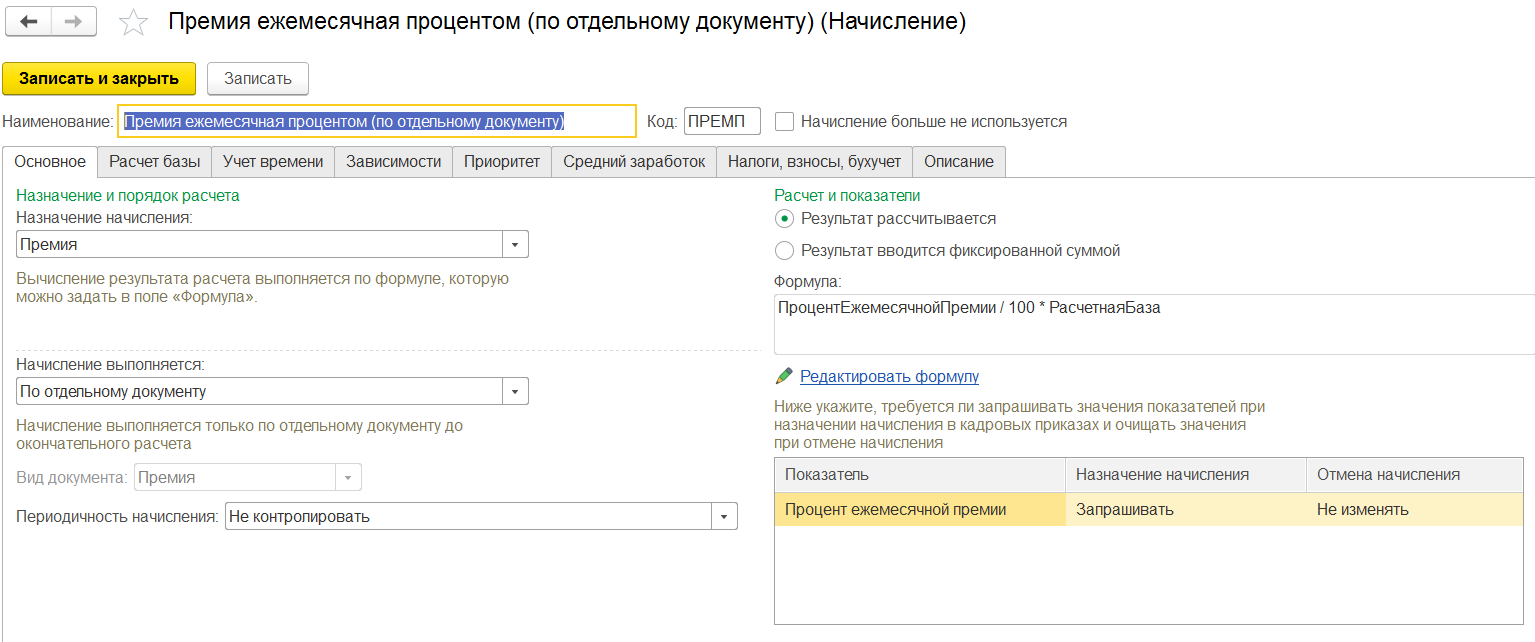

Для прочих разовых начислений в программе используется специальный документ, который так и называется и находится в меню «Зарплата».

Им создаются различные надбавки, компенсационные выплаты и пр. Также вывести разовый документ можно из журнала «Все начисления». Чтобы посмотреть, как все работает, рекомендуется сначала настроить подходящее начисление. Предположим, требуется создать разовую поощрительную выплату к празднику «День народного единства».

Если создать такое начисление как «Премия», то с него начислятся налог на доходы физических лиц и страховые взносы. Однако, мы рассматриваем премию, которая выплачивается из чистой прибыли. Поэтому следует выбрать, например, «Прочие начисления и выплаты». Отметить, что начисление выполняется по отдельному документу.

Установить переключатель в положение «Результат выводится фиксированной суммой». Снять «галочки» с позиции

На вкладке «НДФЛ» следует установить маркер на том, что облагается по коду дохода 2003. Также можно установить код 4800 «Иные доходы». Все зависит от установленного порядка в фирме.

Категория дохода важна в организациях, где работают иностранцы — льготные нерезиденты, от этого зависит процент НДФЛ. В рассматриваемом случае это не принципиально, можно выбрать «Прочие доходы от трудовой деятельности». Установить маркеры:

Выбрать соответствующее субконто, либо оно задается автоматически.

В заключение по клавише «Записать и закрыть» активировать начисление.

10. Выбор премии в документе

Теперь в документе «Разовое начисление» можно выбрать созданную премию». По кнопке «Заполнить» можно указать сумму, если она едина для всех. В противном случае нужно будет вводить вручную по каждому сотруднику.

Когда выплата разовая и непроизводственного характера, то следует указать под таблицей «Выплата в межрасчетный период» и непосредственно планируемую дату. Налог рассчитывается сразу в документе на дату выплаты. Кликнув на сумму налога, откроется расшифровка, в которой можно открыть регистр учета. В нем указана именно эта дата – 3 ноября 2020 года – выплата и перечисление.

Данный документ – расчётный, не требует чьего-либо утверждения в программе, поэтому проводится сразу и в журнале отображается без жирного выделения. Это означает, что он сразу принимается к учету.

11. Основные моменты начисления премий

Подводя итог вышесказанному, можно выделить несколько основных моментов.

Сам процесс ввода в программе не сложный, однако если у вас возникают вопросы вы всегда можете задать их нашим специалистам.

Как определить размер премии в 1С ЗУП 3.1

Когда будем рассчитывать премии в 1С:ЗУП?

Премия – это необязательная выплата, которая идет дополнительно к основному заработку (окладу по дням или окладу по часам). Направлен на мотивацию сотрудников успешно выполнять свои должностные обязанности. Расчет и выплата премиальных вознаграждений регламентируются ТК РФ. Премии бывают ежемесячные, квартальные и по итогам работы за год. Премии можно разделить по источникам: в счет затрат по основным видам деятельности, прочие расходы или из прибыли организации. Определить размер вознаграждения можно в течение месяца документом «Премия», а также вместе с итоговым начислением зарплаты.

Давайте рассмотрим, как настроить разные типы премий в программе 1С:ЗУП 3.1 на платформе 8.3.

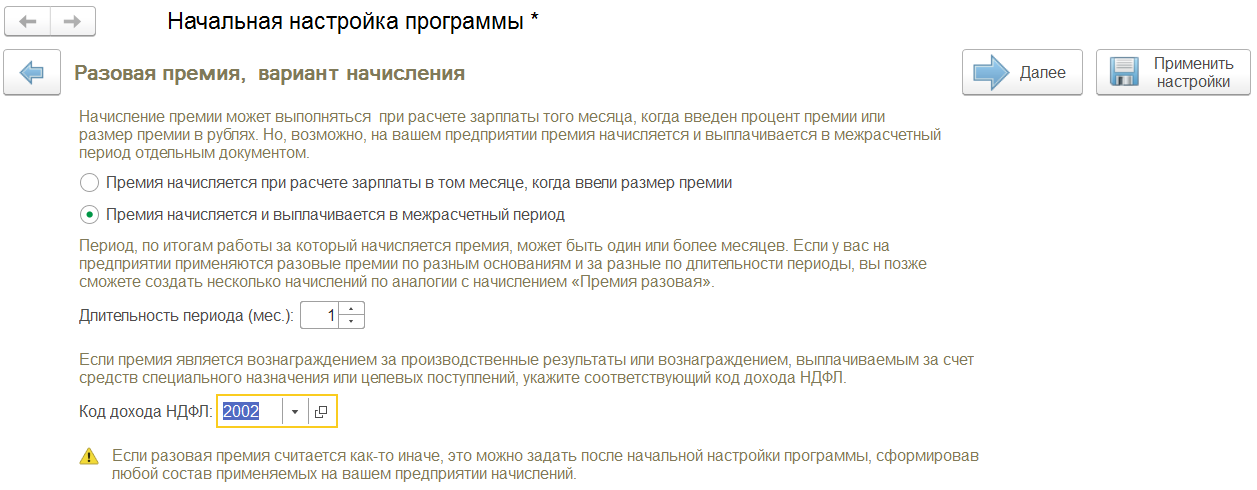

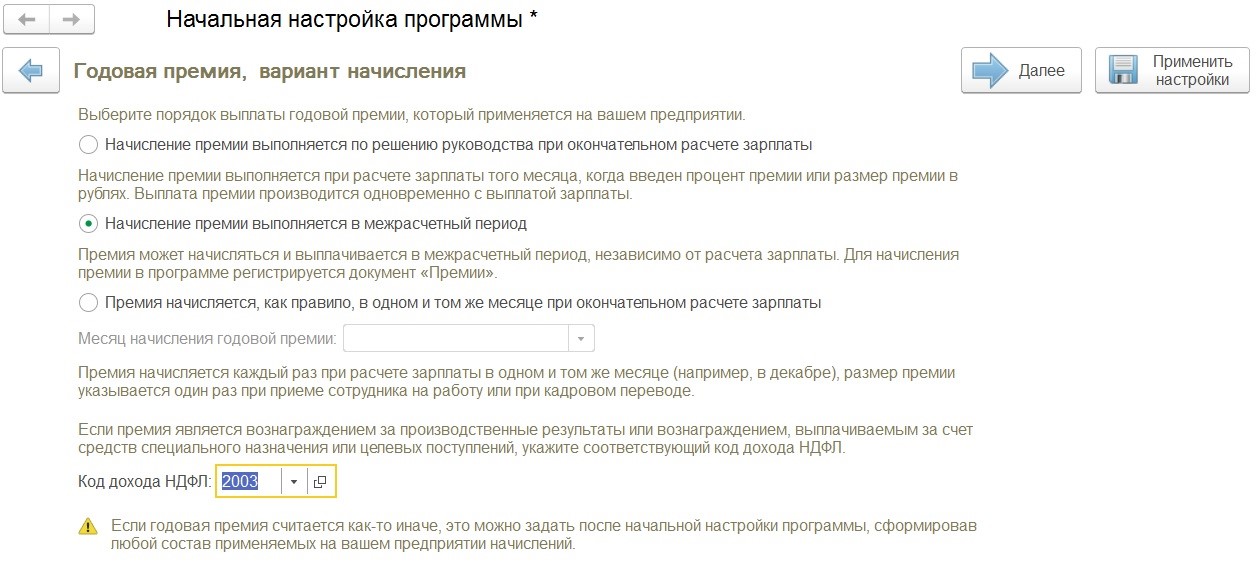

Создание премий через стартовую настройку программы

Вы можете обратиться за помощью к консультантам компании Первый Бит или самостоятельно настроить нужные типы премий.

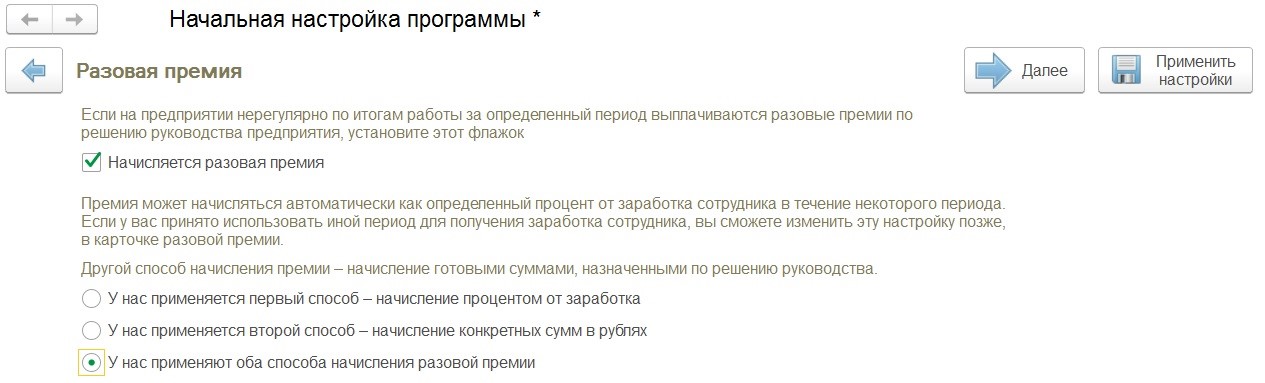

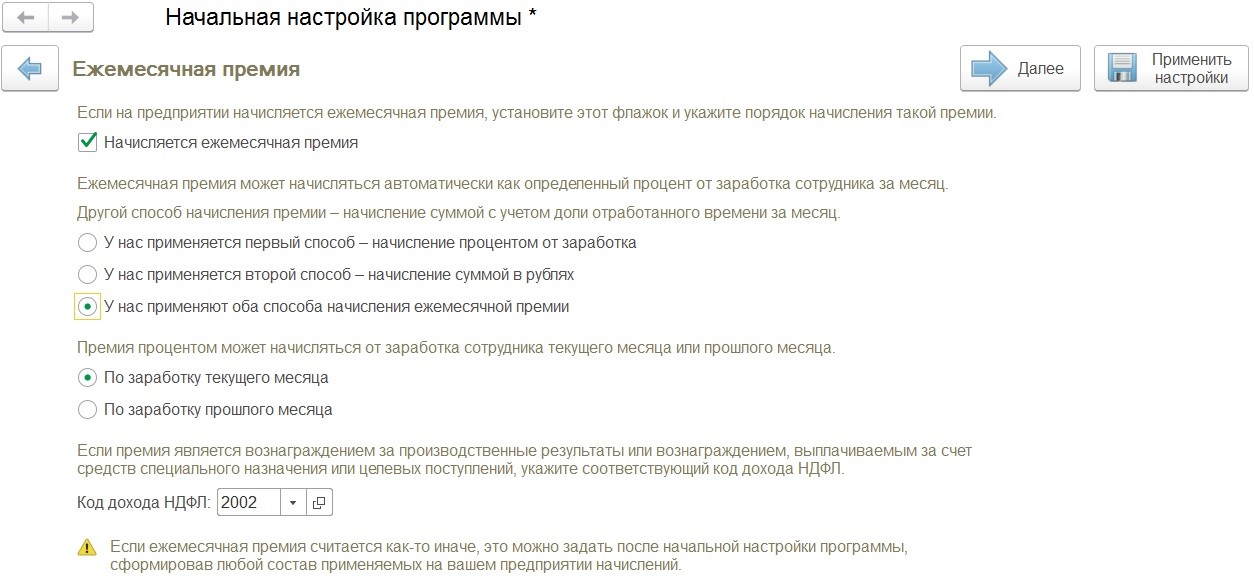

При создании новой чистой базы и начале ведения учета в программе «с нуля»», откроется окно стартовой настройки программы. В нем можно отметить типы премий, которые будут использоваться при вычислении зарплаты.

Антикризисное предложение с 1С:ЗУП

Премия единовременная (суммой по приказу)

Размер единовременной премии может быть определен двумя способами: долей от заработка или суммой по приказу. Если возможны оба случая вычисления, то выбираем последний вариант «применяют оба способа».

Далее необходимо выбрать, когда будем считать эту премию: в течение месяца или при расчете зарплаты, а также указать код дохода налога на доходы физлиц. Указать длительность расчетного интервала, за который будут браться данные.

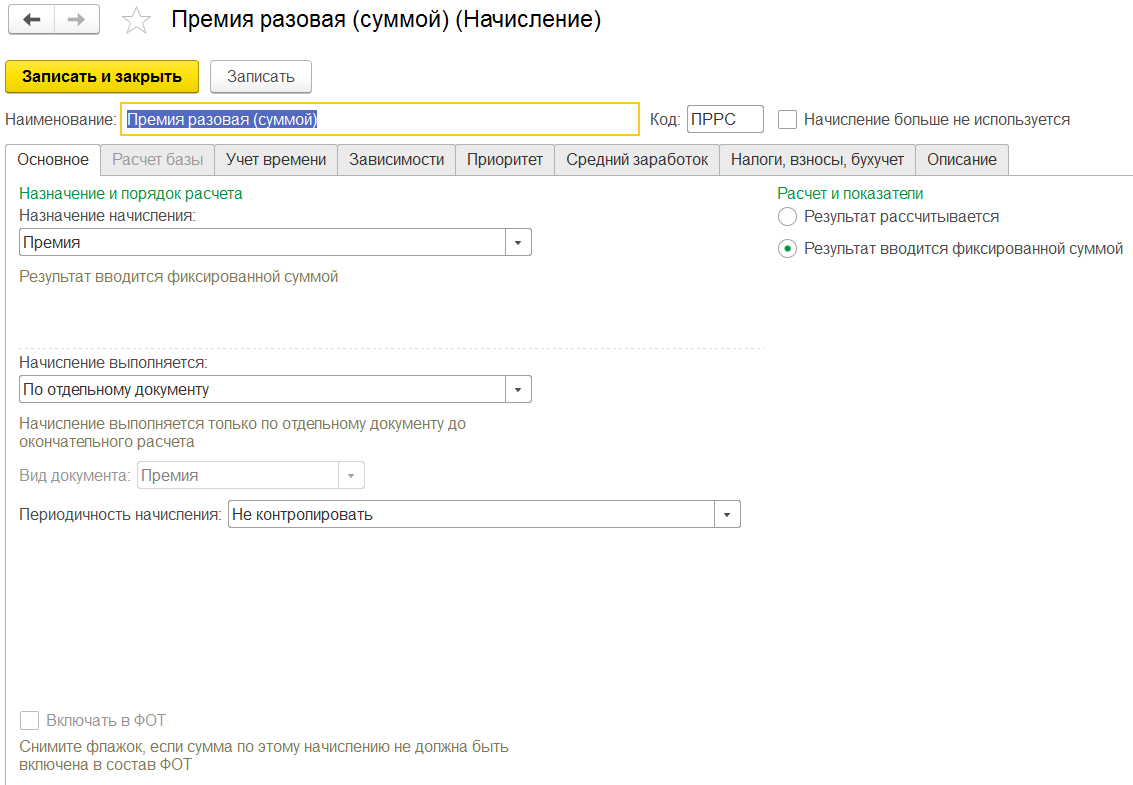

Программа создаст премию разовую (суммой), где будет формула суммой и документ «Премия».

Коды дохода налога на доходы физлиц периодически меняются, чтобы не пропустить актуальное обновление конфигурации и сдать отчетность без ошибок и в срок, заключите договор сопровождения с компанией Первый Бит.

Премия единовременная (доля от заработка)

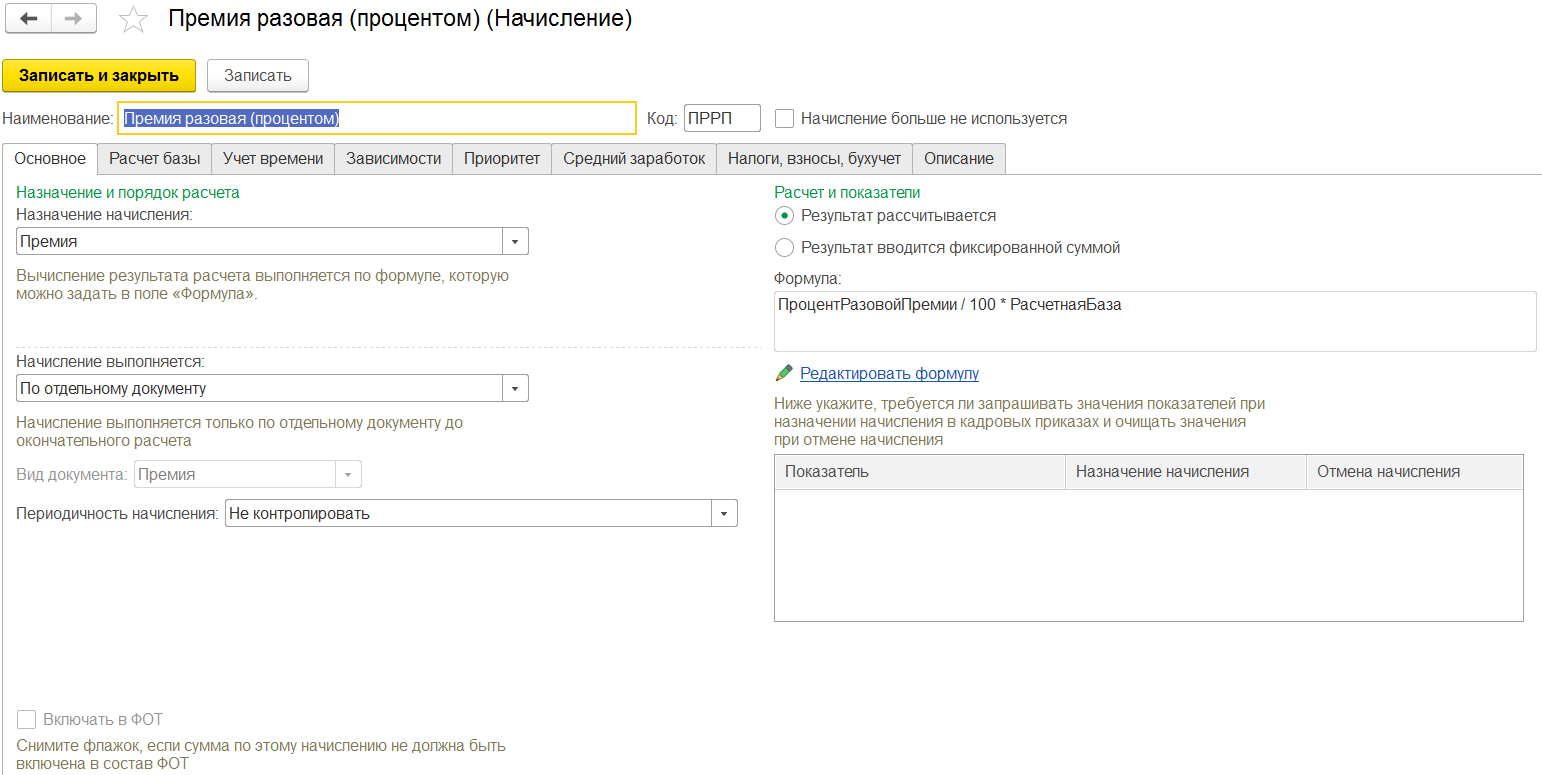

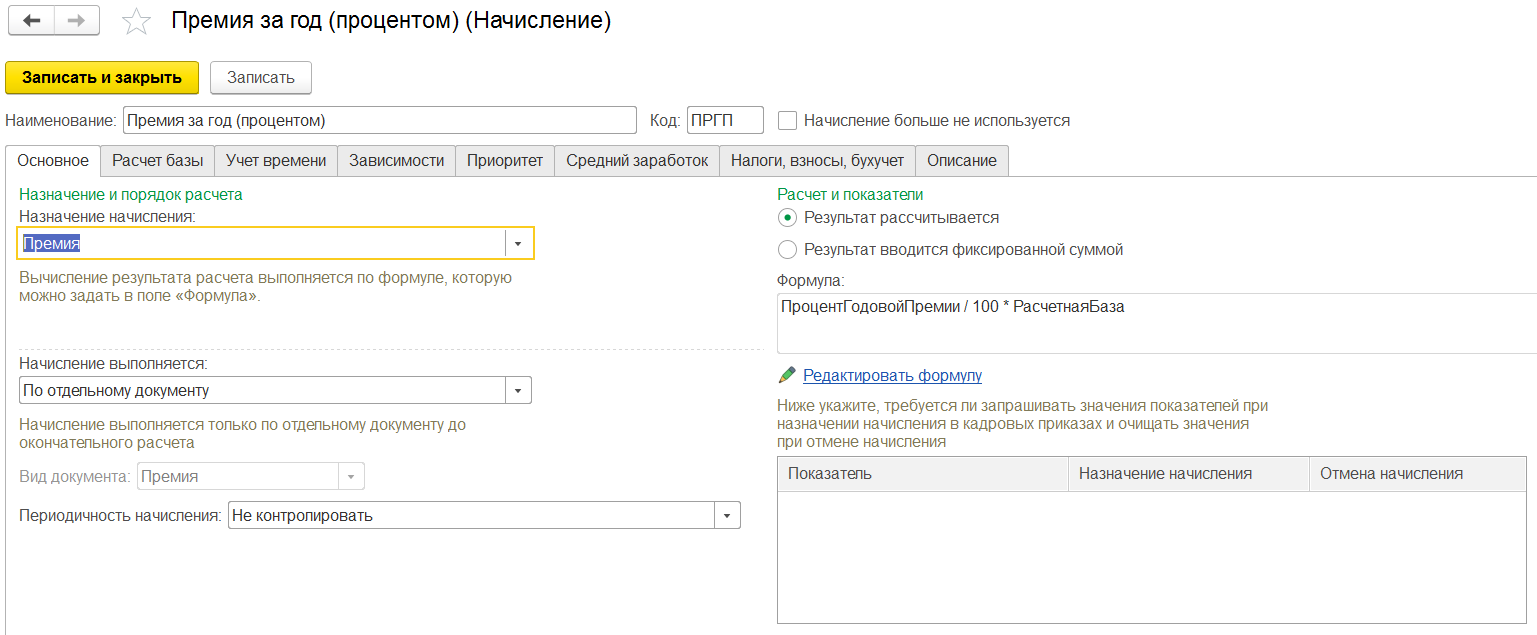

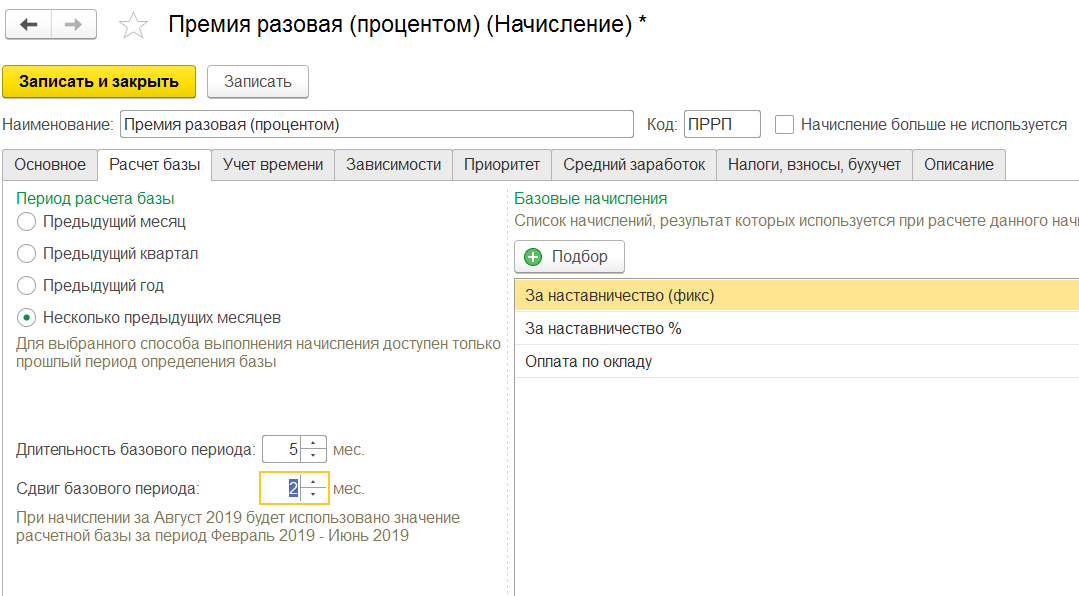

Помимо этого, помощник начальной настройки в случае выбора двух вариантов вычисления, сразу создаст и второй тип премии «Премия разовая (процентом)».

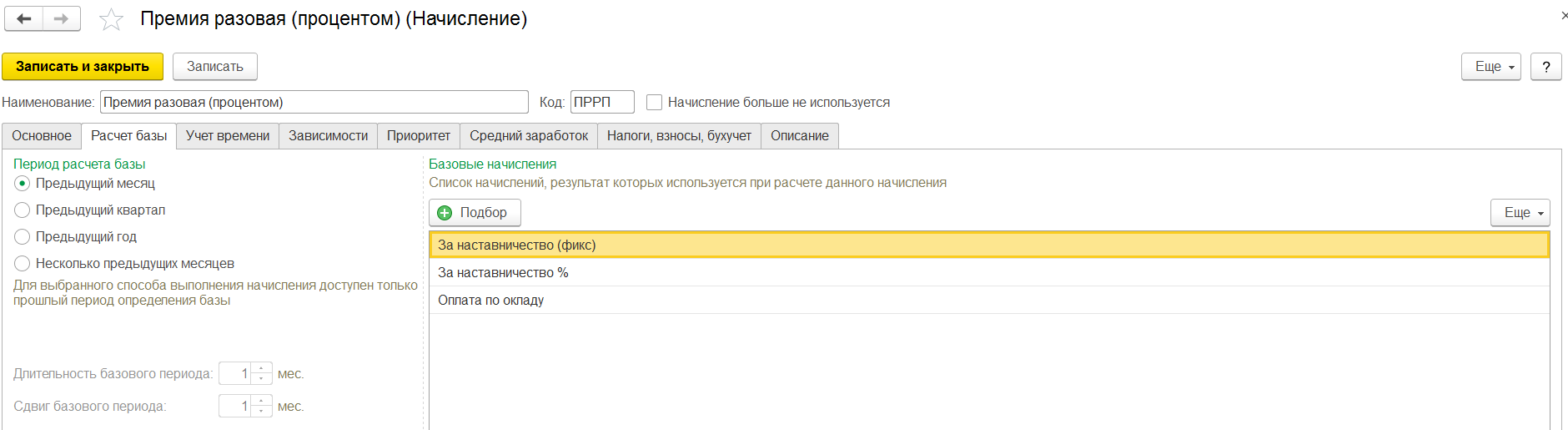

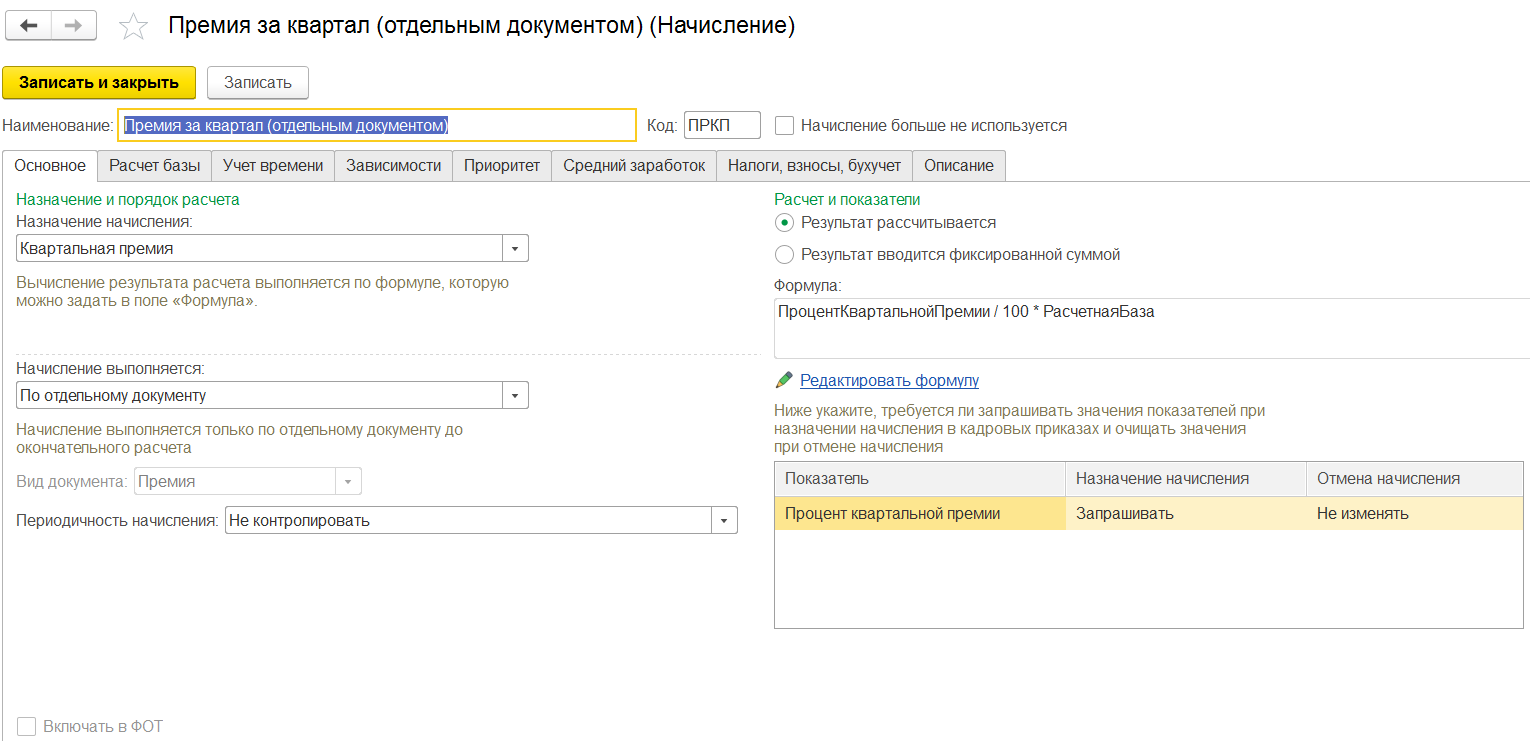

Давайте рассмотрим формулу, которую сформировала программа. Процент разовой премии/100*Расчетная база, где «процент разовой премии» – это показатель, который задается при начислении для сотрудника, «расчетная база» – это сумма, от которой будет рассчитываться процент премии.

Состав расчетной базы можно редактировать.

Премия долей от дохода (за месяц расчета)

В окне стартовой настройки программы можно указать необходимость использования ежемесячной премии и указать вариант, каким образом будем ее рассчитывать.

Программа создаст тип начисления «Премия ежемесячная (процентом)».

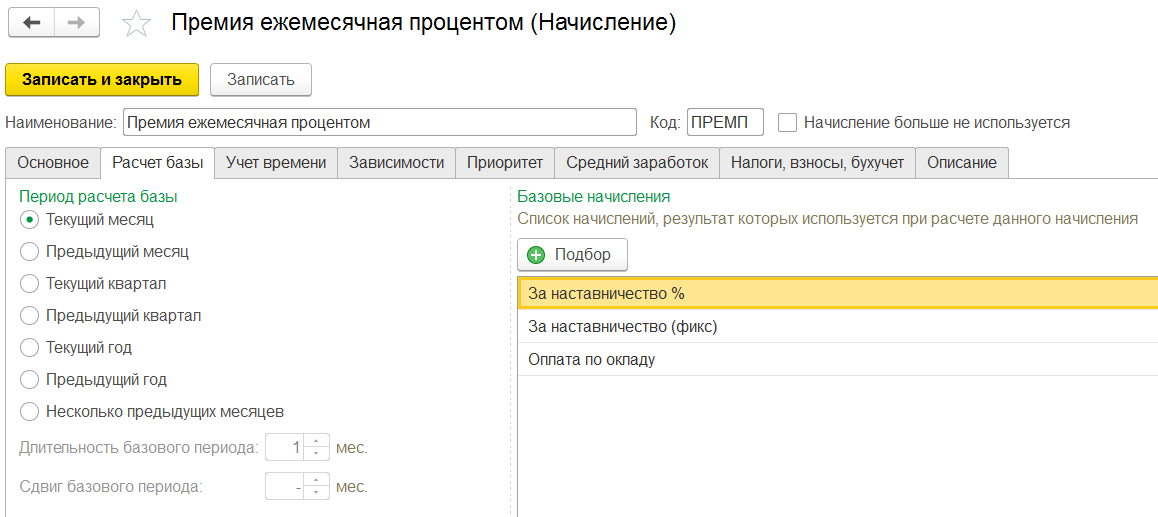

В расчете базы давайте выберем интервал вычисления «текущий месяц». Когда мы будем рассчитывать заработную плату за январь 2019, период расчета премии будет также январь 2019.

Премия ежемесячная – это постоянное начисление, назначаемое работнику при трудоустройстве или кадровым переводом, указав новое начисление. Программа попросит указать долю ежемесячной премии, которая будет использовать постоянно при вычислении.

Премия долей от дохода (за прошедший месяц)

К примеру, если премия будет считаться по итогам предыдущего месяца, то в уже сохраненном типе начисления нужно поменять интервал расчета базы. Тогда при расчете заработной платы за февраль 2019, состав расчета премии будет за период январь 2019.

Определение размера премии за прошедший месяц документом Премия

Для расчета премии за прошлый месяц и в течение месяца, необходимо выбрать соответствующие настройки, отобразиться документ «Премия».

Затем в расчете базы отметить за предыдущий месяц.

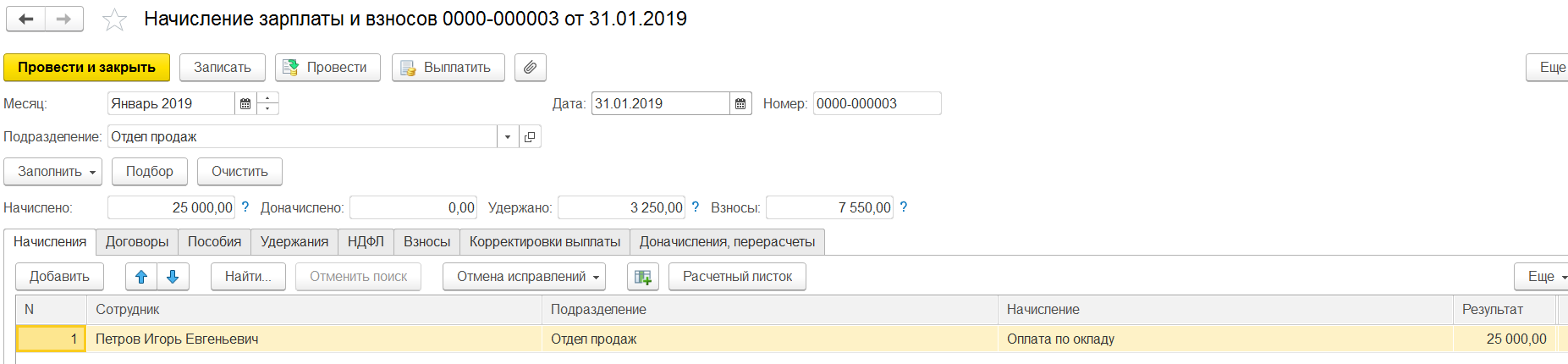

Работнику Петрову Игорю Евгеньевичу была рассчитана зарплата за январь 2019.

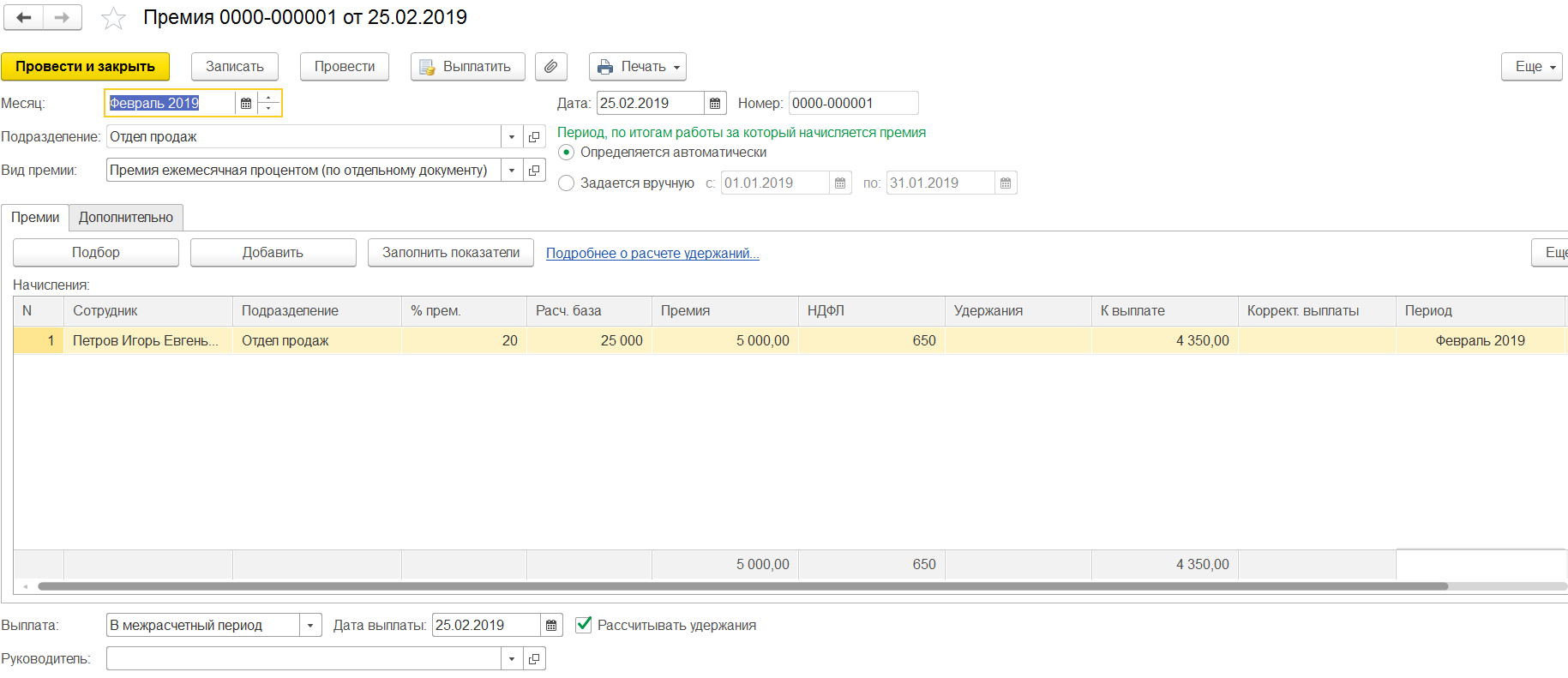

В феврале 2019 решили начислить премию и выплатить ее 25 числа. Для этого создаем документ «Премии», выбираем месяц начисления февраль, выбираем нужный тип премии и работника. Период автоматически подставится с 1 по 31 января 2019. Необходимо заполнить показатель процент премии, после этого программа сама рассчитает размер начисленной премии и налог на доходы физлиц. Для последующего корректного заполнения отчета 6-НДФЛ выберем выплату в середине месяца и укажем дату выплаты.

Определение размера премии за прошедший месяц при вычислении зарплаты

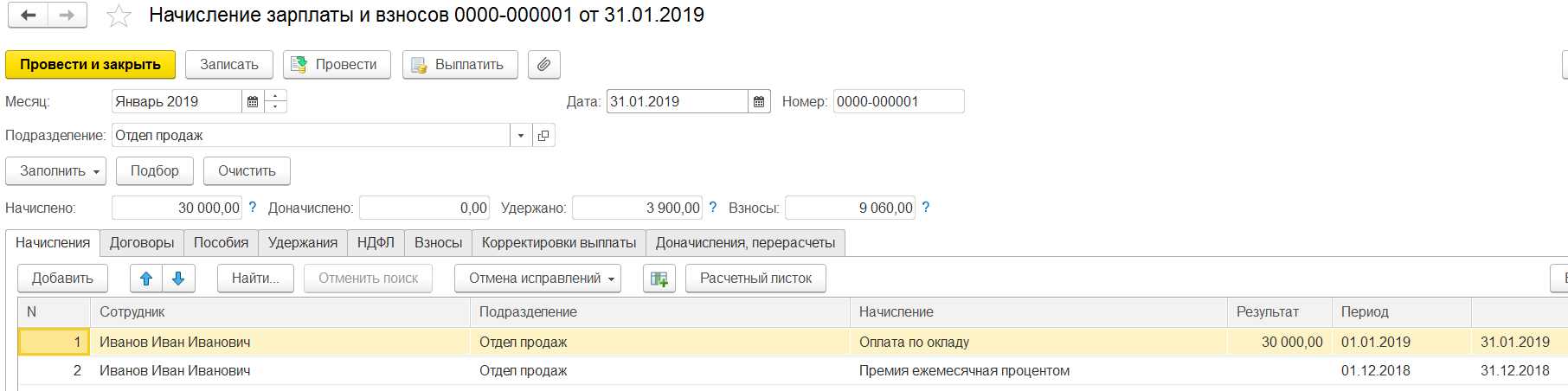

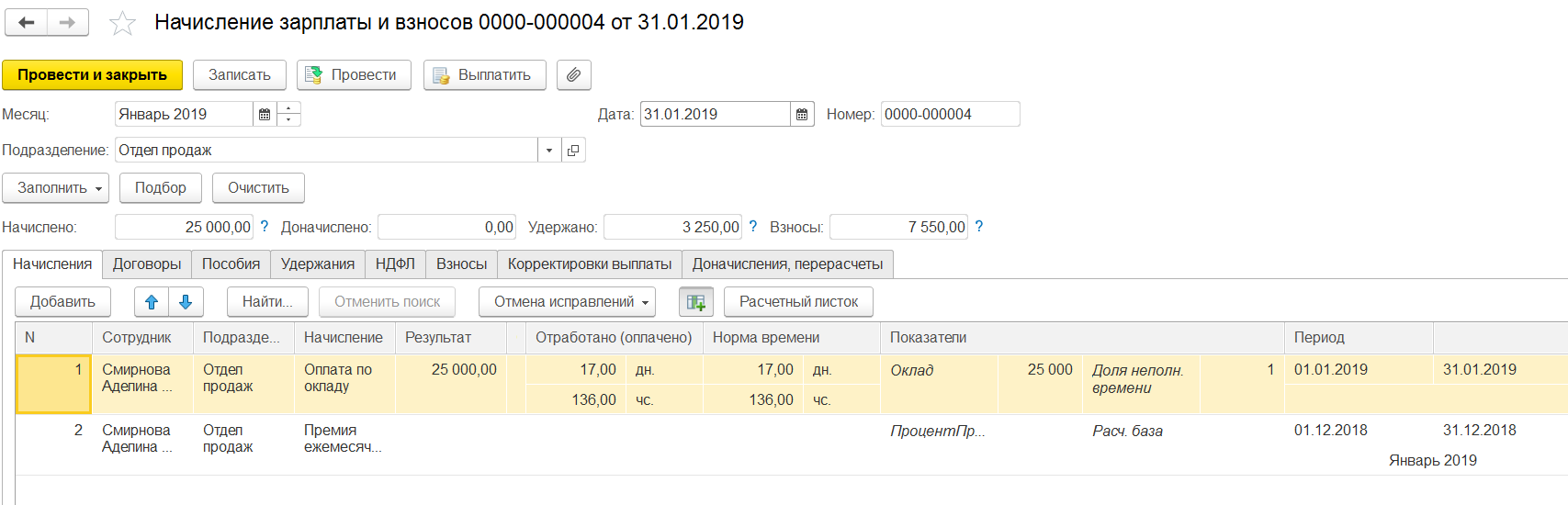

Давайте рассмотрим на примере. Работник Иванов Иван Иванович трудоустроен с 1 января 2019 года. Ему назначен оклад по дням в размере 30 000 рублей и премия за месяц 15%. Создаем начисление зарплаты за январь 2019. Подбираем работника. Постоянные начисления сами подтянутся в документ. Оклад по дням за интервал с 1 по 31 января 2019 и премия за интервал с 1 по 31 декабря 2018. Мы видим предыдущий месяц, однако, результат не рассчитан, так как работник у нас еще не был принят на работу в декабре 2018.

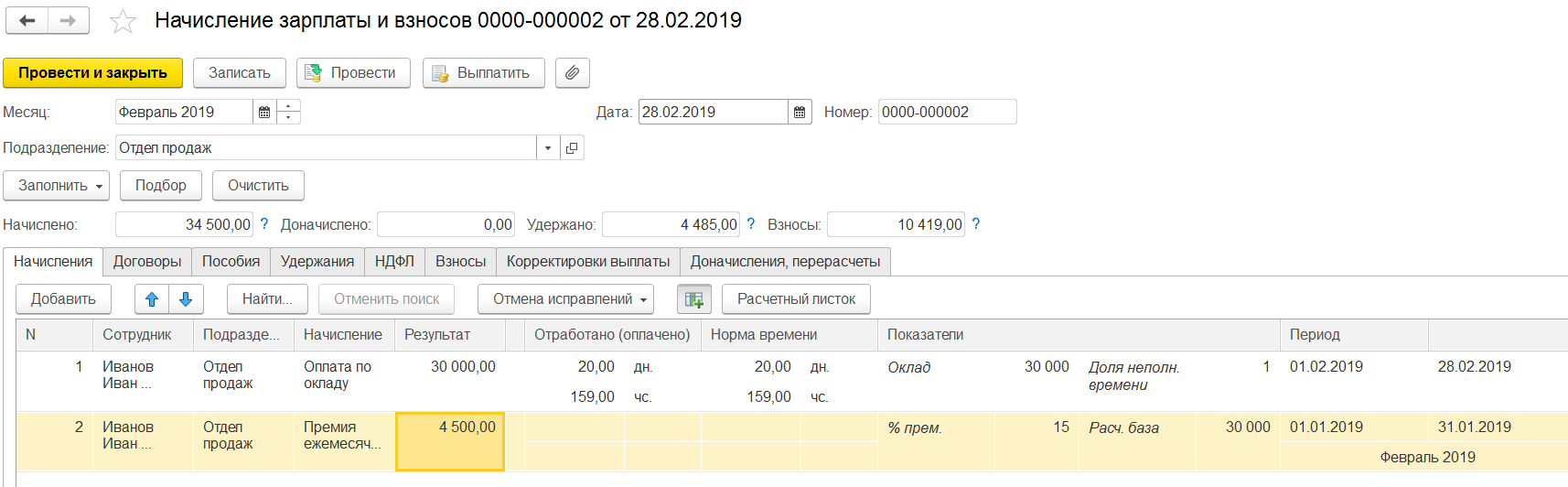

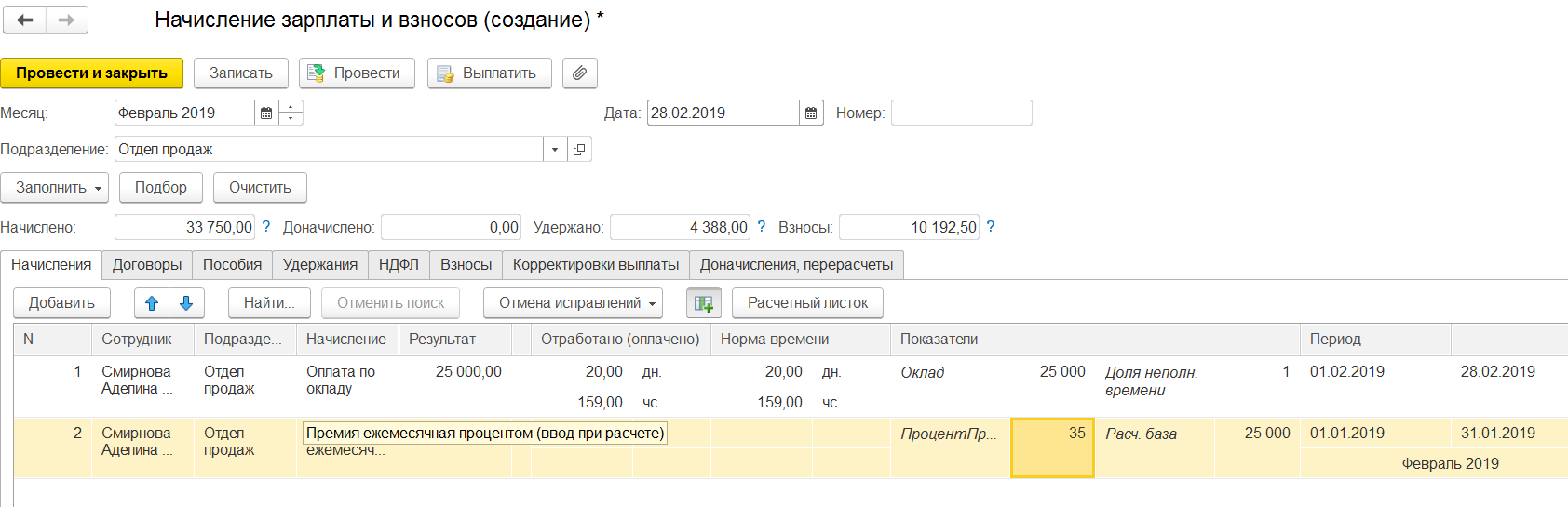

При заполнении документа «Начисление зарплаты» за февраль 2019 период премии заполнится январь 2019 и рассчитается как 15% от начислений за январь месяц.

Определение размера премии за прошедший месяц при вычислении зарплаты (заполняем значение процента каждый месяц)

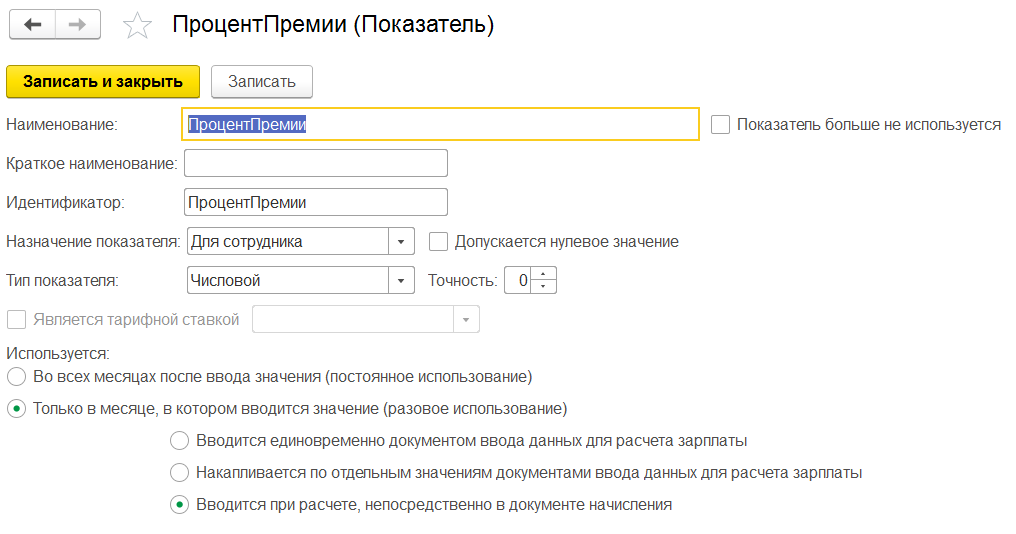

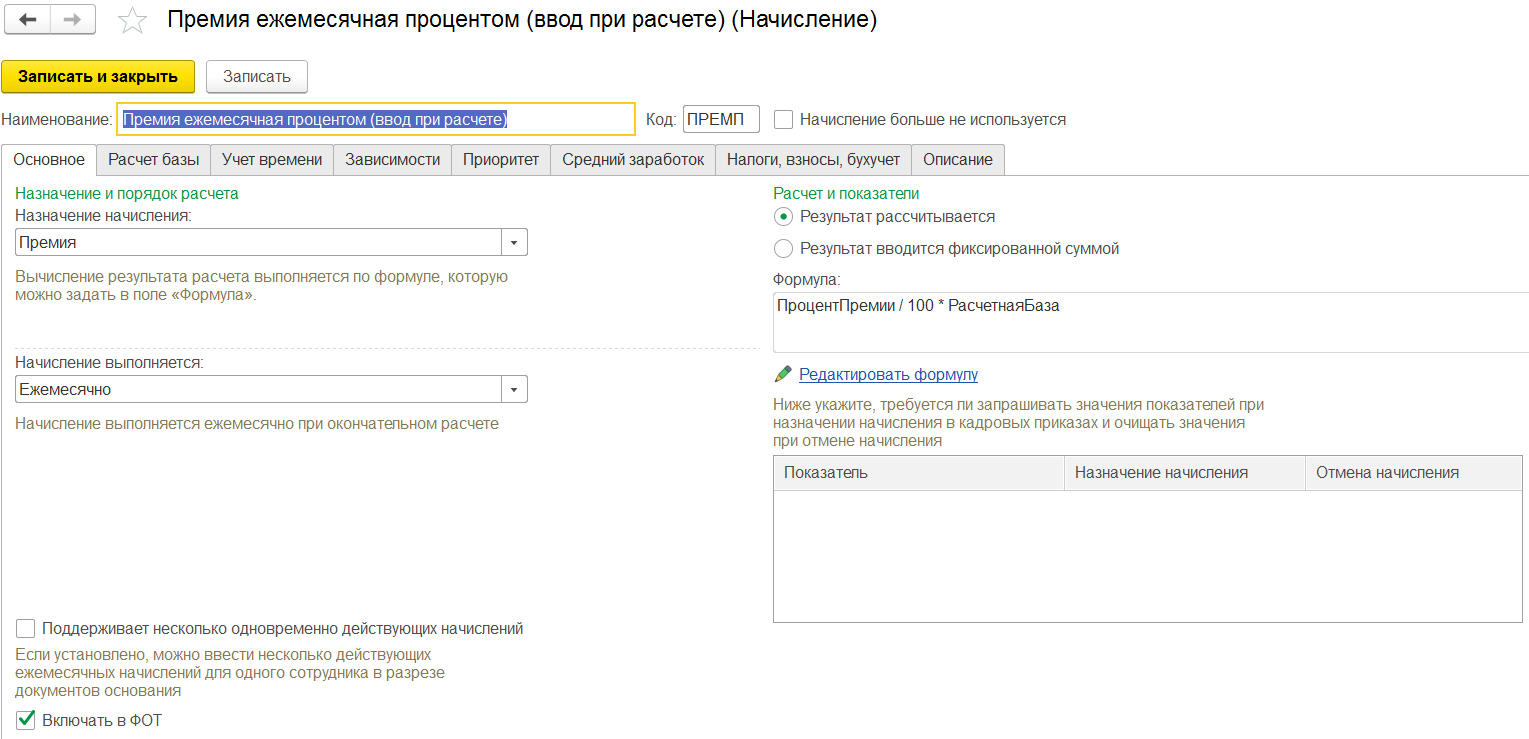

Заходим в меню «Настройка», «Показатели расчета зарплаты» и создаем показатель «Процент премии». В нем выбираем «для сотрудника», так как у каждого работника процент может меняться, и вводится при расчете, непосредственно в документе вычисления.

После этого заходим в меню «Настройка», «Начисления» и создаем новый тип начисления, можно скопировать ежемесячную премию. В нем важно указать, начисление выполняется постоянно, в формуле использовать созданный ранее показатель «Процент премии», а на закладке «Расчет базы» выбрать предыдущий месяц. В составе базы указать все начисления, которые будут входить в расчет.

Рассчитаем зарплату за январь месяц.

Так как работник устроен на работу с января месяца, премию рассчитывать нет необходимости. Рассчитаем зарплату за февраль. В строку с премией введем значение показателя «Процент премии», программа рассчитает результат.

Премия рассчитается за январь 2019.

Возможен другой вариант указания доли премии. Заходим в справочник показателей и проваливаемся в «Процент премии». В нем указываем для работника, так как процент может меняться, и вводится документом ввода данных для расчета зарплаты. После этого создаем новый шаблоны ввода исходных данных. Выбираем наш показатель и ставим галку для нескольких работников. В этом случае у нас появится отдельный документ в данных для расчета зарплаты, куда мы заполним значения долей для расчета премии за текущий месяц. После этого начисление зарплаты автоматически подтянет эти значения и посчитает премию.

Премия долей от заработка (за прошедший квартал)

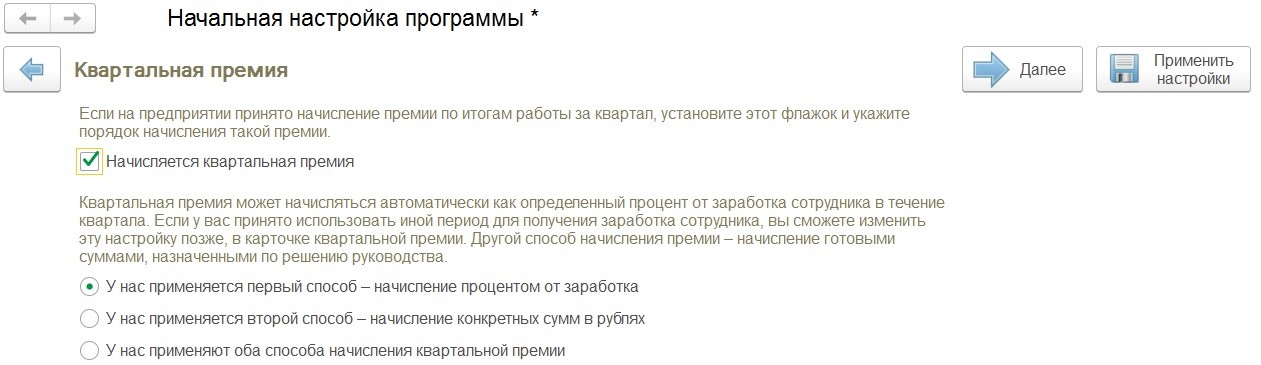

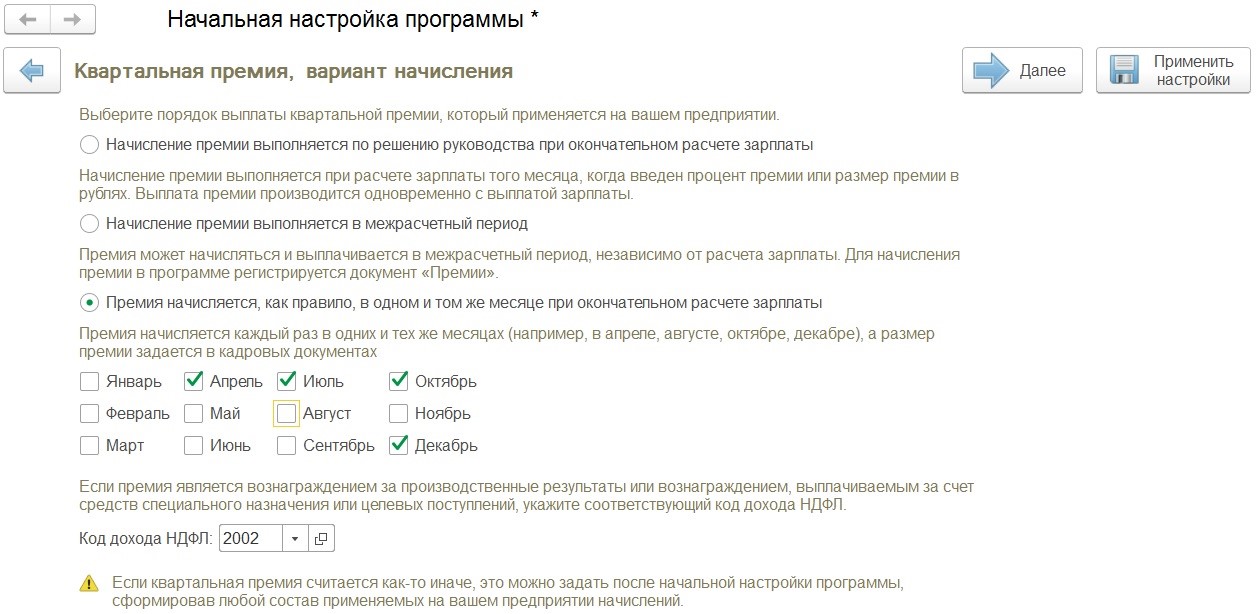

Если вы планируете начислять квартальную премию, отметьте соответствующий шаг в окне помощника начальной настройки программы.

Стандартно есть два способа расчета: доля от заработка или суммой по приказу, можно выбрать что-то одно или указать оба.

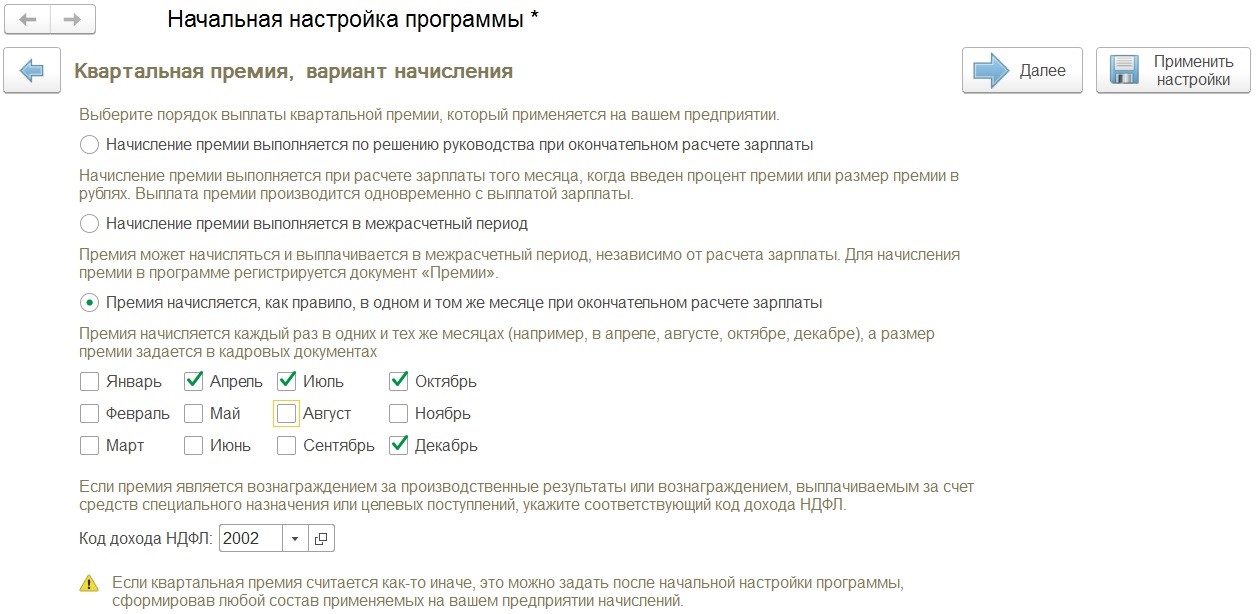

Квартальную премию можно начислять, когда введен процент премии, при итоговом вычислении зарплаты; премию можно посчитать документом «Премии» и выплачивать в середине месяца; премию можно начислять как постоянное начисление в заранее заданных месяцах. Эти настройки задаются далее в окне помощника.

Расчет документом Премия

Назначение – квартальная премия, выбираем документ «Премия», состав начислений – за предыдущий квартал.

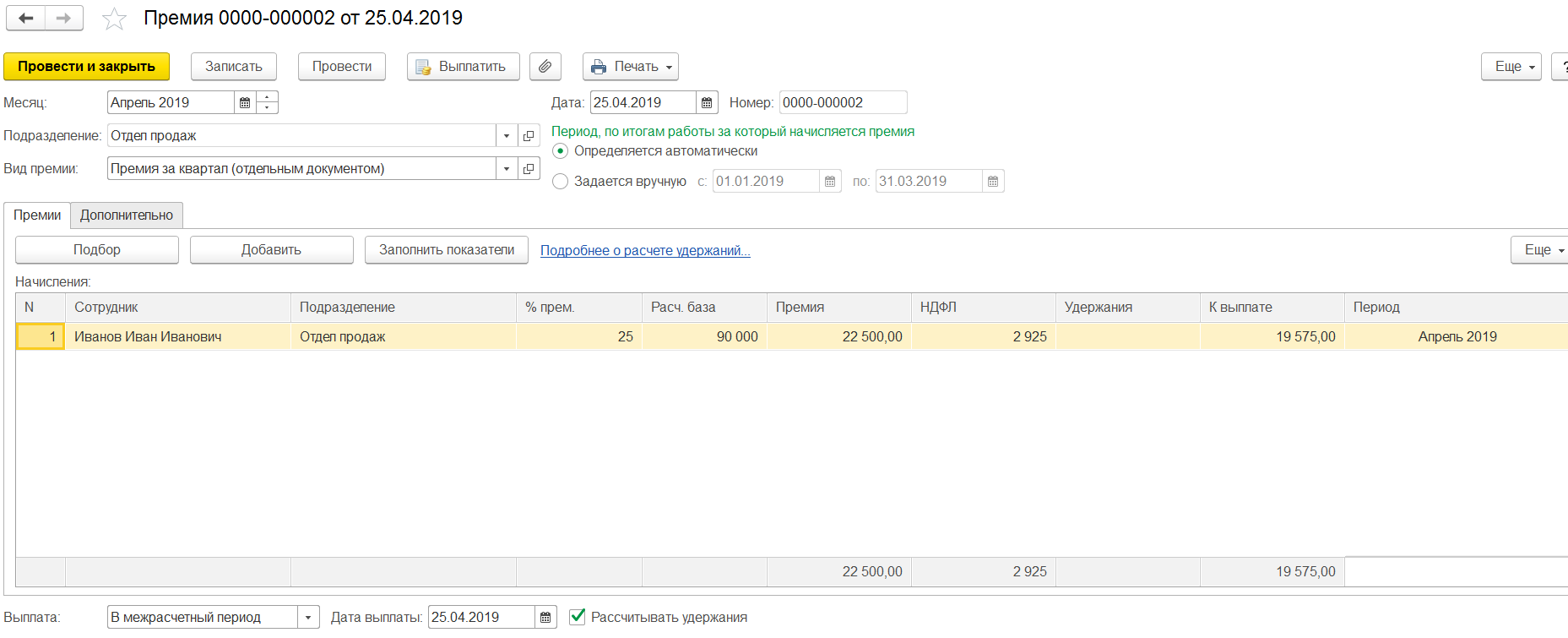

Далее создаем документ «Премия», указываем месяц начисления апрель 2019, дата документа 25 апреля 2019, выбираем «Премия за квартал», период автоматически отобразился с 1 по 31 марта 2019. Выбираем работника и заполняем процент премии. Выплата в середине месяца 25 апреля 2019. Программа сама рассчитает базу, размер премии и сумму налога на доходы физлиц.

Премию можно выплатить отдельным документом, наличным или безналичным способом. Безналичный способ может быть через зарплатный проект или каждому работнику на свой счет. Выбираем апрель 2019, тип «Премии». Или можно создать ведомость напрямую из документа «Премии», нажав на кнопку «Выплатить» и автоматически программа создаст документ выплаты.

Определение размера премии за квартал в перечисленных месяцах

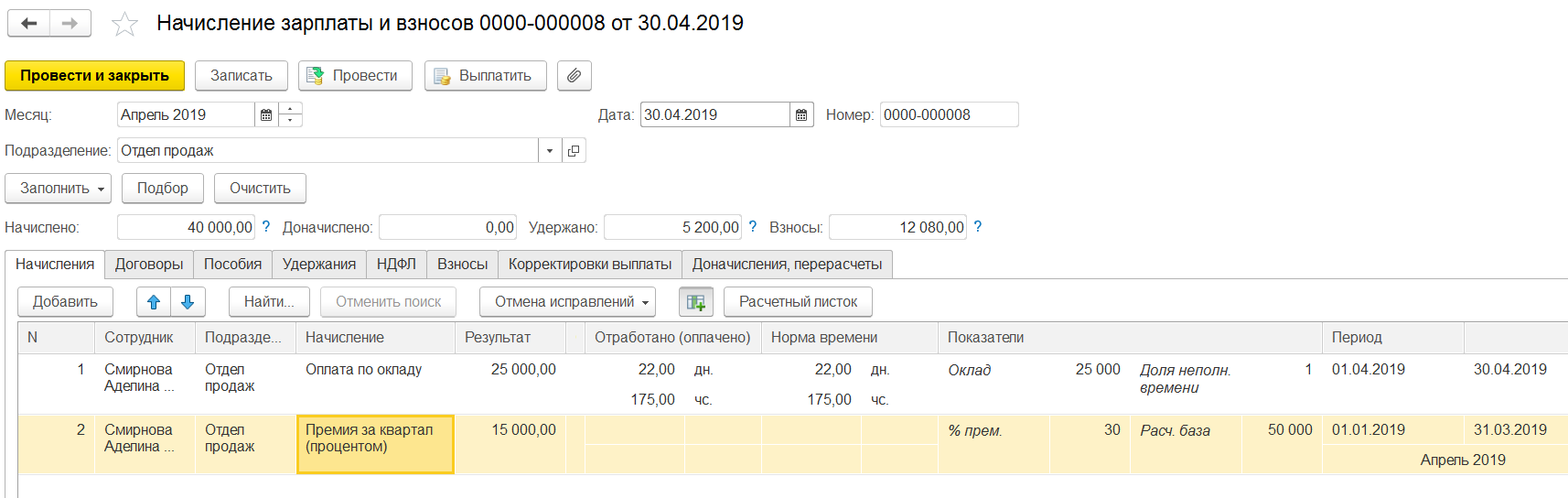

А теперь давайте рассмотрим пример, когда квартальная премия высчитывается автоматически при начислении зарплаты. Очень удобный вариант, программа помнит за нас, когда мы должны рассчитать премию.

Для этого в помощнике стартовой настройки мы отметили периоды, в которых она будет вычисляться.

Заполним документ «Начисление зарплаты» за апрель. Автоматом подтянется премия за квартал.

Обратите внимание, интервал начисления премии с 1 по 31 января 2019.

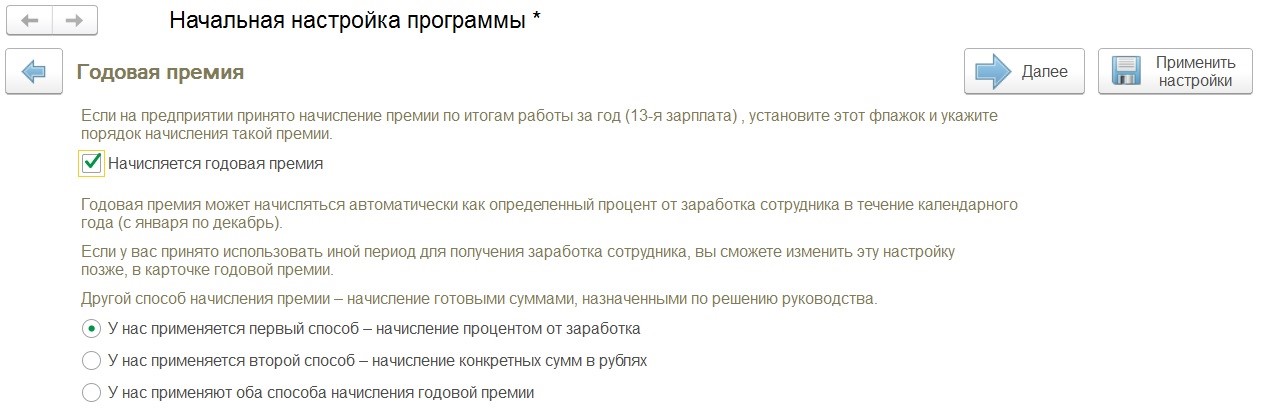

Премия долей от дохода (по итогам прошедшего года)

Если на вашем предприятии планируется годовая премия, в помощнике необходимо отметить флажок «начисляется годовая премия». Рассчитываться она может долей от дохода, а также суммой по приказу.

Размер премии может быть посчитан в течение месяца документом «Премии», или при расчете зарплаты. Выберем код дохода НДФЛ.

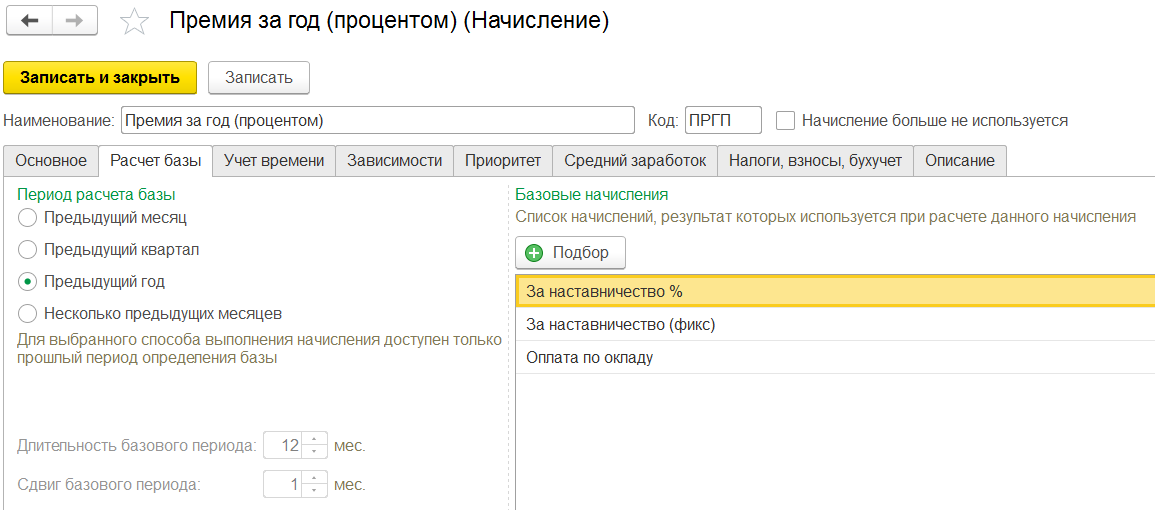

После этого зайдем в справочник «Начисления» и проверим базу расчета. Должен быть выбран пункт по итогам прошедшего года. Укажем состав начислений.

Расширенные возможности в 1С ЗУП 3

В конфигурации 1С:ЗУП 3 появилась гибкая и более точная настройка периода расчета премий. Если мы перейдем в состав базы и выберем несколько предыдущих месяцев, мы можем указать произвольную длительность в месяцах, а также смещение интервала, когда будет происходить расчет зарплаты.

А программа подскажет нам, например, при начислении за август 2019 будут использоваться данные за период с февраля по июнь 2019 года.

Несмотря на рассмотренные виды формул процентом от расчетной базы и фиксированной суммой, формулы можно заполнять произвольным образом, используя различные логические и арифметические функции, для этого достаточно зайти в редактор формулы. Можно применять произвольное количество показателей, задавать их, как для сотрудников, так и для подразделения, а еще для предприятия в целом. Способ фиксированной суммой часто используется, когда в бухгалтерию предоставляется приказ с конкретно указанными суммами премий, которые нужно выплатить и при этом нет необходимости высчитывать проценты или использовать формулы.

Прочие закладки

Кроме того, заработок по-среднему можно регулировать, будет ли премия входить для расчета отпускных, больничных листов и пособий. Премия может целиком входить при расчете заработка по-среднему или только часть.

В зависимостях давайте укажем начисления и удержания, в состав которых входит данная премия. Например, она может использоваться при определении районного коэффициента и удержания по исполнительным листам.

Перейдем на закладку настроек налогов и укажем код дохода налога на доходы физлиц, а также будет или нет премия облагаться страховыми взносами. Премия является прочим доходом или оплатой труда.

Используется три основных кода дохода налога на доходы физлиц: 2002, 2003. 2002 код выбираем, если премия считается производственной. Если премия выплачивается за счет прибыли или целевых средств, то выбираем код дохода 2003.

Для прочего дохода дата фактического получения для целей заполнения регламентированного отчета 6-НДФЛ будет считаться дата реальной выплаты дохода физическому лицу.

Когда ежемесячная премия – это оплата труда, и она рассчитывается отдельным документом «Премия» (например, месяц начисления январь 2019), дата фактического получения дохода будет 31 января 2019.

Все расходы должны быть документально подтверждены и обоснованы, то есть премия выплачивается именно за результаты работы. В организации должно быть утверждено положение о премировании, в котором прописано, за что будет начисляться премия, и размер премии.

Будьте в курсе последних тенденций развития программного продукта 1С:Зарплата и управление персоналом 3 и законодательства. Специалисты Первого Бита всегда готовы вам помочь.