годовая норма амортизации что такое

Нормы амортизации основных средств

Норма амортизации по группам основных средств — это часть стоимости объекта, которая учитывается организацией в расходах в определенный промежуток времени. Она выражается, как правило, в процентах. Для ее расчета используется группировка основных средств по амортизационным группам, утвержденная правительством Российской Федерации.

Что подлежит амортизированию

По российскому законодательству, амортизации подлежит имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности хозяйствующего субъекта. Такие объекты должны находиться в собственности компании, использоваться для извлечения дохода и эксплуатироваться не менее 12 месяцев.

Различают два вида такого имущества:

Остановимся на том, как определяются нормы амортизации основных средств. Для бухгалтерского и для налогового учетов в РФ установлены разные правила.

Определение срока полезного использования основных средств

И в бухгалтерском, и в налоговом учетах стоимость амортизируемого имущества учитывается путем равномерного списания в течение срока полезного использования. Кем устанавливаются нормы амортизационных отчислений? Их величина зависит от срока полезного использования (СПИ) основного средства. В бухгалтерском и налоговом учетах порядок определения срока разный.

По п. 20 ПБУ 6/01, продолжительность полезного использования объекта определяется, исходя из:

Для разных объектов установлены различные сроки использования. Что такое норма амортизации основных средств? Это процентная величина. Она показывает, какую долю стоимости объекта в определенный период разрешается учесть в расходах организации.

Статья 258 НК РФ требует распределять имущество по амортизационным группам и, исходя из этого, определять СПИ. Классификация ОС по амортизационным срокам утверждена правительством РФ в постановлении № 1 от 01.01.2002.

Амортизационные группы

Классификатор предусматривает деление всех ОПФ на десять амортизационных групп. По группам ОС норма амортизации определяется с учетом длительности эксплуатации оборудования, зданий, сооружений, иных объектов. Организация вправе устанавливать продолжительность полезного использования исходя из временного интервала.

Если в классификаторе не упомянуто ОС, которое организация вводит в эксплуатацию, срок его использования устанавливается на основании рекомендаций производителей и технических условий.

Налогоплательщиком может быть изменена годовая сумма и норма амортизации. Это допускается, если срок использования увеличивается в результате реконструкции, модернизации или технического перевооружения.

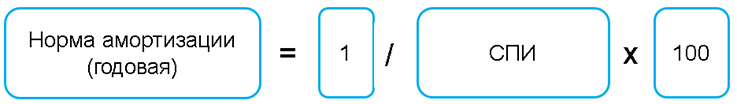

Как рассчитать при линейном методе

Применяя линейный метод, организация должна рассчитывать сумму амортизационных отчислений по каждому объекту основных средств. Для каждого объекта норма амортизации зависит от срока полезного использования и определяется индивидуально.

При линейном методе расчет установлен пунктом 2 статьи 259.1 НК РФ и имеет вид:

На практике применяется годовой и ежемесячный процент амортизационных отчислений. Как рассчитать годовую норму амортизации? В знаменателе расчетной формулы поставьте СПИ в годах. Если необходимо определить ежемесячный норматив, СПИ следует указать в месяцах.

Нелинейный метод

При применении нелинейного метода норма амортизации находится в прямой зависимости от того, к какой амортизационной группировке относится объект. Установлены они в пункте 5 статьи 259.2 НК РФ.

Срок полезного использования основных средств, лет

Сумма начислений за месяц определяется по каждой группе по формуле:

Пример

Ежемесячно на расходы будет списываться амортизационная сумма в размере:

Амортизация основных средств в бухгалтерском учете

Что такое амортизация

Любое основное средство (ОС) со временем теряет свои первоначальные качества. Происходит его износ — как физический, так и моральный. Амортизация — это некий способ покрытия износа, процесс переноса стоимости ОС на счета затрат. По сути начисление амортизации влияет на конечную стоимость производимой продукции.

Срок полезного использования

ОС имеют разные сроки полезного использования (СПИ). Зачастую СПИ прописывает изготовитель в техническом паспорте основного средства. Если срок в документации не указан, владелец ОС вправе самостоятельно определить срок.

СПИ — один из основных параметров, который требуется для вычисления суммы амортизации.

Способы начисления амортизации

Бухгалтерский учет насчитывает четыре варианта начисления амортизации. Ознакомиться подробно с методами расчета амортизации можно в ПБУ 6/01.

Амортизацию следует начислять с месяца, идущего за месяцем постановки на учет ОС. Допустим, компьютер оприходован в октябре 2018 года, амортизацию бухгалтер начнет начислять с 01.11.2018.

Методы начисления амортизации:

Обратите внимание, что перечисленные способы относятся к амортизации ОС в бухучете. В налоговом учете есть только два способа расчета амортизационных отчислений — линейный и нелинейный.

Линейный способ

Чаще всего практикующие бухгалтеры применяют именно этот способ. Он очень прост и понятен.

Чтобы узнать сумму ежемесячной амортизации, следует найти произведение первоначальной стоимости ОС и нормы амортизации.

Норма амортизации = 1/СПИ (месяцы) х 100 %.

Пример. ООО «Фунтик» поставило на учет компьютер марки «Самсунг». Первоначальная стоимость — 49 320 рублей. СПИ — 5 лет (60 месяцев).

Норма амортизации компьютера марки «Самсунг» = 1/60 * 100 % = 1,67.

Ежемесячная амортизация = 49 320 х 1,67 % = 823,64 рубля.

За счет округления сумма амортизации в первые месяцы будет отличаться от суммы амортизации в последний месяц (общая сумма амортизации за весь срок должна быть не более первоначальной стоимости).

На практике принято рассчитывать амортизацию более простым и точным способом.

Ежемесячная амортизация = 49 320: 60 = 822 рубля.

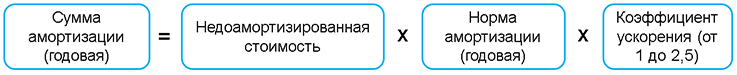

Способ уменьшаемого остатка

Чтобы узнать искомую сумму, понадобится остаточная стоимость ОС на начало года, СПИ. Также компании вправе использовать коэффициент ускорения от 1 до 3.

Пример. ООО «Фунтик» использует в производстве ОС, остаточная стоимость которого на 01.01.2018 — 49 320 рублей (эта же сумма и является первоначальной стоимостью). СПИ — 60 месяцев. Коэффициент установлен в размере 1,3.

2018 год

49 320: 60 х 1,3 = 1068,60 рубля в месяц

Сумма амортизации за 2018 год составит 12 823,20 рубля (1068,60 х 12).

2019 год

Остаточная стоимость на 01.01.2019 = 49 320 — 12 823,20 = 36 496,80 рубля.

36 496,80: 60 х 1,3 = 790,76 рубля в месяц.

Таким способом рассчитывают и амортизацию в последующие годы. Всегда за основу берут остаточную стоимость ОС. Таким образом, каждый год амортизационные отчисления уменьшаются.

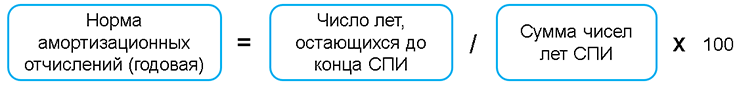

Способ списания стоимости по сумме чисел лет срока полезного использования

За основу расчета берут первоначальную стоимость и сумму чисел лет, остающихся до конца СПИ.

Пример. ООО «Фунтик» использует в производстве ОС, первоначальная стоимость которого — 49 320 рублей. СПИ — 48 месяцев (4 года). Амортизация начисляется с 01.01.2017.

Для начала определим нормы амортизации.

2017 год = 4 / (1 + 2 + 3 + 4) х 100 % = 40 %.

2018 год = 3 / (1 + 2 + 3 + 4) х 100 % = 30 %.

2019 год = 2 / (1 + 2 + 3 + 4) х 100 % = 20 %.

2020 год = 1 / (1 + 2 + 3 + 4) х 100 % = 10 %.

Этот способ позволяет списать на затраты большую часть стоимости ОС в первые годы.

Сумма амортизации определяется путем умножения первоначальной суммы на исчисленную норму.

Сумма амортизации за 2017 год = 49 320 х 40 % = 19 728 рублей.

Ежемесячная амортизация в 2017 году = 19 728: 12 = 1 644 рубля.

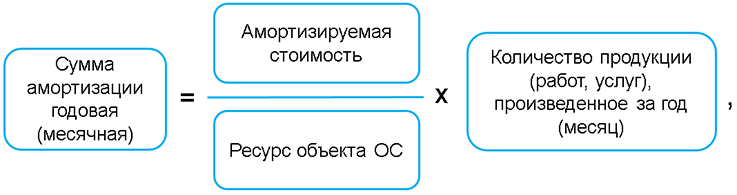

Способ списания стоимости пропорционально объему продукции (работ)

При данном методе за основу берутся количественные показатели производства (штуки, килограммы и т.п.), первоначальная стоимость и планируемая производительность ОС.

Пример. ООО «Фунт» производит запчасти на станке А458. Станок куплен в апреле 2018 года и тут же введен в эксплуатацию. Первоначальная стоимость станка А458 — 589 000 рублей. За весь срок использования планируется изготовить на данном станке 350 000 единиц продукции. В мае на станке произвели 4 200 деталей, в июне — 3 100 единиц.

Амортизация в мае = 589 000: 350 000 х 4 200 = 7 068 рублей.

Амортизация в июне = 589 000: 350 000 х 3 100 = 5 216,86 рубля.

Какой способ начисления амортизации выбрать

Выбирая способ начисления амортизации, следует помнить о том, что начислять амортизацию придется и в налоговом учете. Идеально, когда способ амортизации и в бухгалтерском, и в налоговом учете одинаков. Это упрощает учет.

Если амортизацию выгоднее списывать равными долями, подходит линейный способ. Если выгоднее списать большую часть стоимости в начале эксплуатации, подойдут второй и третий способы, описанные выше.

Учет начисленной амортизации

Все операции по начислению амортизации нужно отражать в учете проводками.

Дебет 20 (26, 44 и другие затратные счета) Кредит 02 — начислена амортизация по ОС.

Как считать амортизацию

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и т.д).

Содержание статьи

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя «Газель» стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Что же такое амортизация?

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, начиная со следующего месяца после введения имущества в эксплуатацию, и до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как мы можем посчитать амортизацию?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Определяем срок полезного использования

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств по амортизационным группам, утвержденным Постановлением Правительства №1 от 01.01.2002.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2021, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

Пример расчета

ООО «Ромашка» купила легковой автомобиль за 600 000 руб 22.02.2018 и ввела его в эксплуатацию 10.03.2018.

На 01.01.2021 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3х до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100% / 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб / 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2018, таким образом, до 01.01.2021 оно эксплуатировалось в течение 9 + 12 + 12 = 33 полных месяцев.

На 01.01.2021 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Статья актуальна на 08.02.2021

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Амортизация основных средств

онлайн-обучение с выдачей документа об образовании

Амортизация основных средств – систематическое распределение стоимости актива на протяжении срока его полезного использования. В статье рассмотрим методы амортизации на примерах.

Порядок начисления амортизации основных средств

Порядок начисления амортизации основных средств прописан в ПБУ 6/01. Начислять амортизацию следует по каждому объекту, начиная с месяца, следующего за месяцем, в котором объект был введен в эксплуатацию.

Завершить начисление амортизации следует на первое число месяца, следующего за месяцем, в котором объект полностью «самортизирован» или списан с баланса.

Начисление амортизации может быть приостановлено в случаях, указанных в п. 23 ПБУ 6/01.

Рекомендуем вебинар в Школе бухгалтера «Учет основных средств. На что обратить внимание?» Каждому объекту основных средств соответствует свой срок полезного использования (устанавливается при принятии объекта к учету и изменению не подлежит), который определяется организацией самостоятельно с учетом ожидаемого срока использования в соответствии с ожидаемой производительностью или мощностью; ожидаемого физического износа и других ограничений использования объекта. Но организация может принять решение об определении срока полезного использования объекта с использованием Классификации основных средств, то есть так же, как и в налоговом учете. Но при принятии такого решения, следует учитывать, что это может привести к искажению показателей бухгалтерской отчетности.

В п. 17 ПБУ 6/01 поименованы объекты основных средств, по которым амортизация не начисляется, например, по основным средствам мобилизационного назначения, законсервированным и не используемым в деятельности организации.

Способы начисления амортизации ОС

В бухгалтерском учете существует четыре способа начисления амортизации, которые возможно начислять по всем объектам одним из указанных способов:

В отношении разных групп однородных объектов возможно применение разных способов.

Изменять выбранный способ начисления амортизации по определенному объекту запрещено.

Линейный способ

При линейном способе годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Пример: ООО «Вектор» приобрело компьютер стоимостью 50 000 рублей в марте 2016 года и ввело его в эксплуатацию в том же месяце. Объект имеет срок полезного использования от 2 до 3 лет (от 24 до 36 месяцев) и относится ко второй амортизационной группе. Организация приняла срок полезного использования — 36 месяцев.

Месячная норма амортизации: (1: 36) х 100% = 2,77777%

Месячная сумма амортизации: 50 000 руб. х 2,77777% = 1 388,89 руб.

Бухгалтерские проводки: Дебет 20, 23, 25, 26, 29, 44 и др. Кредит 02 — начислена амортизация объекта основных средств.

Способ уменьшаемого остатка

Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента не выше 3, установленного организацией (пункт 19 ПБУ 6/01).

Коэффициент устанавливается организацией самостоятельно и его величина должна быть отражена в учетной политике организации.

Пример: Стоимость объекта основного средства составляет 200 000 рублей. Срок полезного использования 5 лет. Коэффициент ускорения — 3. Годовая норма амортизации — 20%. С учетом коэффициента ускорения — 60%.

200 000 х 60% = 120 000 рублей

200 000 — 120 000 = 80 000 руб. х 60% = 48 000 руб.

80 000 — 48 000 = 32 000 руб. х 60% = 19 200 руб.

32 000 — 19 200 = 12 800 руб. х 60% = 7 680 руб.

12 800 — 7 680 = 5 120 руб. х 60% = 3 072 руб.

За пять лет накоплена амортизация в размере 197 952 руб. (120 000 + 48 000 + 19 200 + 7 680 + 3 072).

Ликвидационная стоимость объекта основного средства составит 2 048 руб. (200 000 — 197 952). Данная стоимость не принимается во внимание при начислении амортизации по годам, за исключением последнего года эксплуатации. В пятый год эксплуатации амортизацию следует определить путем вычитания из остаточной стоимости объекта на начало последнего года эксплуатации ликвидационной стоимости: 200 000 — 120 000 — 48 000 — 19 200 — 7 680 = 5 120 — 2 048 = 3 072 руб.

Списание стоимости по сумме чисел лет срока полезного использования

При данном способе годовая сумма амортизации зависит от первоначальной стоимости, суммы чисел лет срока полезного использования и числа лет, оставшихся до его конца.

Пример: Стоимость объекта основного средства составляет 200 000 рублей. Срок полезного использования 5 лет. Сумма чисел лет полезного использования составит 1 + 2 + 3 + 4 + 5 = 15.

Коэффициент соотношения 5/15

Амортизация составит: 200 000 х 5/15 = 66 666,66 руб.

Коэффициент соотношения 4/15

Амортизация составит: 200 000 х 4/15 = 53 333,33 руб.

Коэффициент соотношения 3/15

Амортизация составит: 200 000 х 3/15 = 40 000 руб.

Коэффициент соотношения 2/15

Амортизация составит: 200 000 х 2/15 = 26 666,66 руб.

Коэффициент соотношения 1/15

Амортизация составит: 200 000 х 1/15 = 13 333,33 руб.

Списание стоимости пропорционально объему продукции (работ, услуг)

При данном способе начисление амортизации производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования объекта основных средств.

Пример: Стоимость машины по изготовлению мороженого 80 000 руб. Предполагаемое количество мороженого 100 000 штук. В первый год использования с помощью машины изготовлено 20 000 штук мороженого.

Рассчитаем амортизацию за первый год использования.

80 000 / 100 000 х 20 000 = 16 000 руб.

Амортизация за весь период составит:

100 000 х 80 000 / 100 000 = 80 000 руб.

Амортизация основных средств, бывших в эксплуатации

Бывают случаи, когда организация приобретает объекты основных средств, бывшие в эксплуатации.

Рассмотрим, как же начислить амортизацию в таком случае, и как отразить это в бухгалтерском учете.

Пример: ООО «Вектор», применяющее УСН «доходы-расходы», приобрело автомобиль в декабре 2015 года за 200 000 рублей. Автомобиль 2010 года выпуска. Данный автомобиль был в употреблении. Фактический срок использования автомобиля к моменту продажи составил 3 года и 11 месяцев или 47 месяцев. Срок полезного использования организация определила 5 лет или 60 месяцев. Данный срок определен на основании Классификации основных средств, утв. постановлением Правительства РФ от 01.01.2002 №1. Данный вариант определения срока полезного использования закреплен в учетной политике ООО «Вектор». Метод начисления амортизации в бухгалтерском учете зафиксирован линейный. Срок ввода в эксплуатацию объекта — декабрь 2015 года. Автомобиль будет использоваться для доставки товаров.

Как отразить начисление амортизации в бухгалтерском учете?

Решение:

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на курсах повышения квалификации в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Способы и методы начисления амортизации по ОС

Амортизация — это процесс перенесения стоимости объектов основных средств (далее — ОС) на стоимость производимых (оказываемых) с их использованием в процессе предпринимательской деятельности товаров, работ, услуг (п. 4 Инструкции N 37/18/6).

Объектами начисления амортизации являются числящиеся на балансе организации ОС, как используемые, так и не используемые в предпринимательской деятельности (п. 11 Инструкции N 37/18/6).

Амортизация по объектам ОС, как правило, начисляется ежемесячно до полного перенесения стоимости объекта или его выбытия одним из следующих способов:

— производительным способом (ч. 1 п. 32 Инструкции N 37/18/6).

Организации самостоятельно выбирают способ начисления амортизации по объектам ОС. При этом учитывая, что нелинейный способ расчета амортизации не применяется по отношению к объектам:

— не используемым в предпринимательской деятельности (абз. 3 ч. 1 п. 37 Инструкции N 37/18/6);

Рассмотрим каждый из способов начисления амортизации по ОС.

Начнем с линейного способа, который заключается в равномерном (по годам) начислении амортизации в течение всего нормативного срока службы (НСС) или срока полезного использования (СПИ) объекта ОС (п. 38 Инструкции N 37/18/6).

Для того чтобы рассчитать сумму амортизации линейным способом, можно использовать один из двух вариантов (ч. 1 п. 31 и 39 Инструкции N 37/18/6):

— исходя из годовой или месячной нормы амортизации в процентах;

— без использования нормы амортизации.

Внимание!

Выбранный на текущий год вариант расчета амортизации закрепляется в учетной политике (п. 6 — 8 ст. 9 Закона N 57-З, ч. 1 п. 31 Инструкции N 37/18/6).

Вариант 1. Исходя из годовой или месячной нормы амортизации в процентах

Он предусматривает умножение амортизируемой стоимости объекта ОС на норму амортизации (п. 39 Инструкции N 37/18/6).

Способ 1. С помощью годовой нормы амортизации.

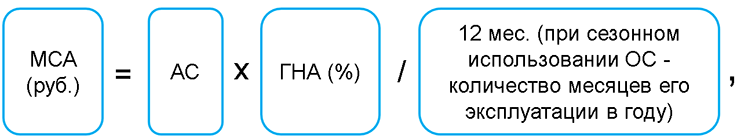

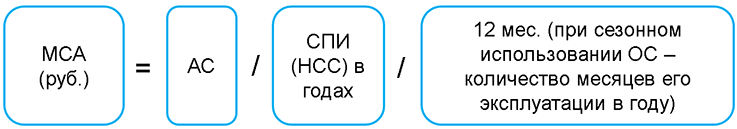

Ежемесячная сумма амортизации ОС, в т.ч. при их сезонном использовании, рассчитывается по формуле ( п. 30, ч. 3 п. 32, п. 39 Инструкции N 37/18/6):

где МСА (руб.) — месячная сумма амортизации в рублях;

ГНА (%) — годовая норма амортизации в процентах.

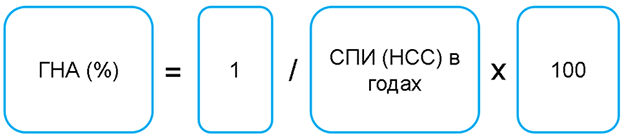

Годовая норма амортизации в процентах рассчитывается по формуле (ч. 2 п. 27, п. 28 Инструкции N 37/18/6):

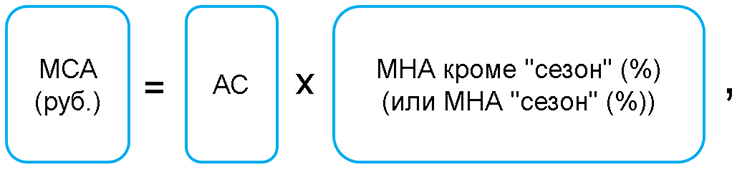

Способ 2. С помощью месячной нормы амортизации.

Формула расчета ежемесячной суммы амортизации имеет следующий вид ( п. 29, 39 Инструкции N 37/18/6):

где МНА кроме «сезон» (%) — месячная норма амортизации в процентах (кроме ОС сезонного использования);

МНА «сезон» (%) — месячная норма амортизации в процентах по ОС сезонного использования.

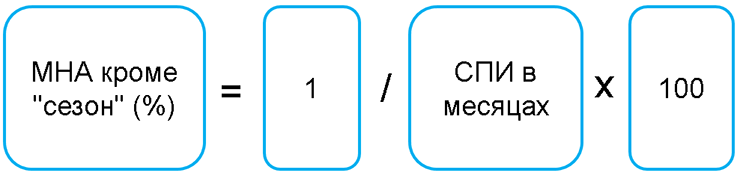

Месячная норма амортизации в процентах (кроме ОС сезонного использования) рассчитывается по формуле (п. 29 Инструкции N 37/18/6):

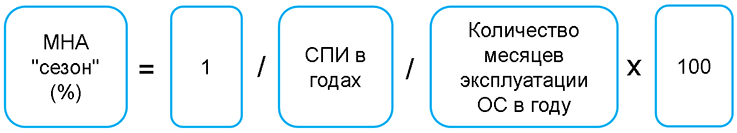

Месячная норма амортизации в процентах по ОС сезонного использования рассчитывается по формуле (п. 30 Инструкции N 37/18/6):

Внимание!

Годовая и месячная нормы амортизации в процентах округляются с точностью до двух знаков после запятой, а при компьютерной обработке информации — не менее чем до шести знаков после запятой (ч. 2 п. 31 Инструкции N 37/18/6).

Пример 1. Расчет амортизации исходя из ее нормы

Первоначальная стоимость ОС, используемого в предпринимательской деятельности круглый год, составляет 50 тыс. руб., а СПИ — 7 лет.

Рассчитаем месячную сумму амортизации по ОС в первом году СПИ объекта:

1) годовая норма амортизации равна 14,285714% (1/7 лет x 100);

2) месячная норма амортизации — 1,190476% (14,285714% / 12 мес.);

3) ежемесячная сумма амортизационных отчислений — 595,24 руб. (50 тыс. руб. x 1,190476%).

Если условия расчета не поменяются (приложения 2 и 4 к Инструкции N 37/18/6), годовая сумма амортизации ОС в каждом году СПИ объекта составит:

| Год эксплуатации | Норма амортизационных отчислений (годовая), % (1/7 лет x 100) | Сумма амортизации (годовая), руб. (50 тыс. руб x гр. 2) | Сумма накопленной амортизации с начала срока эксплуатации, руб. (гр. 4 предыдущей строки + гр. 3) | Остаточная стоимость по окончании каждого года эксплуатации, руб. (50 тыс. руб. — гр. 4) |

| 1 | 2 | 3 | 4 | 5 |

| 1-й | 14,285714 | 7142,86 | 7142,86 | 42857,14 |

| 2-й | 14,285714 | 7142,86 | 14285,72 | 35714,28 |

| 3-й | 14,285714 | 7142,86 | 21428,58 | 28571,42 |

| 4-й | 14,285714 | 7142,86 | 28571,44 | 21428,56 |

| 5-й | 14,285714 | 7142,86 | 35714,30 | 14285,70 |

| 6-й | 14,285714 | 7142,86 | 42857,16 | 7142,84 |

| 7-й | 14,285714 | 7142,84 | 50000 | — |

| Итого: | — | 50000 | — | — |

Отметим, что годовые нормы амортизации ОС в первом и каждом из следующих лет его эксплуатации у одного балансодержателя (собственника) должны совпадать. Отклонения возможны в случаях изменения условий эксплуатации ОС, других изменений порядка начисления амортизации вне зависимости от причин таких изменений ( п. 38 Инструкции N 37/18/6).

Вариант 2. Без использования нормы амортизации в процентах

Он предусматривает распределение амортизируемой стоимости на срок амортизации ОС (п. 39 Инструкции N 37/18/6). Амортизируемая стоимость ОС на начало каждого года устанавливается по остаточной стоимости этого ОС и распределяется на остаточный СПИ (НСС), который на начало каждого следующего года уменьшается на 1 год (или 12 месяцев, если СПИ установлен в месяцах).

По используемым в предпринимательской деятельности ОС со СПИ в годах, а также по ОС, не используемым в таковой, в т.ч. сезонного использования, ежемесячная сумма амортизационных отчислений рассчитывается по формуле (п. 30, 39 Инструкции N 37/18/6):

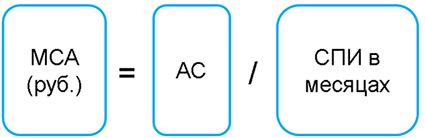

Если по используемому в предпринимательской деятельности ОС (кроме ОС сезонного использования) СПИ установлен в месяцах, ежемесячная сумма амортизации рассчитывается по формуле (п. 39 Инструкции N 37/18/6):

Пример 2. Расчет амортизации исходя из месячной суммы

Первоначальная стоимость ОС, используемого в предпринимательской деятельности круглый год, составляет 50 тыс. руб., а СПИ — 7 лет.

Месячная сумма амортизации по ОС в первом году его СПИ составит:

1) годовая сумма амортизации — 7142,86 руб. (50 тыс. руб. / 7 лет);

2) месячная сумма амортизационных отчислений — 595,24 руб. (7142,86 / 12 мес.).

Если условия расчета не изменятся (приложения 2 и 4 к Инструкции N 37/18/6), годовая сумма амортизации ОС в каждом году СПИ объекта составит:

| Год эксплуатации | Остаточный СПИ (в годах) (гр. 2 предыдущей строки — 1) | Сумма амортизации (годовая), руб. (в первый год: (50 тыс. руб. / гр. 2); в остальные года — (гр. 5 предыдущей строки / гр. 2)) | Сумма накопленной амортизации с начала срока эксплуатации, руб. (гр. 4 предыдущей строки + гр. 3) | Остаточная стоимость по окончании каждого года эксплуатации, руб. (50 тыс. руб. — гр. 4) |

| 1 | 2 | 3 | 4 | 5 |

| 1-й | 7 | 7142,86 | 7142,86 | 42857,14 |

| 2-й | 6 | 7142,86 | 14285,72 | 35714,28 |

| 3-й | 5 | 7142,86 | 21428,58 | 28571,42 |

| 4-й | 4 | 7142,86 | 28571,44 | 21428,56 |

| 5-й | 3 | 7142,85 | 35714,29 | 14285,71 |

| 6-й | 2 | 7142,86 | 42857,15 | 7142,85 |

| 7-й | 1 | 7142,85 | 50000 | 0 |

| Итого: | — | 50000 | — | — |

Нелинейный способ заключается в неравномерном (по годам) начислении организацией амортизации в течение срока полезного использования (СПИ) объекта ОС. При нелинейном способе используются следующие методы начисления амортизации:

— обратный метод суммы чисел лет;

— прямой метод суммы чисел лет;

— метод уменьшаемого остатка (ч. 2 п. 37, п. 40 Инструкции N 37/18/6).

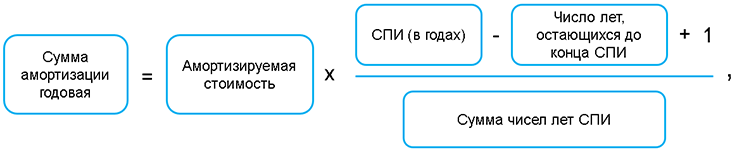

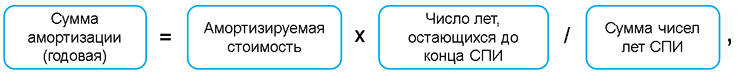

При применении обратного метода суммы чисел лет сумма амортизационных отчислений (годовая) определяется по формуле (ч. 5 п. 42 Инструкции N 37/18/6):

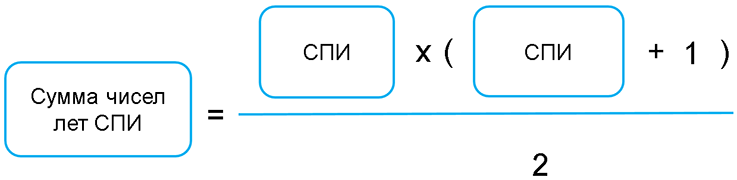

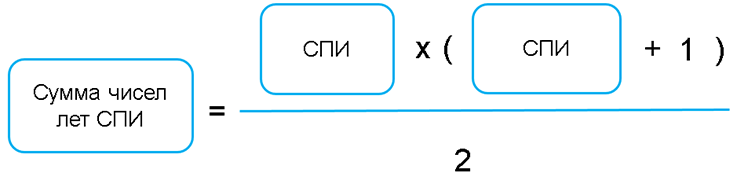

где сумма чисел лет СПИ определяется по формуле (ч. 3 п. 42 Инструкции N 37/18/6):

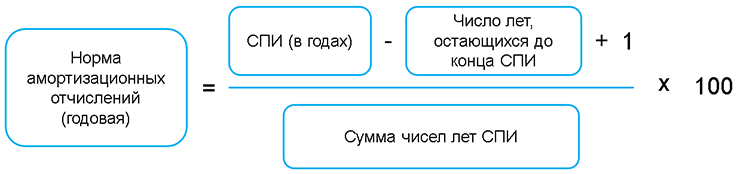

Норма амортизационных отчислений (годовая) определяется в процентах по формуле:

Месячная норма (сумма) амортизации составляет 1/12 годовой нормы (суммы) (п. 29 Инструкции N 37/18/6).

Пример. Расчет годовой суммы амортизации обратным методом суммы чисел лет

Организация приобрела производственное оборудование (станок), балансовая (амортизируемая) стоимость которого составила 60 тыс. руб. Комиссия по амортизационной политике, действующая в организации, по данному станку установила следующее:

— производить начисление амортизации обратным методом суммы чисел лет.

Сумма чисел лет СПИ = (5 x (5 + 1)) / 2 = 15.

Расчет годовой суммы амортизации представлен в таблице.

| Год эксплуатации | Число лет, остающихся до конца СПИ | Норма амортизационных отчислений (годовая), % ((5 лет — гр. 2 + 1) / 15 x 100) | Сумма амортизации (годовая), руб. (60000 руб. x гр. 3) | Сумма накопленной амортизации с начала срока эксплуатации, руб. (гр. 5 предыдущей строки + гр. 4) | Остаточная стоимость по окончании каждого года эксплуатации, руб. (60000 руб. — гр. 5) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1-й | 5 | 6,666667 | 4000 | 4000 | 56000 |

| 2-й | 4 | 13,333333 | 8000 | 12000 | 48000 |

| 3-й | 3 | 20 | 12000 | 24000 | 36000 |

| 4-й | 2 | 26,666667 | 16000 | 40000 | 20000 |

| 5-й | 1 | 33,333333 | 20000 | 60000 | 0 |

| ИТОГО | x | x | 60000 | x | x |

При использовании прямого метода суммы чисел лет сумма амортизационных отчислений (годовая) определяется по формуле (ч. 2 п. 42 Инструкции N 37/18/6):

где сумма чисел лет СПИ определяется по формуле (ч. 3 п. 42 Инструкции N 37/18/6):

Норма амортизационных отчислений (годовая) определяется в процентах по формуле:

Месячная норма (сумма) амортизации составляет 1/12 годовой нормы (суммы) (п. 29 Инструкции N 37/18/6).

Пример. Расчет годовой суммы амортизации прямым методом суммы чисел лет

Организация приобрела производственное оборудование (станок), балансовая (амортизируемая) стоимость которого составила 60 тыс. руб. Комиссия по амортизационной политике, действующая в организации, по данному станку установила следующее:

— производить начисление амортизации прямым методом суммы чисел лет.

Сумма чисел лет СПИ = (5 x (5 + 1)) / 2 = 15.

Расчет годовой суммы амортизации представлен в таблице.

| Год эксплуатации | Число лет, остающихся до конца СПИ | Норма амортизационных отчислений (годовая), % (гр. 2 / 15 x 100) | Сумма амортизации (годовая), руб. (60000 руб. x гр. 3) | Сумма накопленной амортизации с начала срока эксплуатации, руб. (гр. 5 предыдущей строки + гр. 4) | Остаточная стоимость по окончании каждого года эксплуатации, руб. (60000 руб. — гр. 5) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1-й | 5 | 33,333333 | 20000 | 20000 | 40000 |

| 2-й | 4 | 26,666667 | 16000 | 36000 | 24000 |

| 3-й | 3 | 20 | 12000 | 48000 | 12000 |

| 4-й | 2 | 13,333333 | 8000 | 56000 | 4000 |

| 5-й | 1 | 6,666667 | 4000 | 60000 | 0 |

| ИТОГО | x | x | 60000 | x | x |

При использовании метода уменьшаемого остатка сумма амортизационных отчислений (годовая) определяется по формуле (ч. 6 п. 42 Инструкции N 37/18/6):

где коэффициент ускорения устанавливается комиссией по амортизационной политике.

При этом норма амортизации применяется всегда только к недоамортизированной (остаточной) стоимости, определяемой на начало отчетного года.

Недоамортизированная (остаточная) стоимость — разница между первоначальной (переоцененной) стоимостью, по которой эти объекты числятся в бухгалтерском учете, и суммой накопленной амортизации вместе с суммой обесценения (ч. 2 п. 7 Инструкции N 37/18/6).

Норма амортизации (годовая) определяется в процентах по формуле (ч. 6 п. 42 Инструкции N 37/18/6):

Месячная норма (сумма) амортизации составляет 1/12 годовой нормы (суммы) (п. 29 Инструкции N 37/18/6).

Пример. Расчет годовой суммы амортизации методом уменьшаемого остатка

Организация приобрела производственное оборудование (станок), балансовая (амортизируемая) стоимость которого составила 60000 руб. Комиссия по амортизационной политике, действующая в организации, по данному станку установила следующее:

— производить начисление амортизации методом уменьшаемого остатка;

— установить коэффициент ускорения, равный 2,5.

Расчет годовой суммы амортизации представлен в таблице:

| Год эксплуатации | Недоамортизированная стоимость, руб. (60000 руб. — гр. 5 предыдущей стр.) | Норма амортизации (годовая) с учетом коэффициента ускорения, % (1/5 лет x 2,5 x 100) | Сумма амортизации (годовая), руб. (гр. 2 x гр. 3) | Сумма накопленной амортизации с начала срока эксплуатации, руб. (гр. 5 предыдущей стр. + гр. 4) | Остаточная стоимость по окончании каждого года эксплуатации, руб. (60000 руб. — гр. 5) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1-й | 60000 | 50 | 30000 | 30000 | 30000 |

| 2-й | 30000 | 50 | 15000 | 45000 | 15000 |

| 3-й | 15000 | 50 | 7500 | 52500 | 7500 |

| 4-й | 7500 | 50 | 3750 | 56250 | 3750 |

| 5-й | 3750 | x | 3750 | 60000 | 0 |

| Итого | x | 60000 | x | x |

Производительный способ начисления амортизации применяется только по отношению к тем ОС, при помощи которых непосредственно происходит выпуск продукции (выполнение работ, оказание услуг).

Сумма амортизационных отчислений при производительном способе определяется по формуле (ч. 1 п. 43 Инструкции N 37/18/6):

где ресурс объекта ОС — количество продукции (работ, услуг) в натуральных показателях, которое в соответствии с технической документацией может быть выпущено (выполнено) на протяжении всего срока полезного использования объекта (СПИ). Ресурс объекта ОС устанавливается комиссией по амортизационной политике (п. 23, абз. 2 ч. 1 п. 37 Инструкции N 37/18/6);

амортизируемая стоимость — это стоимость, от которой рассчитываются амортизационные отчисления (п. 7 Инструкции N 37/18/6).

Пример. Расчет суммы амортизации производительным способом

Организация приобрела производственное оборудование (станок), балансовая (амортизируемая) стоимость которого составила 600 тыс. руб. Комиссия по амортизационной политике, действующая в организации, по данному станку установила следующее:

начислять амортизацию производительным способом;

ресурс — 700000 единиц продукции.

Количество продукции за пять первых месяцев после начала эксплуатации станка и расчет амортизационных отчислений за указанный период представлены в таблице:

| Месяц эксплуатации | Количество выпущенной продукции за мес. (ед.) | Сумма амортизации (мес.), руб. (600000 руб. / 700000 ед. x гр. 2) |

| 1 | 2 | 3 |

| 1-й | 20000 | 17142,86 |

| 2-й | 15000 | 12857,14 |

| 3-й | 10000 | 8571,43 |

| 4-й | 5000 | 4285,71 |

| 5-й | 5000 | 4285,71 |

| Итого | 55000 | 47142,86 |

* по ссылке Вы попадете в платный контент сервиса ilex