выручка ltm что это значит

Блог компании sMart-lab.ru | Добавили LTM значения финпоказателей на их годовые графики

Заходим например в отчет Газпрома.

https://smart-lab.ru/q/GAZP/f/y/

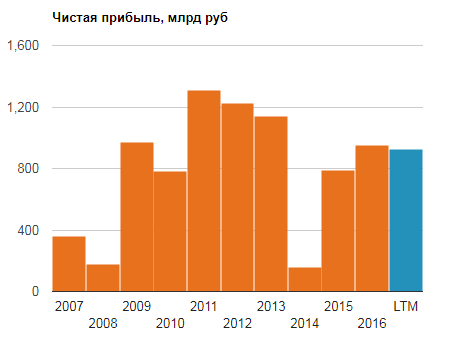

Смотрим значения LTM прибыли и сразу становится понятно, почему Газпром падает:

Потому что с таким свободным денежным потоком (FCF) за последние 4 квартала нам светят совсем небольшие дивиденды в следующем году.

LTM — это значения показателей, рассчитанные за последние 4 квартала (Last Twelve Months).

Теперь мы еще сделали, что можно зайти в любой показатель и посмотреть его LTM:

например, https://smart-lab.ru/q/GAZP/f/y/MSFO/net_income/

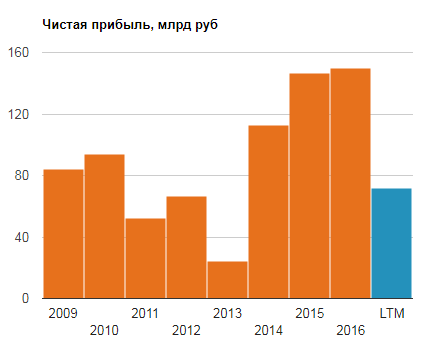

А вот например LTM Норникеля:

Чувствуете какая разница с значением за 2016 год?

Вы хоть скажите, вам полезны или бесполезны такие вещи? А то программист думает что он делает какое-то «говно».

У меня такой вопрос, а данным из таблички доверять можно? Они как-то перепроверяются кем-то ещё?

И если уж пошла такая пьянка, то полезным было бы выводить строку «чистая прибыль из расчёта на одну акцию», потом по этому параметру можно легко определить дивиденд на одну акцию. Скажут 25%, умножим на 0.25, скажут 50%, умножим на 0.5

Мультипликаторы – все, что вам нужно знать!

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

2. Капитализация компании D – 5 млрд. рублей

Вопрос: акции какой компании лучше покупать?

Собственно в обоих случаях на вопрос ответа нет, так как недостаточно данных для оцени – в первом примере мы не знаем цену покупки, во-втором показатели бизнеса.

Сам по себе факт того, что прибыль компании B больше, чем прибыль компании A ни о чем не говорит.

А вот скажем соотношения между капитализацией компании и ее прибылью уже достаточно для оценки. Мы просто выбираем компанию с лучшим соотношением.

Вот такое соотношение и есть наш мультипликатор. И таких всевозможных соотношений (капитализация/прибыль, капитализация/выручка и т.п.) множество – каждое из них представляет собой отдельный мультипликатор.

Отсюда и рождается стоимостная оценка компаний, понимание того – дорогая компания или дешевая.

Ведь вы можете вычислить определенный мультипликатор для всех компаний одной и той же отрасли, а затем посчитать среднее арифметическое.

А дальше просто – если мультипликатор конкретной компании выше (ниже) чем средний по отрасли, то компания переоценена (недооценена) рынком.

Точно также вы легко можете сравнивать компании между собой и при этом вас уже не волнует, если компания А в 100 раз больше по капитализации, чем компания B – мультипликаторы приведены к единому знаменателю.

Мультипликатор P/E – это то, с чего все всегда начинают. И вот почему:

P/E простой

P/E = Капитализация / чистая прибыль. Все действительно просто – однозначно понятно, что такое капитализация и что такое чистая прибыль. Очень сложно ошибиться при расчете такого мультипликатора.

P/E универсальный

P/E можно рассчитать для любой компании, независимо от типа ее бизнеса. Это действительно полезное свойство, так как компании финансового сектора (банки, УК) имеют отличную от компаний реального сектора отчетность и целый ряд мультипликатор для них не применим. P/E применим для всех

P/E не убиваемый

P/E можно рассчитать при любых раскладах, даже если у компании убыток. В этом случае P/E просто помечается как ‘отр.’, что нам однозначно говорит о том, что у компании убыток. Других коннотаций здесь быть не может (капитализация ведь не может быть отрицательной).

P/E понятный

Еще один немаловажный фактор – P/E логичен и понятен любому человеку. Мы делим всю стоимость компании (капитализацию) на ее годовую прибыль и получаем количество лет за которые бизнес компании окупит себя.

Проще всего понимать смысл, представляя себя покупателем бизнеса. Вот вам говорят – есть готовый бизнес, автомойка – она ежегодно приносит 1 млн. рублей прибыли. Продать вам ее хотят за 5 млн. рублей. Вы тут же в уме прикинули, что отобьете свои деньги за 5 лет, если купите компанию. 5 – это и есть P/E = 5 млн. (капитализация) / 1 млн. (прибыль).

Точно также для вас это работает и когда вы покупаете акции (долю в компании!)

Но есть и недостатки!

P/E поверхностный

Вы правда думаете, что оценки P/E достаточно для принятия инвестиционного решения? Чистой прибылью можно манипулировать, на нее влияют любые поправки, не относящиеся к операционному бизнесу, искажая ее (например штрафы или наоборот выплаты от страховой, которые к бизнесу не имеют никакого отношения, но на P/E влияют)

P/E знает не все

Иногда P/E может быть большим не потому что прибыль маленькая, а потому что рынок оценивает компанию с премией. Например, компания показывает отличные темпы роста и может стать супер-гигантом. Все в надежде на огромный рост хотят купить акции и из-за этого растет капитализация (еще быстрее чем прибыль) и растет P/E. Но это не означает, что компания плохая, наоборот она настолько хороша, что рынок готов за нее переплатить.

Мультипликатор EV/EBITDA: преимущества и недостатки

Мы говорили, что P/E – это такая базовая, простая и понятная оценка бизнеса, которая при этом имеет недостатки, например на прибыль компании может влиять множество корректировок, которые к самому бизнесу и не относятся (внезапный штраф). Есть из этой же серии и другой недостаток:

Капитализация компании может отличаться от ее реальной стоимости

Возьмем автомойку за 5 млн. рублей. Представьте, вы ее купили, а оказалось у компании кредитов еще на 2 млн. рублей и вам их нужно заплатить. Получается, что реальная стоимость компании для вас теперь не 5 млн., а 5 + 2 = 7 млн. рублей.

EV/EBITDA – справедливый P/E

Здесь и возникает EV/EBITDA, который все эти несправедливости P/E должен учесть. Тогда в новой формуле имеем:

EV – справедливая стоимость (справедливый P)

EBITDA – справедливая прибыль (справедливый E)

Я лично предпочитаю запоминать именно так, через связь c P/E, потому что так не нужно заучивать формулу, а достаточно просто понимать смысл.

EV – справедливая стоимость

EV = капитализация + долг – денежные средства.

Долг идет именно с “+”, потому что он для нас увеличивает стоимость компании (нам придется платить больше), а денежные средства с “-“, потому что они нам стоимость уменьшают.

Оба эти показателя можно найти в финансовой отчетности компании, в форме баланса.

EBITDA – справедливая прибыль

Здесь проще всего запомнить, если ты знаешь английский, так как EBITDA – это обычный акроним.

EBITDA – Earnings Before Interest, Taxes, Depreciation, Amortization

EBITDA – Прибыль до процентных платежей, налогов, обесценивания и амортизации (в МСФО отчетах два последних пункта как правило идут вместе как амортизация)

Смысл расчета показателя EBITDA как раз в том, чтобы убрать все корректировки прибыли, которые не относятся к самому бизнесу.

Простейший пример:

– Компания А находится в США и платит 40% налога с прибыли

– Компания B находится в России и платит 13% налог с прибыли

Получается, что эти компании не очень то и честно сравнивать по P/E, так как первая может приносить больше операционной прибыли, но в итоге иметь меньше чистой прибыли и т.п. Нам же как инвесторам, хочется оценить сам бизнес.

Вот EBITDA нам в этом и помогает, исключая данные поправки.

Важно:

EV – это не мультипликатор

EBITDA – это не мультипликатор

Что первый, что второй – финансовые показатели, которые выражаются в конкретных единицах валюты (доллары, рубли и т.п.). Соответственно и сравнивать их между собой у разных компаний смысла нет. Точно также как мы не сравниваем отдельно прибыль или капитализацию.

Нам эти данные нужны, чтобы посчитать мультипликатор EV/EBITDA. Именно он наша конечная цель.

Недостатки EV/EBITDA

Их хватает и даже больше, чем у P/E

Не универсальность

EV/EBITDA не применим для компаний финансового сектора, так как у них понятие долга в отчетности имеет совсем иной смысл.

Не однозначность

Здесь я подразумеваю то, что отрицательный EV/EBITDA не ответит вам на вопрос, что происходит в компании. И числитель, и знаменатель в формуле расчета могут оказаться отрицательными. Более того, они оба могут оказаться отрицательными и тогда результат окажется положительным. И такие примеры есть – возьмите тот же Сургутнефтегаз.

Если вы видите отрицательный P/E – вы знаете, что у компании убыток. Если вы видите отрицательный EV/EBITDA – вы не знаете ничего.

Вопросы к самой методике

«Неужели менеджеры думают, что зубная фея понесёт капитальные затраты?» Уоррен Баффет.

Вот что нам говорит Баффет, один из критиков показателя EBITDA. Если переводить на русский, его возмущение относится к тому, что EBITDA не учитывает амортизацию и справедливый вопрос Баффета – а сфига ли?)

Пример

Если компания потратила 99 млн рублей на покупку новых компьютеров для своих сотрудников и решает списать эти траты в течение трёх лет линейным способом, то в первый год показатель «расходы» будет учитывать треть реальных затрат на покупку компьютеров — 33 млн рублей, а, значит, уменьшит показатель «прибыль».

В последующие два года показатель «прибыль» также будет уменьшен с учётом трети затрат на покупку компьютеров. Показатель EBITDA не учитывает эти списания!

ДОЛГ и мультипликаторы, которые его оценивают

Здесь мы будем говорить про обязательства, долг, чистый долг и мультипликатор NetDebt/EBITDA

Для начала давайте определим, что у компании есть обязательства, а есть долг. И то, и другое вы можете найти в форме баланса. Здесь долг – это один из пунктов раздела об обязательствах.

Компания еще не выполнила услуги перед клиентами? Это обязательство. Не выплатила зарплаты? Это обязательство. А вот если (и только если) компания взяла кредит и должна его вернуть – это долг! (ну и обязательство тоже).

Так вот нас интересует долг.

Разница между долгом и чистым долгом – это те денежные средства, которые у нас есть на счетах. Условно мы должны 100 рублей, но у нас в кармане свободные 50 рублей. Наш долг – 100 рублей, а наш чистый долг 50 рублей.

Кстати говоря, и долг, и обязательства подразделяются на краткосрочные и долгосрочные. Поэтому итоговая формула чистого долга такая:

Чистый долг = Краткосрочные кредиты и займы + долгосрочные кредиты и займы – денежные средства и эквиваленты

Как не парадоксально, но отрицательное значение чистого долга считается негативным показателем.

Отсутствие задолженности (превышение наличных средств и ликвидных активов над долгами) говорит о том, что компания неэффективно использует деньги, ведь использование заемных средств позволяет обеспечить рост производства (эффект финансового рычага).

Мультипликатор NetDebt/EBITDA

Данный мультипликатор показывает отношение чистого долга к EBITDA. Он говорит инвестору, сколько лет нужно бизнесу компании, чтобы выплатить весь долг. Значение показателя NetDebt/EBITDA выше 3 говорит о высокой долговой нагрузке. И чем показатель больше, тем хуже.

ROE (Return On Equity) – Рентабельность собственного капитала

ROIC (Return On Invested Capital) – Рентабельность инвестированного капитала

Я в свое время в блоге писал про каждый из этих мультипликаторов (ссылки приложил). Здесь поэтому расскажу в общем.

Как вы уже заметили, данные мультипликаторы оценивают рентабельность (эффективность бизнеса). Везде в формулах исследуется отношение прибыли компании к какому-либо ее показателю.

А какую часть прибыль составляет от выручки?

А какую часть прибыль составляет от собственного капитала?

От активов?

Этими вопросами мы хотим понять: насколько эффективен бизнес компании?

Вот есть 2 банка, с одной и той же прибылью. Первый банк (конечно же Тинькофф) получает прибыль, имея собственный капитал 100 млн. рублей, а второй эту же прибыль генерирует, имея собственный капитал 200 млн. рублей

Вот и получается, что рентабельность собственного капитала (ROE) первого банка в 2 раза выше.

Рентабельность – относительный показатель экономической эффективности. Рентабельность отражает степень эффективности использования материальных, трудовых, денежных и др. ресурсов.

Мультипликаторы рентабельности особенно полезны при анализе банков. В том числе потому, что многие стоимостные мультипликаторы для банков не применимы.

Поэтому, в моем недавнем анализе Сбербанка, Тинькофф и БСП я много ссылался именно на мультипликаторы рентабельности.

Что я понял, 3 года считая мультипликаторы по всем компаниям

3 вывода, которые я для себя сделал:

1. Лучше иметь под рукой не только актуальные мультипликаторы, но и динамику их изменения на историческом периоде. Один неадекватный отчет может поменять всю картину, тогда как в динамике вы будете видеть реальное положение вещей.

2. Оценивать компании нужно комплексно сразу по нескольким мультипликаторам, а не по одному.

3. Лучше считать мультипликаторы разных компаний по своим одинаковым формулам, чем брать уже рассчитанные самими компаниями значениями. Так вы приведете все данные к единому знаменателю, их можно будет сравнивать между собой и вы будете знать как получились все эти цифры.

Что такое ebitda простым языком

Что такое и зачем он нужен

Что представляет собой EBITDA, можно понять, расшифровав само слово: Earnings Before Interest, Taxes, Depreciation and Amortization – «прибыль до вычета процентов, налогов, износа и амортизации». Он чаще всего применяется в финансах и инвестициях для сравнения итогов деятельности предприятия.

Что показывает расчет EBITDA

Этот параметр – один из показателей результатов финансовой деятельности компании. Простыми словами, это величина заработка компании в денежном выражении, из которой впоследствии будут выплачены долги инвесторам и налоги, произведены амортизационные отчисления. При этом коэффициент не учитывает влияние структуры капитала.

Чем отличается EBITDA от EBIT и операционной прибыли

EBIT (прибыль до выплаты процентов и налогов), в отличие от EBITDA, входит в отечественные стандарты учета РСБУ, поэтому его легче рассчитать исходя из данных, которые содержатся в отчетах. Но первый показатель не учитывает амортизационные отчисления.

Синоним термина «Ебит» – операционная прибыль, которая таким образом представляет собой разницу между валовым доходом и затратами на операционную деятельность. Величина операционной прибыли, когда маржа полностью идет на оплату по процентам инвесторам, называется критической.

EBITDA в российской практике

Хотя EBITDA не входит в стандарты бухгалтерского учета в России, параметр нашел здесь широкое применение. Так, инвесторы как российских, так и зарубежных компаний по этому показателю оценивают вероятность и скорость возврата инвестиций. Поэтому отечественные фирмы при публикации своей отчетности оглашают также и Ебитда.

Виды показателей

Новички часто путают EBITDA с другими созвучными понятиями из иностранного финанализа. К примеру, так же часто упоминается созвучный EBIT — «Прибыль до выплаты процентов и налогов». Проще говоря, то же самое, но без амортизации. ЭБИТ может выступать базой расчёта суммы ЭБИТДА: сначала считают разницу между чистой прибылью и затратами на государственные и банковские обязательства (получают EBIT), а затем вычитают затраты на перенос себестоимости (получают EBITDA).

Другой созвучный показатель — OIBDA — «Операционный доход до вычета амортизации основных средств и активов». Базируется на доходах компании, которые повторяются ежегодно, не связаны с временными выплатами, всплесками покупательской способности, налоговыми каникулами и прочими нерегулярными платежами. С этой точки зрения OIBDA надёжнее, потому что неоперационные доходы значительно искажают значение EBITDA.

Что такое LTM EBITDA? В финансовой отчётности сокращение LTM означает Last Twelve Months или «последние 12 месяцев». Проще говоря, понятие обозначает прибыль до выплаты налогов и расходов на обновление оборудования за последние 12 месяцев.

Коэффициент долг/ЕБИТДА характеризует возможность бизнеса быстро погашать долги. Используется как основной критерий кредитоспособности организации, показывает, может ли она обслуживать уже имеющиеся долги без вреда для доходов, нет ли угрозы банкротства.

Способы вычисления EBITDA

Плюсы и минусы показателя

Преимущества, которыми обладает EBITDA:

Недостатки параметра, в соответствии с аналитикой компании Moody’s Investors Service, выглядят следующим образом:

Для преодоления тех или иных минусов показателя при его расчете игнорируют одни виды доходов/расходов и учитывают другие, ранее не применяемые при расчетах, также пытаются учесть изменение стоимости активов. Однако зачастую это лишь усугубляет ситуацию, делая рачетную величину еще более субъективной.

Различают три разновидности коэффициента EBITDA:

Формула расчета EBIT и EBITDA

Международные стандарты отчетности не предусматривают расчет EBITDA и его производных, потому этот показатель приравнивают к группе non-GAAP, то есть к финансовым параметрам, не входящим в систему US GAAP (правила бухгалтерского учета США). Еще сложнее ситуация с русскими стандартами, где из-за разных подходов к бухгалтерскому учету есть несколько формул расчета EBITDA. Например, по стандартам РСБУ этот параметр рассчитать сложно — нет всех данных (например, амортизации). Правда в конечном счете все эти формулы дают почти одинаковый результат.

Этот способ расчета называют прямым.

Эта формула считается самой точной, правильной и объективной, потому что учитывает экономические показатели по российским стандартам МСФО и международным GAAP.

Общая формула для быстрого неглубокого анализа. Используется для составления общей картины.

Эта формула считается адаптированной под стандарты исключительно российского бухгалтерского учета, но в отношении соответствия международным стандартам формула дает некоторую погрешность.

Этот способ применим для стандартов РСБУ. Но так как с суммой амортизации есть сложности, то по РСБУ рассчитывают только EBIT — формула аналогична, только без амортизации.

И несколько слов о дополнительных параметрах, рассчитываемых на основании EBITDA:

Рекомендую прочитать также:

Как инвестору узнать реальную стоимость компании, считаем EV

Стоимость любой компании: как посчитать самостоятельно

Те, кто не хотят особенно вдаваться в расчеты, анализируют финансовый результат компании по операционной прибыли, из которой также еще не сделан вычет налогов и амортизации. Однако EBITDA и операционная прибыль — это разные понятия с точки зрения бухгалтерского учета. EBITDA — это прибыль, включающая операционные и не операционные доходы (исключая проценты и амортизацию). Операционная прибыль — это прибыль, в которую не включены операционные доходы и расходы, например, курсовая разница, прибыль от не ключевой (нерегулярной) деятельности и т.д.

Как рассчитать EBITDA

Существует несколько способов расчета показателя Ебитда.

Формула для расчета

Наиболее универсально формула для расчета коэффициента выглядит так:

EBITDA = налог на прибыль (с учетом величины возвращенного налога) + чрезвычайные расходы – чрезвычайные доходы + проценты к уплате – проценты к получению + амортизация – переоценка основных средств.

Отрицательное значение показателя говорит об убыточности деятельности компании уже на операционной стадии, еще до выплаты процентов по кредитам, уплаты налогов, вычетов на амортизацию. Обратное, однако, не свидетельствует о прибыльности предприятия.

Особенности расчета по данным МСФО отчетности

Существует мнение, что EBITDA не следует считать по балансу: предпочтительнее определять величину показателя на основе данных отчетности МСФО. В этом случае формула выглядит так:

EBITDA = доходы – расходы + налоговые выплаты + оплата процентов по кредитам + амортизация.

Рентабельность по EBITDA

Показатель EBITDA margin, рассмотренный выше, называют иначе рентабельностью по EBITDA. Различие между ними состоит в том, что второй абсолютный, в то время как первый – относительный.

Расчет по РСБУ

Вопреки изложенной выше точке зрения, существует метод расчета EBITDA по балансу. В более простом виде она выглядит так:

EBITDA = прибыль от реализации + амортизация.

В формуле, однако, не учитываются прочие доходы и расходы, между тем как их сумма может быть немалой. Поэтому более полно расчет по РСБУ выглядит так:

EBITDA = прибыль до уплаты налогов + проценты по кредитам – полученные проценты + отчисления на амортизацию.

Пример расчета

Я приведу два реальных примера расчета EBITDA.

Первый – отчет российской за 2014 г. на основании данных МСФО.

Второй – отчет за тот же период на основании международных стандартов МСФО.

Расчет EBITDA

Показатель Adjusted EBITDA можно рассчитывать двумя методами — прямым и обратным. В международной практике чаще используется «обратный счет» более знакомый зарубежным инвесторам – чистая прибыль объекта анализа в исследуемом периоде корректируется на:

Примеры расчета EBITDA

Пример 1. Чистая прибыль компании за 2020 год составила 500 тысяч евро. Начислен текущий налог на прибыль в сумме 82 тысяч евро, возмещение налога (корректировка отсроченных налогов) — 3 тысячи евро. Начислена амортизация основных средств на сумму 21 тысяч евро, нематериальных активов — 4 тысячи евро. Уплачены проценты по кредитам в размере 20 тысяч евро. Произведена переоценка активов на общую сумму плюс 6 тысяч евро. Чрезвычайные доходы, расходы отсутствовали. Выручка от реализации 2500 тысяч евро.

Рассчитаем EBITDA обратным методом = 500+82-3+25+20-6= 618 тысяч евро.

В России для отечественных пользователей мультипликатор чаще считается прямым методом по данным финансовой отчетности, исходя из информации, содержащейся в «Отчете о прибылях и убытках» Форма №2:

Выручка от реализации продукции, товаров, услуг (стр.2110) — себестоимость реализованных товаров, продукции (стр.2120)- коммерческие расходы (стр.2210)- управленческие расходы (стр.2220) + сумма амортизации основных средств и нематериальных активов в отчетном периоде;

Пример 2. В 2020 году выручка от реализации компании составила 90 млн. руб., себестоимость реализованной продукции – 64 млн. руб., коммерческие расходы составили 7 млн. руб., управленческие затраты – 3 млн. руб. Начислена амортизация основных средств на сумму 1,6 млн. руб., нематериальных активов – 0,1 млн. руб.

EBITDA = 90-64-7-3+1,6+0,1= 17,7 млн. руб.

Другой возможный способ расчета показателя по финансовой отчетности «обратным» методом, корректируя чистую прибыль отчетного периода: Показатели Строки 2400+строки 2410+строки 2330 — строки 2320+,- отсроченные налоговые обязательства или активы +начисленная амортизация ОС и НМА.