возврат инициирован что значит

Страница Платежи

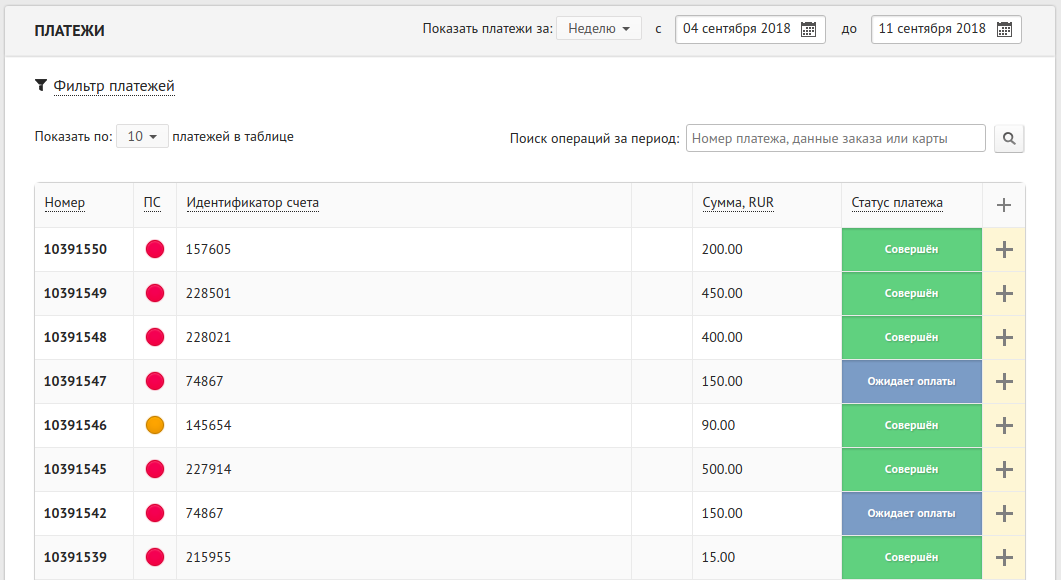

Таблица платежей

Раздел «Платежи» представлен таблицей оплат, которые производятся плательщиками через платежную платформу PayKeeper. Новая запись об оплате добавляется в таблицу с платежами каждый раз, когда плательщик перенаправляется на платежную страницу банка для ввода реквизитов карты.

Запись об оплате в таблице платежей разбита на столбцы со следующими параметрами:

идентификатор платежной системы обозначает систему электронных денег Qiwi, WebMoney, Яндекс.Деньги либо банк Эквайер, через который прошел платеж. Значение идентификатора платежной системы содержится в параметре ps_id

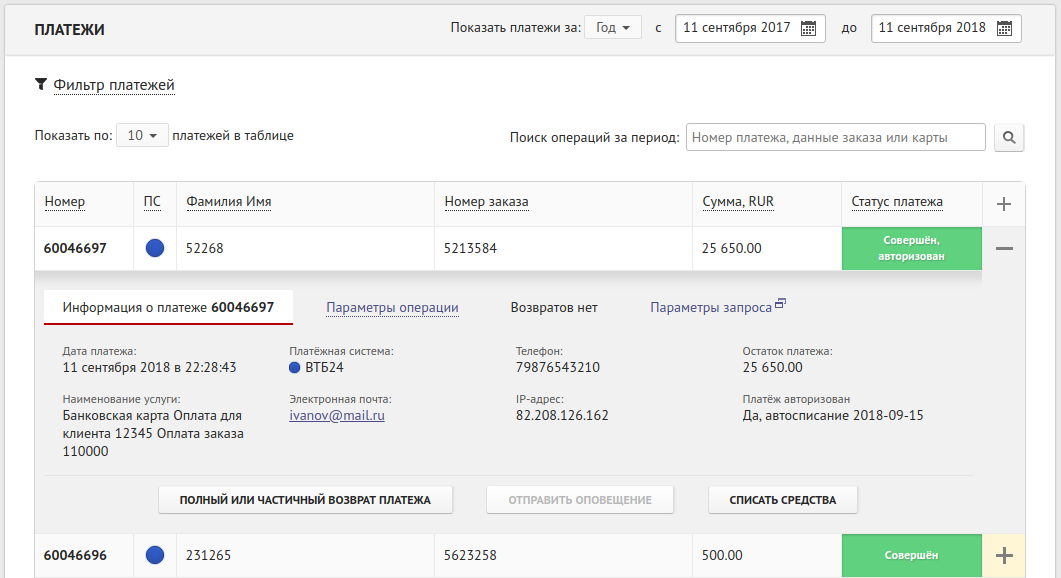

Строка с записью об оплате в раскрывающемся поле содержит подробную информацию о платеже, распределенную по следующим вкладкам: «Информация о платеже», «Параметры операции», «Возвраты» и «Параметры запроса». В поле с подробной информацией об оплате располагаются кнопки «Полный или частичный возврат платежа» и «Отправить оповещение». Если платежная платформа работает в двухэтапном режиме («авторизация + списание»), то в поле с подробной информацией также присутствует кнопка «Списать средства».

Подробная информация о платеже

Статусы платежа

При переходе пользователя на страницу для ввода реквизитов карты (шлюз банка) в списке платежей личного кабинета PayKeeper создается запись со статусом «Ожидает оплаты» («pending»).

После того, как плательщик введет реквизиты карты и нажмет на кнопку «Оплатить» на странице банка, статус платежа может смениться на следующие: «Получен» («obtained») — если транзакция прошла без ошибок.

«Отменен» («canceled»)- если пользователь нажал на кнопку «Отмена».

«Не состоялся» («failed») — транзакция отклонена банком по каким-либо причинам.

Платеж может сохранить статус «Ожидает оплаты», если плательщик вручную закроет страницу для ввода реквизитов, либо в результате какой-либо ошибки в процессе оплаты.

Если транзакция прошла успешно, сервер PayKeeper попытается отправить уведомление об успешном платеже на URL обработчика уведомлений, заданного Вами в настройках личного кабинета PayKeeper, либо на электронную почту, если в настройках выставлено отправление уведомлений на email.

Если уведомление успешно отправляется на email либо корректно обрабатывается обработчиком уведомлений, платеж принимает статус «Совершен» («success»). В противном случае — статус «Совершен без оповещения» («stuck»).

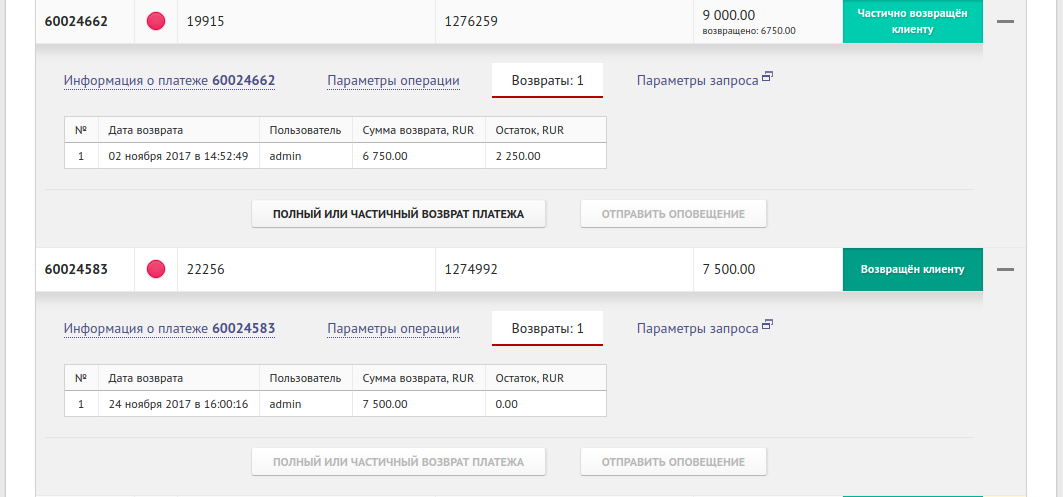

При возврате платежа статус меняется на «Инициирован возврат» («refunding»). Он означает, что запрос на возврат по платежу был отправлен в банк. Если запрос обрабатывается корректно, то платеж меняет статус на «Возвращен клиенту» («refunded») либо «Частично возвращен клиенту»(«partially_refunded»). Смена статуса «Инициирован возврат» должна происходить за время, не превышающее одного часа.

Если возврат не может быть обработан банком по какой-либо причине, платеж остается в статусе «Инициирован возврат». В этом случае необходимо обратиться в службу технической поддержки PayKeeper.

Подробная информация об оплате

Вкладка «Информация о платеже» содержит следующие параметры оплаты:

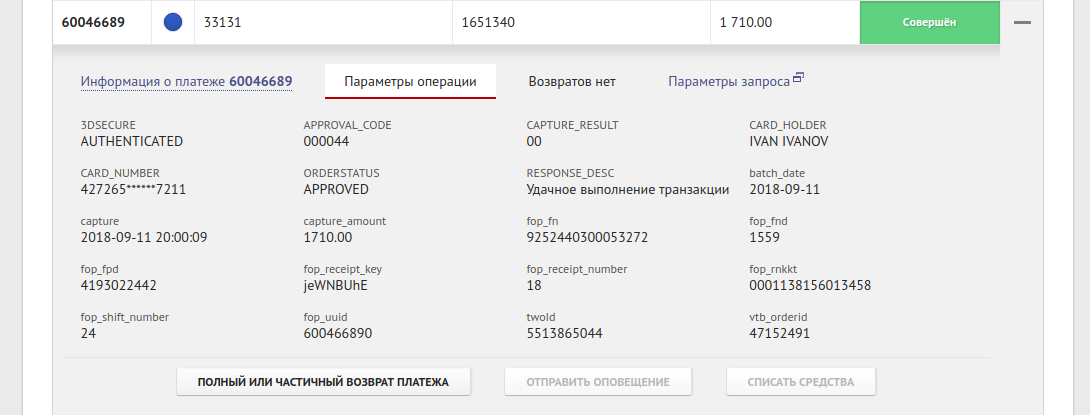

Вкладка «Параметры операции» содержит следующие данные:

Вкладка «Параметры операции»

На вкладке «Возвраты» представлена информация о возвратах:

Вкладка «Параметры запроса» содержит служебную информацию о параметрах запроса на оплату. Таблица параметров запроса представляет собой список параметров платежа, которые назначаются платежной платформой PayKeeper и банком Эквайером, через который проходит оплата. Данные параметры часто предназначены для технических специалистов службы технической поддержки платежной платформы, чтобы более детально проанализировать процесс и результат транзакции. В случае, если оплата по каким-либо причинам не прошла, служба тех. поддержки может запросить организацию сообщить определенные параметры платежа, которые находятся на вкладке «Параметры запроса». Также в таблице параметров запроса могут дополнительно содержаться:

Дополнительный функционал таблицы платежей

Кнопка «Полный или частичный возврат платежа»:

в свойствах платежей, находящихся в статусах «Совершен», «Совершен без оповещения», «Получен» и в некоторых случаях «Возвращен клиенту» активна кнопка «Полный или частичный возврат платежа». С помощью данной кнопки в личном кабинете PayKeeper осуществляется возврат денежных средств плательщику. Во всплывающем диалоге возврата платежа после нажатия на кнопку пользователь личного кабинета, которому разрешены операции возврата, указывает сумму возврата. Если возврат является частичным и в процессе оплаты передавался параметр cart, то дополнительно указываются позиции товарной номенклатуры, по которым производится возврат.

Кнопка «Отправить оповещение»:

данная кнопка используется в том случае, когда оповещение об успешном платеже не было обработано почтовым сервером либо сервером организации. По-умолчанию, платежная платформа предпринимает 50 попыток отправить POST-уведомление об успешном платеже, пока не будет получен корректный ответ. Если все попытки отправки уведомления были неуспешными, то пользователь личного кабинета может вручную запустить очередь отправки уведомлений со стороны PayKeeper, нажав на кнопку «Отправить оповещение».

Кнопка «Списать средства»:

если платежная платформа работает в двухстадийном режиме («авторизация + списание»), то пользователь личного кабинета использует кнопку «Списать средства» для того, чтобы произвести «ручное» списание денежных средств по авторизованному платежу до даты автоматического списания.

Кнопка «Загрузить реестр платежей»: кнопка используется для выгрузки реестра платежей в формате xls. В выгрузку попадает таблица с платежами без подробной информации.

Фильтры платежей

Личный кабинет PayKeeper позволяет фильтровать информацию в таблице платежей. Параметры фильтра располагаются над таблицей оплат в раскрывающемся поле «Фильтр платежей». Фильтрация осуществляется по статусам, платежной системе, а также по дате платежей. Под фильтром в выпадающем списке можно выбрать число отображаемых платежей в таблице (от 10 до 500).

Поиск

Над таблицей платежей справа располагается строка поиска. Поиск осуществляется по ключевым словам, которые могут содержать любые актуальные параметры платежа. Например, поиск можно осуществлять по номеру заказа (значение параметра orderid), фамилии и имени плательщика (значение параметра clientid), адресу электронной почты (client_email), по части номера карты, параметру RRN или по значению фискальной подписи документа (fop_fpd).

Что такое инициирующий платеж и для чего нужен?

12.01.2021 2 Просмотры

Многие люди при переводе средств через банки сталкивались с таким понятием, как инициирующий платеж. Не все понимают, что это значит, хотя стоило бы, ведь при совершении транзакций важно знать, с чем имеешь дело.

Что это такое?

В качестве инициирования платежа принято называть процесс, за счет которого субъект хозяйствования сможет поручить банку, где он обслуживается, перевести деньги по указанным платежным реквизитам. Подобная транзакция будет осуществляться посредством специальных платежных инструментов.

Зачем нужен такой платеж?

В процессе осуществления расчетов наличными деньгами, как известно, в качестве платежных инструментов выступают купюры или монеты. расчеты будут производиться между получателем и плательщиком.

Роль банка состоит в следующем:

Само же обращение наличных денег осуществляется во внебанковском обороте, а правила, связанные с расчетами сведены к разработке и введению ограничительных мер по их применению, а также к правилам совершения кассовых операций. Инициирующий платеж играет важную роль в безналичных транзакциях, которые совершаются в рамках банковской системы. Для их проведения финансовые учреждения открывают специальные счета (расчетные или текущие), где будут храниться свободные средства.

Когда счета открыты в разных учреждениях, речь будет идти уже о межбанковских расчетах.

Если при осуществлении инициирующего платежа довелось столкнуться с межбанковскими расчетами, то следует знать о том, что в мировой практике, они делятся на несколько видов:

Инициирование платежа

– это процесс, при помощи которого субъект хозяйствования поручает обслуживающему его банку перевести денежные средства по указанным им реквизитам. Инициирование платежа осуществляется с помощью платежных инструментов.

При безналичных расчетах все платежи совершаются в рамках банковской системы. Для их проведения в банках открываются расчетные (текущие) счета, на котором хранятся свободные средства. Если счета плательщика и покупателя находятся в одном банке или в любом из его филиалов, то при перечислении средств происходит простое перемещение средств по счетам в пределах одного банка. Если же счета открыты в разных банках, то средства переводятся из одного банка в другой, т.е. осуществляются межбанковские расчеты. Организация межбанковских расчетов – основное назначение платежной системы.

Можно выделить несколько моделей организации межбанковских расчетов, которые сложились в мировой практике:

— путем организации корреспондентских отношений, сопровождающихся открытием корреспондентских счетов;

— по счетам межфилиальных оборотов;

— через клиринговые учреждения.

Организационные модели платежных систем в своей эволюции прошли несколько этапов.

Рис.3.1.1. Модель платежной системы на основе корреспондентских счетов.

Для осуществления расчетов в данной модели достаточно перевода средств со счета банка-плательщика на счет банка получателя в любом из названных банков. Такая модель и сегодня используется банками республики для проведения расчетов по внешнеэкономическим сделкам в иностранной валюте. Недостаток такой модели: рассредоточение активов банков по многочисленным корреспондентским счетам, значительные расходы по ведению счетов. Для оптимизации расчетов возникает необходимость в промежуточных звеньях. На различных этапах использовались следующие модели платежной системы:

— с участием клиринговой палаты;

— на основе сети расчетных палат;

— с участием центральной расчетной палаты.

С возникновением центральных банков и формированием двухуровневых национальных банковских систем роль третьей стороны стали выполнять центральные банки. Таким образом, в настоящее время существует две модели платежных систем:

1. Прямые корреспондентские сети коммерческих банков;

2. Платежные системы через посредника:

· третий коммерческий банк

Формирование оптимальной корреспонденткой сети, выбор надежного финансового партнера является сегодня для всех банков одной из главных задач, которая обусловлена необходимостью своевременного проведения межбанковских расчетов с наименьшими затратами, перемещением ресурсов между банками и др.

Корреспондентские отношения – это совокупность различных форм сотрудничества между банками, которые основываются на корректном, честном и согласованном выполнении взаимных поручений, а также взаимном предоставлении информации. Корреспондентские отношения могут быть установлены банками с открытием корреспондентских счетов или клиринговых счетов, либо без открытия счетов.

Корреспондентский счет – это счет, который один банк (респондент), открывает в другом банке (корреспонденте) для совершения по этому счету операций, предусмотренных договорами между ними.

Возможно установление корреспондентских отношений и без открытия счета. Подобные отношения реализуются посредством отражения расчетных операций по корреспондентским счетам, открытым в других банках. Но в основном банки устанавливают корреспондентские отношения с открытием счета.

Банки могут устанавливать корреспондентские отношения с уполномоченными банками-резидентами (банки с местонахождением в Республике Беларусь и созданные в соответствии с белорусским законодательством) и иностранными банками – нерезидентами. Счет, который ведет банк-корреспондент носит название ЛОРО (их счет у нас). На балансе банка-респондента он называется НОСТРО (наш счет у них). Основные записи делаются по счету ЛОРО. Они являются решающими для обеспечения своевременности расчетов. Операции по счету НОСТРО проводятся по методу зеркального отражения.

Корреспондентские счета открываются банками по взаимной договоренности. В Национальном банке Республики Беларусь корреспондентские счета в белорусских рублях открываются в обязательном порядке. Каждый банк имеет только один корреспондентский счет.

Счета НОСТРО в других банках открываются по инициативе самого банка. Они открываются преимущественно в валюте того государства, чьим резидентом является банк-корреспондент. Допускается открытие в любых других валютах, за исключением белорусских рублей. Счета НОСТРО открываются для осуществления текущих платежей клиентов и для собственных расчетов банка.

Как правило, каждый банк самостоятельно формирует оптимальную корреспондентскую сеть и определяет расчетные банки в каждой стране. Выбор таких банков и определение их количества зависит от следующих условий:

· Надежности и финансовой устойчивости банка.

· Наличия высоких международных рейтингов.

· Объема платежей клиентов в данной валюте.

· Предоставление приемлемых условий осуществления платежей (время, до которого банк проводит платежи, комиссия, технические средства и их приемлемость для нашего банка).

Счета ЛОРО открываются по заявлению другого банка. Счета ЛОРО для нерезидентов открываются как в национальной, так и в иностранной валюте, для резидентов только в иностранной валюте. Счета типа ЛОРО открываются в соответствии с правилами открытия банками счетов клиентов в Республике Беларусь. При открытие счетов НОСТРО учитываются также международные нормы и правила, законодательство страны.

Договоры между банками могут быть заключены путем составления одного документа (договор ведения корсчета), подписанного сторонами, а также в форме обмена письмами и тестированными телетрансмиссионными сообщениями.

В заключаемых договорах должны быть определены:

— наименования валют, в которых открываются корреспондентские или клиринговые счета;

— порядок проведения операций по счетам;

— порядок обмена образцами подписей уполномоченных лиц и оттиска печати и (или) тестирующими ключами;

— порядок взимания комиссионного вознаграждения и возмещения расходов;

— ответственность сторон и др.

Условия договора определяются по усмотрению сторон с учетом законодательства Республики Беларусь и законодательства страны банка-корреспондента. Т.е фактически банк-резидент подтверждает свое согласие на условия банка-корреспондента и его тарифы по операциям.

Договора корреспондентского и банковского (для физических и юридических лиц) счетов служат основой функционирования платежной системы республики.

Межбанковские расчеты – это расчеты по выполнению денежных требований и обязательств, возникающих между банками, между банками и небанковскими кредитно-финансовыми организациями по исполнению платежей, инициированных как самими банками, так и клиентами. Основная часть расчетов инициирована клиентами. В зависимости от организации межбанковских расчетов выделяют различные виды платежных систем, которые можно классифицировать по различным критериям.

Таблица 3.1.1.Классификация платежных систем

| Признак | Классификация платежных систем |

| По степени подчинения, или по иерархии | Централизованная |

| Децентрализованная | |

| По порядку резервирования средств | С предварительным резервированием |

| Без предварительного резервирования | |

| По способам получения окончательного платежа (механизм расчетов) | Валовые расчеты |

| Чистые расчеты | |

| По условиям приема участников | С равными условиями для всех участников |

| С ограничениями и установлением приоритетности участников | |

| По размерам сумм и срочности платежей | Перевод крупных сумм |

| Перевод срочных платежей | |

| Прочие переводы (мелкие и несрочные платежи) | |

| По возможности предоставления кредита | С предоставлением кредита |

| Без предоставления кредита |

По степени подчинения различают системы централизованные и децентрализованные. При централизованной системе все участники подчиняются единому центру, при децентрализованной системе отдельные связи между участниками могут формироваться независимо от всех остальных. Централизованными являются национальные системы валовых расчетов в режиме реального времени. В Республике Беларусь это система расчетов через единые корсчета в Национальном банке Республики Беларусь. Обязательным условием проведения межбанковских расчетов в белорусских рублях на территории республики является установление корреспондентских отношений с Национальным банком Республики Беларусь. Национальный банк имеет возможность контролировать и регулировать все безналичные потоки в национальной валюте. Существующие режимы корсчетов:

— нормальный режим (свободный доступ к счету);

— списание средств запрещено (полностью или частично);

— зачисление средств запрещено;

Примером децентрализованной системы является сеть прямых корреспондентских отношений между банками, межфилиальная (внутрибанковская) система расчетов. На основе прямых корреспондентских сетей в основном организуются системы международных расчетов между банками разных стран. На принципах децентрализации построена и первая трансграничная платежная система TARGET:большинство расчетов через нее проводится национальными системами валовых расчетов на двусторонней основе между центральными банками стран-участниц системы.

По порядку резервирования средств различают платежные системы, операции в которых проводятся только после предварительного резервирования участниками расчетов денежных средств на отдельных счетах и без предварительного резервирования. Так, расчеты на валовой основе по корреспондентским счетам банков в Национальном банке Республики Беларусь проводятся в пределах имеющихся средств. Расчеты по прочим банковским переводам в системе клиринг, в начале их осуществления участники клиринга могут иметь нулевые остатки по счетам.

По механизму расчетов различают системы брутто-расчетов, или расчетов на валовой основе или нетто-расчетов, или расчетов на чистой основе. Системы брутто-расчетов предполагают отражение суммы каждого платежного документа по корреспондентскому счету банка индивидуально в полном размере платежа. Такие системы используются для крупных денежных переводов. Нетто-расчет – это расчет, при котором равновеликие требования или обязательства банков взаимно погашаются, а разница в пользу одного из них перечисляется с одного корреспондентского счета на другой. Такие системы используются в основном при проведении большого объема платежей на мелкие суммы.

По условиям приема участников различают системы с равными требованиями и одинаковым доступом для всех участников, а также системы, в которых устанавливаются ограничения (например, по величине собственного капитала или объему платежей). В национальной платежной системе нашего государства корреспондентские счета в Национальном банке открываются на равных условиях.

По размерам сумм и срочности платежей различают системы, в рамках которых платежи производятся на равных условиях независимо от суммы и срока платежей, и системы перевода крупных и мелких сумм денежных средств, а также срочных платежей.

По возможности предоставления кредита различают системы, предусматривающие автоматическое прекращение расчетных операций при временном недостатке денежных средств на счетах участников расчетов, и системы, в рамках которых существует возможность предоставления кредита участнику расчета при недостаточности средств на относительно короткий срок (в основном это кредиты в виде овердрафта по счету). Условия предоставления таких кредитов оговариваются в договорах о корреспондентских отношениях между участниками системы расчетов. Овердрафт по корреспондентскому счету в Национальном банке Республики Беларусь не допускается. Но банки имеют возможность получить однодневный расчетный кредит, ломбардный кредит в Национальном банке.

Существуют и другие классификации платежных систем. Однако самыми общепризнанными являются классификации систем расчетов на системы платежей крупных и мелких сумм, валовых и чистых расчетов.

Системы межбанковских расчетов по крупным суммам являются главным звеном платежных систем, обслуживают основной объем безналичных платежей в экономике. В соответствии с особенностями организации систем платежей по крупным суммам выделяют их разновидности:

1. по способам завершения расчетов (валовые расчеты в режиме реального времени (RTGS – real time gross settlement systems) или чистые расчеты в режиме дискретного времени (DNS – designated-time net sistems);

2. по структуре и организации информационных потоков(V-тип, Y-тип, L-тип, T-тип);

3. по форме собственности (государственные, частные, смешанные);

4. по масштабу операций (внутренние, трансграничные);

5. по типам используемых счетов (унифицированные и раздельные).

Режим реального времени предполагает работу системы непрерывно в течение всего операционного дня. Режим дискретного времени предполагает работу системы по завершению расчетов в определенные интервалы времени. Различие этих типов систем заключается именно в способе завершения расчетов по форме и по времени. Окончательный расчет в RTGS-системах достигается по мере поступления поручений в систему, а в DNS-системах – в дискретные, заранее определенные моменты (или интервалы) времени на чистой основе с использованием алгоритмов двустороннего или многостороннего зачета. Сам же порядок обработки платежных поручений одинаков в двух системах.

Каждая из систем имеет свои достоинства и недостатки. Преимущество клиринговой системы над системой валовых расчетов: более низкие затраты на осуществление расчетов, снижение потребности в ликвидности. Недостаток: более высокий риск и более низкая скорость проведения расчетов.

По структуре и организации информационного потока, который обеспечивает завершение расчетов участников через счета в центральном банке, выделяют четыре типа информационного обмена между участниками. Схематические изображения которых из-за сходства с буквами латинского изображения получили названия V-тип, Y-тип, L-тип и T-тип.

В соответствии с ним полная информация о платеже поступает первоначально в центральный банк, где происходит его полная обработка и осуществляется окончательный расчет. После этого центральный банк сообщает всю информацию о платеже банку-получателю.

Рис.3.1.2. Схема V-образного типа информационного обмена

Наиболее общие характеристики каждого из типов передачи информации приведены в таблице 3.1.2.

Таблица 3.1.2. Характеристика типов передачи информации

— процедуры обработки платежных поручений проводятся центральным процессором, а платеж – исключительное право расчетного агента в лице центрального банка. Такой тип используется системой SWIFT.

Особенностями L – типа информационного обмена являются:

— обмен информацией осуществляется самими банками на двусторонней основе;

— центральный банк выполняет только функцию расчетного агента. Общим для этих трех типов обмена информацией является то, что банк-получатель имеет информацию о платеже только после проведения окончательного расчета. Т – тип передачи информации, в отличие от предыдущих, предполагает, что банк-плательщик через систему электронной связи напрямую передает платежное сообщение банку-получателю и копию – центральному банку. Таким образом, он имеет полную информацию о платеже до момента, пока он становится безотзывным и окончательным. Из-за высоких рисков расчетно-платежных операций данный способ обмена информацией практически не используется. Таким образом, платежные системы могут классифицироваться по различным признакам, которые зависят от специфики их построения и функционирования. В Республике Беларусь применяется модель межбанковских расчетов с использованием корреспондентских счетов и V-образный тип информационного обмена. Все межбанковские платежи в белорусских рублях осуществляются через систему межбанковских расчетов Национального банка Республики Беларусь на основании электронных платежных документов. Система межбанковских расчетов состоит из двух компонентов: системы на принципах RTGS (система BISS на валовой основе в режиме реального времени) и системы на чистой основе (клиринговая система). Частные платежные системы отсутствуют. В системе межбанковских расчетов Национального банка Республики Беларусь не все участники осуществляют расчеты посредством обеих систем: системы BISS и клиринговой системы. Так, созданный странами-участницами СНГ Межгосударственный банк, осуществляет расчеты только через систему BISS.