вариационная маржа по фьючерсам что это значит

Как начисляется Вар. Маржа по Фьючерсному контракту

Всем привет! В данной статье разберем что такое вар. маржа по фьючерсному контракту. Обладание понимания что она из себя представляет необходимо каждому трейдеру. Для новичков на срочном рынке этот термин может показаться сложным, но стоит ознакомится с ним по ближе — все становится просто и понято.

Что такое вариационная маржа.

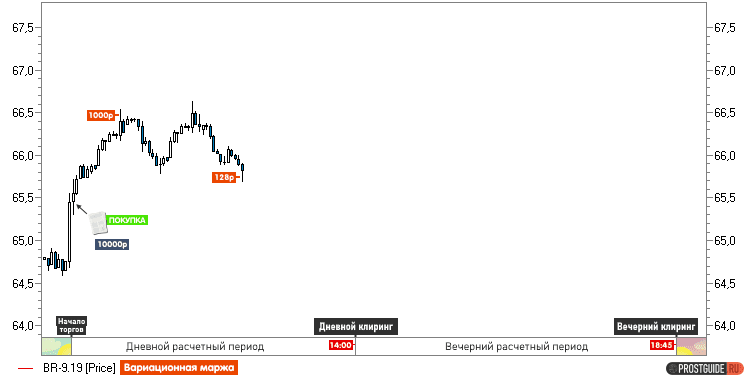

Вар. маржа по фьючерсам — это прибыль или убыток, возникающая сразу после покупки фьючерса, в момент изменения цены. Изменения вариационной маржи (прибыли или убытка) происходят до проведения так называемого «Клирингового расчета». После того как клиринг был проведен вариационная маржа фиксируется и на счет трейдера поступают, либо списываются денежные средства в размере, который составляла вариационная маржа на момент начала проведения клиринга.

После проведения клиринга на бирже начинается новая торговая сессия — вариационная маржа обнуляется и если позиция не была закрыта, вариационная маржа снова начинает меняться в зависимости от направления движения цены купленного фьючерса до проведения следующего клирингового расчета. prostguide.ru

Вариационная маржа постоянно изменяется вслед за движениями цены, вплоть до проведения клиринга. После средства переходят в «Накопленный доход» и поступают на счет.

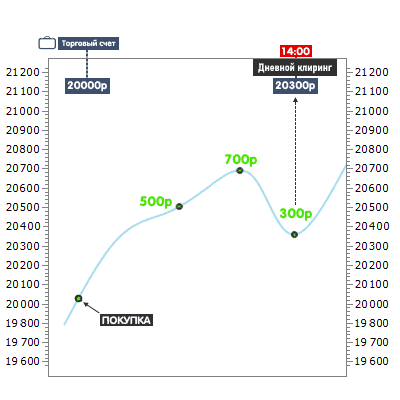

Пример:

Предположим трейдер приобрел один фьючерс на «Газпром» по цене 20 000 руб. С момента покупки цена на фьючерс выросла до 20 500 руб. В связи с чем значение в поле вариационной маржи с 0 изменилось на 500 руб. Далее, представим, что цена фьючерса выросла до 20 700 руб соразмерно увеличивается и значение вариационной маржи до 700 руб. Допустим далее цена на фьючерс упала 20 300 руб и в месте с падением цены актива сокращается и вариационная маржа принимая значение 300 руб. Таким образом вариационная плавает изменяясь соразмерно изменениям цены на фьючерс в плоть до начала клирингового расчета.

Постоянная переоценка позиций с помощью клирингового расчета необходима для того, чтобы в случае, если цена купленного или проданного фьючерса очень сильно уйдет в обратном выбранному трейдером направлении, его торговый счет не ушел в минус. На Российском срочном рынке FORTS, как и на большинстве крупнейших мировых бирж (NYSE, LSE, TSE) за один рабочий день проходит три торговых сессии: утренняя, дневная и вечерняя. Клиринг проводится по окончанию утренней и дневной торговых сессии.

Вариационная маржа по фьючерсам что это значит

1. Какие возможности дает фьючерс на корзину ОФЗ?

Фьючерсы на корзину ОФЗ – незаменимые инструменты как для хеджеров, так и для спекулянтов. Благодаря тесной взаимосвязи со спот-рынком ОФЗ, фьючерсы на ОФЗ являются полноценной альтернативой операций на споте.

Фьючерсы на корзину ОФЗ позволяют:

2. Где торгуется контракт?

3. Как начать торговать контрактом?

Для того, чтобы торговать инструментом, существуют две возможности:

4. Как найти контракт в терминале/информационных системах?

| Контракт | Полный код в торговой системе | Краткий код в торговой системе | Bloomberg | Reuters |

|---|---|---|---|---|

| Фьючерс на 2-хлетнюю корзину ОФЗ | OFZ2 | O2 | RFTA Comdty | O2RTSc1 |

| Фьючерс на 4-хлетнюю корзину ОФЗ | OFZ4 | O4 | RFRA Comdty | O4RTSc1 |

| Фьючерс на 6-тилетнюю корзину ОФЗ | OFZ6 | O6 | RFPA Comdty | O6RTSc1 |

| Фьючерс на 10-летнюю корзину ОФЗ | OF10 | OX | RFIA Comdty | OXRTSc1 |

5. Каким участникам может быть интересен контракт?

Возможности контракта позволяют ему быть интересным для очень широкому кругу участников – от банков, УК и НПФ до физлиц, например:

6. Сколько серий контракта котируется одновременно?

По умолчанию котируется серия с исполнением в ближайшем квартале (март, июнь, сентябрь, декабрь). За три недели до истечения контракта запускается новая серия – с исполнением в следующем квартале, причем у маркет-мейкеров есть обязательства по котированию ближайшей и следующей серии в течение двух недель до истечения текущей серии – в течение двух недель до экспирации достаточно ликвидности, чтобы перенести(«роллировать») позицию.

7. Что означает котировка фьючерса в 10000? Какой номинал контракта?

Фьючерс на ОФЗ котируется в рублях. В одном лоте фьючерсного контракта 10 облигаций. Номинал одной облигации – 1000 рублей, поэтому номинал фьючерса 10000 рублей. Цена фьючерса отражает стоимость покупки, продажи 10 облигаций в будущем.

Для перевода цены фьючерса в цену поставки по облигациям заранее задаются конверсионные факторы – чистые цены поставки считаются как произведение цены фьючерса и конверсионных факторов.

Пример

Пусть 27 марта 2013 года цена по двухлетней корзине OFZ2-6.13 равна 10089.

Дата поставки по фьючерсу – 5 июня 2013 года

Тогда цены облигаций к поставке можно вычислить как произведение этой цена на конверсионные коэффициенты для каждой бумаги.

| Выпуск | Конверсионные факторы | Цена облигации к поставке (чистая) | НКД на дату поставки | Полная цена к поставке |

|---|---|---|---|---|

| ОФЗ 25079 | 1.0111 | 102.0099 (=100.89x 1.0111) | 0.0000 | 102.0099 |

| ОФЗ 25075 | 1.0093 | 101.8283 ( = 100.89 x 1.0093) | 2.6390 | 104.4673 |

| ОФЗ 25077 | 1.0226 | 103.1701 ( = 100.89 x 1.0226) | 2.6780 | 105.8481 |

8. Как происходит ежедневная переоценка контракта? Что такое вариационная маржа?

Каждый день фьючерсная позиция перерасчитывается по рынку, причем средств на денежном счете должно быть достаточно для покрытия требований по гарантийному обеспечению. Переоценка происходит дважды в день по окончанию клиринга – в 14.03 и в 19.00, согласно расчетным ценам по контракту на это время.

Если у нас куплен форвард на облигацию, то мы фиксируем стоимость покупки этой облигации в будущем – именно эту цену мы должны будем заплатить.

Если у нас куплен фьючерс на облигацию, то начальная цена фьючерса(цена, по которой мы открыли позицию) не говорит о цене, по которой мы должны будем купить облигацию в дату экспирации. Цена, которую мы заплатим, будет определяться ценой фьючерса на дату экспирации. Но, тем не менее, первоначальная цена фьючерса будет эффективной ценой покупки облигации, т.к. разницу между окончательной и первоначальной ценой мы получим(уплатим) в виде вариационной маржи, которая начисляется(списывается) дважды в день. Т.е. фьючерс, также как и форвард, позволяет фиксировать цену облигации в будущем.

9. Как определить оптимальный размер обеспечения, чтобы снизить возможность возникновения «маржин коллов»?

В виду того, что по фьючерсам ОФЗ гарантий ное обеспечение небольшое (1.5%-4.5%), инструменты допускают торговлю с большим плечом (от 60 до 20). Но работа с максимальным плечом может быть не очень удобной, т.к. чаще придется довносить средства из-за списания отрицательной вариационной маржи. Чтобы снизить возможность возникновения «маржин коллов», можно внести несколько большее обеспечение, определяемое из понимания максимального движения ставки не в нашу сторону на срок нашей стратегии.

Для примера рассмотрим длинную позицию по фьючерсу.Первоначальное обеспечение должно покрыть как возможные убытки при росте ставки, так и минимальное гарантийное обеспечение по новой позиции. Если мы ожидаем рост ставки на dy, то в процентном соотношении цена позиции уменьшится на MD*dy, где MD – модифицированная дюрация фьючерса (показывает, сколько в процентах потеряет фьючерс при изменении доходности); а минимальное обеспечение также уменьшится и будет равно (1-MD*dy)*GO_min.

Тогда первоначальное обеспечение должно быть больше (1-MD*dy)*GO_min + MD*dy.

Безопасное плечо при росте по непокрытой фьючерсной позиции при изменении ставки на 1.5%:

| Контракт | Мод. Дюрация | ГО | Максимальное плечо | Безопасное ГО | Безопасное плечо |

|---|---|---|---|---|---|

| OFZ2 | 2.4 | 1.50% | 66.7 | 5.05% | 19.8 |

| OFZ4 | 4 | 2.50% | 40.0 | 8.35% | 12.0 |

| OFZ6 | 5.1 | 3.50% | 28.6 | 10.88% | 9.2 |

| OF10 | 6.8 | 4.50% | 22.2 | 14.24% | 7.0 |

Максимальное плечо расчитано исходя из минимального гарантийного обеспечечения(ГО)

Пример

Возьмем десятилетний фьючерс на ОФЗ с модифицированной дюрацией 8 и гарантийным обеспечением 4.5%. Если мы ожидаем максимальный рост ставки на 150 б.п, то потери по длинной позиции составят 8*1.5% = 12%. Т.е. стоимость нашей позиции будет составлять 100%-12%=88% по сравнению с первоначальной. Минимальное обеспечение по новой позиции равно 0.88*4.5%=3.96%. Итак, если мы не хотим возникновения маржин-коллов при росте ставки до 1.5%, мы должны при отрытии позиции внести 3.96%+12% = 15.96%. Т.е. работать не с максимальным плечом 1/4.5%=22, а с 1/15.96%=6 плечом.

Что такое вариационная маржа

На срочном рынке таким термином принято называть разницу между ценой производного финансового инструмента (например, фьючерса) в текущий момент времени и на момент проведения предыдущего клиринга.

Клирингом на бирже принято называть подведение итогов и проведение взаиморасчётов. Именно в этот момент на счета трейдеров зачисляется прибыль или списываются убытки по итогам последней торговой сессии.

Например, по фьючерсам, вариационную маржу можно рассчитывать для следующих случаев:

Регулярное начисление/списание вариационной маржи является одним из отличий срочного рынка от спот рынка (рынка акций). Так при покупке акций, с торгового счёта клиента единожды списывается сумма равная их текущей цене помноженной на количество. Далее, на всём промежутке времени пока купленные акции остаются в собственности клиента, как бы не менялась цена акций, никаких списаний (начислений) не производится.

А вот торговля производными финансовыми инструментами на срочном рынке FORTS предполагает проведение регулярной переоценки и взаиморасчётов. Это связано в первую очередь с тем, что покупая, например, акции, клиент вносит всю их стоимость сразу, а при покупке, допустим, фьючерсов, оплачивается лишь гарантийное обеспечение в размере 12% от общей стоимости контракта.

Здесь имеет место эффект кредитного плеча, при котором для открытия позиции по определённому финансовому инструменту, требуется сумма денег меньшая чем его текущая стоимость (чем больше размер кредитного плеча, тем меньше требуемая сумма). Однако при этом пропорционально возрастает и риск по открытой позиции.

Так вот для того, чтобы уменьшить риск того, что клиент попросту не выплатит итоговую разницу в ценах (в том случае, если его позиция уйдёт в убыток), на срочных рынках и производится постоянная переоценка позиций.

Расчёт вариационной маржи производится по простой формуле:

ВМ = (Цт — Цп) х n, где

Цт – цена фьючерсного контракта на момент расчёта;

Цп – цена фьючерсного контракта на момент предыдущего клиринга;

n – количество фьючерсных контрактов.

Простой пример

Рассмотрим, к примеру, акции гипотетической компании Х. Стоимость одной такой акции составляет 500 рублей, стоимость 100 акций, соответственно, равняется 50000 рублей. Допустим, трейдер приобретает фьючерс на 100 акций компании Х за 50000 рублей. При этом с его счёта списывается не вся сумма, а лишь гарантийное обеспечение сделки в размере 6000 рублей.

На момент клиринга в следующий день после покупки трейдером фьючерсного контракта, цена акций поднимается до 510 рублей, и стоимость его фьючерсного контракта увеличивается до 51000 рублей. Таким образом, при проведении клиринга на торговый счёт трейдера будет зачислена вариационная маржа в размере 1000 рублей.

Предположим далее, что ещё через некоторое время (к моменту проведения следующего клиринга) цена акций компании Х снизилась до 505 рублей. Стоимость фьючерсного контракта трейдера при этом составит 50500 рублей, а с его торгового счёта спишется вариационная маржа в размере 500 рублей (разница между итогами текущего и предыдущего клиринга: 51000 – 50500 = 500 рублей).

А теперь давайте представим ситуацию, когда цена акций Х снизилась на 60 рублей (от цены на момент покупки фьючерса). При этом стоимость одной акции составила 440 рублей, стоимость фьючерсного контракта стала равна 44000 рублей и с торгового счёта трейдера списалась вариационная маржа в размере 50000 – 44000 = 6000 рублей. Мы помним, что изначально трейдер пополнял свой счёт именно на эту сумму (на 6000 рублей), таким образом, после последнего клиринга сумма на его счету составит ноль рублей. Возникнет ситуация Margin Call, и если после этого, он не пополнит свой депозит, то его позиция по фьючерсу будет попросту закрыта по Stop Out.

Margin Call – предупреждение брокера трейдеру о том, что средства на торговом счету последнего подходят к концу (и их может не хватить для дальнейшего поддержания открытых позиций). Если после этого торговый счёт так и не будет пополнен, то произойдёт закрытие позиций по Stop Out.

Stop Out – принудительное закрытие позиции трейдера в случае, когда средства на его торговом счёте подходят к концу (обычно это происходит при использовании кредитного плеча).

Фьючерсы – первые шаги

Широкая линейка обращающихся на FORTS фьючерсов и опционов привлекает внимание к этому рынку многих новых потенциальных участников. Ведь именно здесь у них есть возможность торговать недоступными на других биржах активами: индексом РТС, золотом, нефтью, процентными ставками. Однако эти инструменты несколько сложнее акций и облигаций, но и потенциально более доходны. Начнем с более простого – фьючерсов.

Для большинства людей, даже тех, кто давно работает на финансовом рынке, слова фьючерс, опцион, деривативы ассоциируются с чем-то чрезвычайно далеким, непонятным и мало связанным с их повседневной деятельностью. Между тем практически каждый, так или иначе, сталкивался с производными инструментами.

Самый простой пример: многие из нас привыкли следить за динамикой мирового нефтяного рынка по ценам эталонных сортов – Brent или WTI (Light Crude). Но не все знают, что когда говорят о росте/падении котировок на сырье в Лондоне или Нью-Йорке, то речь идет о ценах фьючерсов на нефть.

Смысл фьючерса чрезвычайно прост – две стороны заключают сделку (контракт) на бирже, договариваясь о купле-продаже некого товара по истечении определенного срока по оговоренной фиксированной цене. Такой товар называется базовым активом. При этом основным параметром фьючерсного контракта, о котором договариваются стороны, является именно цена его исполнения. Заключая сделку, участники рынка могут преследовать одну из двух целей.

Для одних цель состоит в том, чтобы определить обоюдно приемлемую цену, по которой в день исполнения контракта будет осуществляться реальная поставка базового актива. Договариваясь о цене заранее, стороны страхуют себя от возможного неблагоприятного изменения рыночной цены к указанной дате. В этом случае никто из участников не стремится извлечь прибыль из самой сделки с фьючерсом, но заинтересован в ее исполнении таким образом, чтобы были соблюдены заранее спланированные показатели. Очевидно, что такой логикой при заключении фьючерсных контрактов руководствуются, например, производственные предприятия, закупающие или продающие сырьевые товары и энергоресурсы.

Для другого типа участников срочного рынка цель – заработать на движении цены базового актива за срок с момента заключения сделки до ее закрытия. Игрок, которому удалось правильно спрогнозировать цену, в день исполнения фьючерсного контракта получает возможность купить или продать базовый актив по более выгодной цене, а значит извлечь спекулятивную прибыль. Очевидно, что вторая сторона сделки будет вынуждена совершать ее по невыгодной для себя цене и, соответственно, понесет убытки.

Понятно, что в случае неблагоприятного развития событий для одного из участников, у него может возникнуть соблазн уклониться от исполнения обязательств. Это неприемлемо для более удачливого игрока, так как его прибыль формируется именно за счет средств, уплачиваемых проигравшим. Поскольку на момент заключения фьючерсного контракта оба участника рассчитывают оказаться в выигрыше, они одновременно заинтересованы в том, чтобы застраховать сделку от недобросовестного поведения терпящей убытки стороны.

Вопрос контрагентских рисков напрямую стоит не только перед спекулянтами, но и перед компаниями, страхующимися (хеджирующимися) от неблагоприятного изменения цены. В принципе, представителям реального бизнеса достаточно было бы скрепить договор крепким рукопожатием и печатью компании. Такая двусторонняя внебиржевая сделка называется форвардным контрактом. Однако жадность одной из сторон может оказаться непреодолимой: зачем терпеть убыток по контракту, если ваш прогноз не оправдался и вы, допустим, могли бы продать товар дороже, чем оговорено в форварде. В этом случае второму участнику сделки придется инициировать длительные судебные разбирательства.

Оптимальное решение проблемы гарантий заключается в привлечении независимого арбитра, главная роль которого заключается в том, чтобы обеспечить исполнение сторонами их обязательств вне зависимости от того, насколько велики будут убытки одного из участников. Именно эту функцию на рынке фьючерсов выполняет биржевой клиринговый центр (КЦ). Фьючерсный контракт заключается в биржевой системе, и центр клиринга следит за тем, чтобы в день расчетов каждый из участников торгов выполнил свои обязательства. Выступая в роли гаранта исполнения контрактов, клиринговый центр обеспечивает получение заработанных денег удачливым спекулянтом или хеджером (страхующейся стороной) вне зависимости от поведения другого участника сделки.

С юридической точки зрения, совершая сделку на бирже, трейдеры заключают контракт не между собой – для каждого из них другой стороной по сделке выступает клиринговый центр: для покупателя продавцом и, наоборот, для продавца покупателем (см. рис. 1). В случае возникновения претензий в связи с неисполнением фьючерсного контракта противоположной стороной биржевой игрок будет требовать компенсации неполученной прибыли именно от клирингового центра как от центральной стороны по сделкам для всех участников рынка (для этого в КЦ существуют специальные фонды).

Арбитраж клирингового центра также защищает участников торгов от теоретической патовой ситуации, в которой исполнить обязательства по контракту не смогут обе стороны. Де-юре и де-факто, заключая фьючерсную сделку на бирже, трейдер не оказывается связан с конкретным контрагентом. Клиринговый центр выступает главным связующим элементом на рынке, где равный объем длинных и коротких позиций позволяет обезличить рынок для каждого из участников и гарантировать исполнение обязательств обеими сторонами.

Кроме того, именно отсутствие привязки к определенному контрагенту позволяет участнику рынка выйти из позиции, заключив оффсетную сделку с каким угодно игроком (а не только с тем, против которого открывалась позиция). К примеру, у вас был открыт фьючерс на покупку. Чтобы закрыть длинную позицию вам нужно продать фьючерсный контракт. Если вы продаете его новому участнику: ваши обязательства аннулируются, а у клирингового центра остается короткая позиция против длинной у нового игрока. При этом на счете участника, продававшего контракт в то время, когда вы только открывали позицию, никаких изменений не происходит – у него остается короткий фьючерс против длинной позиции клирингового центра.

Такая система гарантий, конечно же, выгодна участникам рынка, но связана с большими рисками для клирингового центра. Ведь в случае отказа проигравшей стороны от уплаты долга у КЦ нет иного пути, кроме как выплатить прибыль выигравшему трейдеру из собственных фондов и начать судебное преследование задолжавшего участника торгов. Подобное развитие событий, безусловно, не является желательным, поэтому клиринговый центр вынужден страховать соответствующий риск еще в момент заключения фьючерсного контракта. С этой целью с каждого из участников торгов в момент купли-продажи фьючерса взимается так называемое гарантийное обеспечение (ГО). Фактически оно представляет собой залоговый депозит, который будет потерян участником, отказавшимся от уплаты долга. По этой причине гарантийное обеспечение также часто называют депозитной маржой (третий термин – начальная маржа, так как она взимается при открытии позиции).

В случае дефолта проигравшей стороны именно за счет средств депозитной маржи и будет выплачена прибыль другому участнику сделки.

Гарантийное обеспечение выполняет еще одну важную функцию – определение допустимого объема сделки. Очевидно, что при заключении соглашения о купле-продаже базового актива в будущем никакого перечисления денежных средств между контрагентами не происходит до момента исполнения контракта. Однако возникает необходимость «контролировать» объемы сделок с тем, чтобы на рынке не возникали ничем необеспеченные обязательства. Страховкой того, что участники, заключившие фьючерсные контракты, намерены их исполнить, и что у них есть для этого необходимые средства и активы, и является гарантийное обеспечение, которое, в зависимости от инструмента, составляет от 2 до 30% от стоимости контракта.

Таким образом, имея на счету 10 тысяч рублей, участник торгов не сможет спекулировать фьючерсами на акции стоимостью, например, 1 млн рублей, однако сможет фактически совершать маржинальные сделки с кредитным плечом до 1 к 6,7 (см. таблицу 1), что существенно превышает его инвестиционные возможности на рынке акций. Впрочем, увеличение финансового рычага, естественно, влечет за собой пропорциональный рост рисков, что необходимо четко осознавать. Также нужно отметить, что минимальная базовая ставка ГО может быть увеличена решением биржи, например, при росте волатильности фьючерса.

Табл.1 Гарантийное обеспечение в FORTS

(минимальный базовый размер ГО в процентах от стоимости фьючерсного контракта и соответствующее ему плечо)