в платежке неверно указали ндс что делать

НДС в платежных поручениях

При всей кажущейся простоте существуют как минимум две ситуации, когда между поставщиком и покупателем могут и на практике часто возникают конфликты. А именно: продавец выставил правильный счет-фактуру с НДС, а покупатель по ошибке или преднамеренно указал в документе «НДС не облагается». Второй случай, когда продавец не является плательщиком НДС, в счете-фактуре НДС отсутствует, а покупатель тем не менее его указал.

Такая ошибка может быть выявлена при налоговых проверках. При этом у проверяющих могут возникнуть вопросы, к примеру, почему не получен НДС, когда его требовалось взять или, наоборот, почему НДС указан, но не внесен в бюджет. В худшем варианте ошибка может привести либо к штрафным санкциям, либо к блокировке счета, поэтому лучше предпринять меры заранее.

Существует несколько способов разрешения проблемы. Во-первых, в бухгалтерских проводках надо обязательно руководствоваться счетом-фактурой. Во-вторых, необходимо письменно с уведомлением о вручении обратиться к контрагенту с заявлением о допущенной ошибке. В-третьих, если между партнерами в этом вопросе достигнуто взаимопонимание, то тот, кто выписал платежное поручение, может обратиться в свой банк с заявлением о внесении исправления в документ. Для этого в кредитных организациях существуют специальные процедуры. В-четвертых (в самом крайнем случае), когда по тем или иным причинам нет возможности договориться, можно либо отменить платеж, либо отказаться от его получения. Такая операция возможна, но оплачивается по отдельным тарифам кредитных учреждений, которые можно найти в тарифных сборниках.

Платежное поручение на уплату налога: как исправить ошибки

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

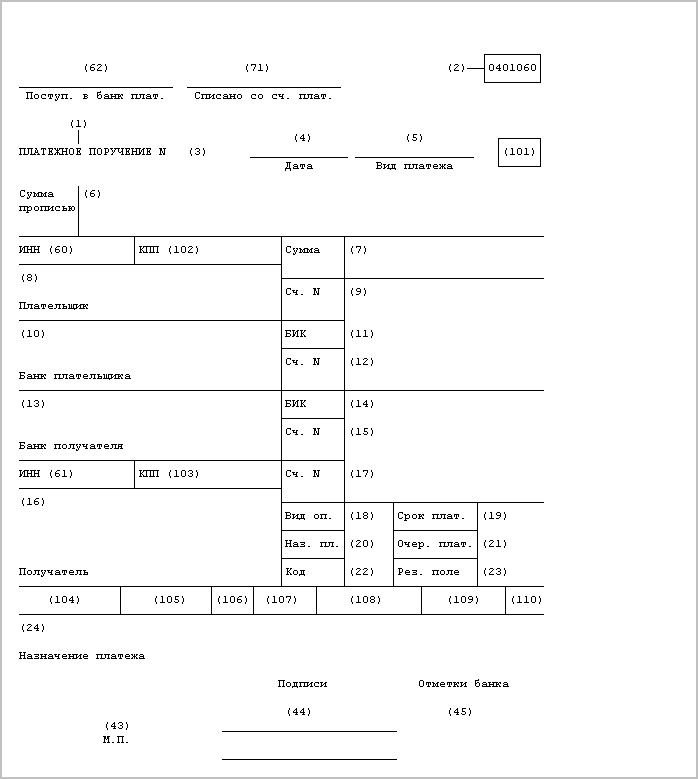

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Ошибки в платежном поручении на уплату налогов

Последствия ошибок в платежном документе

К оформлению платежных поручений на уплату налоговых платежей следует относиться с максимальной внимательностью.

Ошибки, допущенные в платежном поручении, могут привести к следующим нежелательным финансовым последствиям для налогоплательщика:

Это влечет за собой как минимум уплату пени, но может приводить также к уплате штрафа и повторной оплате налога (п. 2 ст. 57, ст. 75, п. 1. ст. 122, ст. 123 НК РФ). Кроме этого, вероятны продолжительные разбирательства с налоговой инспекцией.

Когда налог считается неуплаченным?

В соответствии с подп. 4 п. 4 ст. 45 НК РФ при неверном указании в платежном поручении счета получателя и (или) наименования банка Управления Федерального Казначейства (УФК) платеж не поступает в бюджет Российской Федерации либо не зачисляется на соответствующий счет Федерального казначейства. В таком случае обязанность налогоплательщика по уплате налога считается не исполненной, и его необходимо перечислить еще раз. Также необходимо оплатить пени за несвоевременную уплату налога. Такова позиция налогового ведомства, изложенная в письмах ФНС России от 04.09.2015 № ЗН-4-1/3362@, от 31.03.2015 № ЗН-4-1/5201@, от 06.09.2013 № ЗН-3-1/3228 и от 12.09.2011 № ЗН-4-1/14772@.

Обязанность по перечислению налога не будет признана исполненной также и в том случае, когда ошибки в указании наименования банка либо счета УФК в платежном поручении допущены по вине банка. Пени будут предъявлены налогоплательщику (письмо ФНС России от 02.09.2013 № ЗН-2-1/595@). Но в такой ситуации налогоплательщик может потребовать у банка компенсации понесенных убытков (абз. 9 ст. 12, ст. 15 ГК РФ).

В то же время некоторые суды признают налог уплаченным при неверном указании в платежном поручении счета УФК. Так, например, ФАС Московского округа в Постановлении от 03.04.2012 № А40-42830/11-99-191 признал, что налог в бюджет поступил, несмотря на наличие в платежном поручении ошибки в указании счета УФК.

Обратите внимание! С 01.05.2021 обязательно заполняйте поле 15 «Номер расчетного счета», также изменился счет Казначейства и наменование банка. Все подробности см. в нашем материале. А с 01.10.2021 в платежках по-новому заполняйте поля 101, 106, 108 и 109.

ПРИМЕР, когда платеж нельзя уточнить, от КонсультантПлюс

За организацией числится недоимка по налогу на имущество 100 000 руб. Она уплачивает НДС в сумме 150 000 руб., но по ошибке в платежке указывает. Читайте продолжение примера в справочно-правовой системе К+. Пробный доступ к системе предоставляется бесплатно.

Другие ошибки в платежном поручении

Другие ошибки в платежном поручении, такие как неверно указанные КБК, ОКАТО, ИНН, КПП и наименование налогового органа, не препятствуют поступлению налога в бюджет (подп. 4 п. 4 ст. 45 НК РФ). Если такие ошибки допущены, то налог считается уплаченным, но, в соответствии с нормой абз. 2 п. 7 ст. 45 НК РФ, требуется подать заявление об уточнении платежа (письма Минфина России от 19.01.2017 № 03-02-07/1/2145, от 16.07.2012 № 03-02-07/1-176, от 29.03.2012 № 03-02-08/31, ФНС России от 10.10.2016 № СА-4-7/19125, от 24.12.2013 № СА-4-7/23263).

Если в результате ошибки налог поступил на другой КБК (например, не действующий), налогоплательщик может подать заявление о зачете налогов. Пени при этом начисляться не должны (письма Минфина России от 17.07.2013 № 03-02-07/2/27977, от 01.08.2012 № 02-04-12/3002).

Позиция суда в отношении ошибок

Судебная практика подтверждает, что налог, а также, пени и штраф считаются уплаченными, если в платежном поручении допущены следующие ошибки:

О том, какими могут быть последствия неверного указания КБК в документе на оплату «несчастных» страховых взносов, перечисляемых в ФСС, читайте в этой статье.

О том, критична ли ошибка в поле «Налоговый период», читайте в этой статье.

Итоги

Формирование платежного поручения на уплату налога в бюджет требует повышенной внимательности. Ошибки, допущенные в указании банка получателя и номера счета Федерального казначейства, приводят к тому, что налог считается неуплаченным и его придется оплачивать повторно. А если повторная уплата налога произведена после истечения срока его уплаты, то на плательщика могут быть наложены еще и финансовые санкции. Другие ошибки в заполнении платежного поручения на уплату налога не влекут за собой финансовых потерь и могут быть исправлены путем подачи заявления об уточнении платежа.

НДС начислен ошибочно: порядок действий

Автор: Тимонина И. И., эксперт информационно-справочной системы «Аюдар Инфо»

Изложенная в Определении ВС РФ от 01.12.2017 № 305-КГ17-18336 по делу № А40-250426/2016 позиция поможет налогоплательщикам избежать ошибок при расчетах с бюджетом по НДС. Налоговый спор возник в связи со следующими обстоятельствами. Общество на основании договоров купли-продажи реализовало квартиры физическим лицам, включив в состав цены НДС и выставив покупателям счета-фактуры с выделенной суммой налога. НДС был начислен к уплате в бюджет (отражен в налоговых декларациях). Позднее общество представило в ИФНС «уточненку», уменьшив сумму налога к уплате по сравнению с первичной декларацией. Инспекция решила, что размер своих налоговых обязательств организация уменьшила неправомерно.

Последняя обратилась в суд, аргументировав свои действия так:

согласно пп. 22 п. 3 ст. 149 НК РФ операции по реализации жилых домов, жилых помещений, а также долей в них освобождаются от налогообложения;

в приходных кассовых ордерах и платежных поручениях цена реализуемых квартир указана без НДС;

исчислив НДС с операций, не подлежащих налогообложению, и выставив счета-фактуры с выделением суммы НДС, организация допустила ошибку;

в целях ее исправления ранее выставленные покупателям квартир счета-фактуры были аннулированы, покупателям квартир направлены письма, в инспекцию представлена уточненная налоговая декларация;

исправление ошибок через механизм подачи уточненной налоговой декларации предусмотрено ст. 54 и 81 НК РФ.

Рассмотрев налоговый спор, арбитры признали действия инспекции законными, обосновав свое мнение следующим образом (см. Постановление Девятого арбитражного апелляционного суда от 20.07.2017 № 09АП-28269/2017 по делу № А40-250426/16).

Выставление покупателю счета-фактуры с выделением суммы налога при реализации товаров (работ, услуг), операции по реализации которых не подлежат налогообложению, влечет обязанность уплатить НДС в бюджет (п. 5 ст. 173 НК РФ, п. 6 Постановления Пленума ВАС РФ от 30.05.2014 № 33). Физические лица (покупатели квартир) подтвердили, что оплата квартир была произведена ими с учетом НДС, то есть в соответствии с условиями заключенных договоров. Таким образом, начислив НДС к уплате в бюджет и отразив сумму налога в первичной декларации, общество исполнило обязанности, возложенные на него гл. 21 НК РФ.

Придя к выводу о совершении ошибки, организация неверно определила механизм ее исправления.

В соответствии с п. 13 ст. 171 НК РФ при изменении стоимости реализованных товаров (выполненных работ, оказанных услуг), переданных имущественных прав (ТРУИП) в сторону уменьшения у продавца возникает право на налоговый вычет. К вычету принимается разница между суммами налога, исчисленными исходя из стоимости ТРУИП до и после такого уменьшения.

К сведению: вычет производится не позднее трех лет с момента составления корректировочного счета-фактуры.

Корректировочный счет-фактура выставляется на основании соответствующего первичного документа, согласно которому изменяется стоимость реализованных ТРУИП.

В силу п. 3 ст. 168 НК РФ при изменении стоимости ТРУИП продавец должен выставить покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, указанных в п. 10 ст. 172 НК РФ.

В свою очередь, п. 10 ст. 172 НК РФ предусмотрено, что вычеты суммы разницы производятся:

на основании корректировочных счетов-фактур, выставленных продавцами;

при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных ТРУИП.

Таким образом, в случае выявления ошибки в указании стоимости реализованного товара (работ, услуг) механизм ее исправления предусматривает не корректировку налоговой базы, как это сделал налогоплательщик, представив уточненную налоговую декларацию, а заявление вычетов, при соблюдении определенных условий:

выставление покупателю корректировочного счета-фактуры (а не сторнировка, как это сделал налогоплательщик);

внесение изменений в договор (а не направление покупателю в одностороннем порядке уведомления, как это сделал налогоплательщик);

возврат покупателю суммы НДС (чего в принципе не сделал налогоплательщик).

По общему правилу, если обнаруженные ошибки или искажения относятся к прошлым периодам (налоговым, отчетным), пересчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки. Вместе с тем ст. 168, 169, 171 и 172 НК РФ установлен специальный, отличный от общеустановленного, порядок отражения корректировочных счетов-фактур, выставленных в связи с изменением стоимости отгруженных товаров: моментом возникновения права на вычет является дата согласования сторонами правоотношений измененных прав и обязанностей в корректирующих документах (дата их составления и подписания).

Никакого иного механизма положения гл. 21 НК РФ не предусматривают, в том числе примененного налогоплательщиком механизма аннулирования счетов-фактур и изменения размера налоговой базы и суммы налога путем подачи уточненной декларации.

При конкуренции двух норм (общей и специальной) применяется специальная норма, в данном случае – п. 10 ст. 172 НК РФ.

Согласно договорам купли-продажи, счетам-фактурам, показаниям свидетелей стоимость квартир уплачена покупателями с учетом НДС. Соответственно, в платежных поручениях и ПКО размер оплаты также включает в себя сумму налога, несмотря на наличие фразы без НДС. В связи с этим ссылка на платежные документы не опровергает тот факт, что покупатели в составе цены уплатили обществу НДС. Суммы налога физическим лицам не возвращены.

Направление покупателям извещений об аннулировании счетов-фактур противоречит как условиям договоров (изменения и дополнения к договору считаются действительными, если они совершены в письменной форме и подписаны уполномоченными на то представителями сторон), так и положениям Гражданского кодекса (ст. 309, 452, 549, 550, 554, 555, 558).

Обратите внимание: исходя из положений гл. 21 НК РФ и Постановления Правительства РФ от 26.12.2011 № 1137 при изменении стоимости договора налогоплательщик должен выставить корректировочные счета-фактуры, а не производить аннулирование изначально выставленных счетов-фактур. Аннулирование счетов-фактур ни Налоговым кодексом, ни иными законодательными актами не предусмотрено.

В результате арбитры пришли к выводу, что налогоплательщик неправомерно уменьшил базу по НДС. Важно, что три судебные инстанции были единодушны, а судья ВС РФ не нашел оснований для передачи дела для пересмотра.

Также важно, что данная позиция применима не только в отношении операций по реализации квартир, но и других видов ТРУИП, поименованных в ст. 149 «Операции, не подлежащие налогообложению (освобождаемые от налогообложения) НК РФ.

Вопросы бухгалтеру от следователей, правильный НДС в платежках и сожжение документов: что обсуждали коллеги

Много важных тем обсуждали на неделе в группе «Красный уголок бухгалтера».

НДС в платежках

При всей кажущейся простоте, ошибки в части неверно указанного НДС довольно часто возникают:

Коллеги, а как вы доносите до клиентов, приличными словами, что НЕ стоит писать в ПП «Без НДС», а надо написать «НДС 0%»? Может есть какой секретный способ, чтобы бухи читали, что написано? Испробовано ффсе! От огромного шрифта с напоминанием до угроз возврата.

«Просто возвращать платежи с назначением „неверное назначение платежа“ не пробовали? Потом требовать еще раз оплаты. Если не дошло, еще раз. У нас такая дрессировка срабатывает» (Андрей Юдаев);

«Вот честно, как-то раз мне вернули платеж мои поставщики из-за неверно указанного НДС, объяснив это тем, что их программа не стыкует. Платила правильно. Еще был вариант, когда заставляли через банк-клиент (!!)! прогонять письмо об изменении платежа и просто письмо от меня не проходило. Может попробовать какой-то из этих вариантов» (Вера Горлова);

Как утилизировать старые документы

Бухгалтерские документы со сроком временного хранения до 10 лет включительно, после истечения срока хранения уничтожаются (абз.2 п.2.3 Приказа Минкультуры от 31.03.2015г. № 526).

Согласно перечню, на утилизацию составляется акт на уничтожение документов. Акт может быть составлен в произвольной форме.

— передачей на уничтожение в специализирующую организацию;

Кто-нибудь уничтожал документы старых периодов? Как это всё оформляется? А то лежат у одной организации папки аж с 2008 года (банковские выписки, акты, накладные, отчетность, зарплата, договора ГПХ). Знаю что зарплату, кадры, договоры с физ.лицами надо хранить долго. А остальное? Фирма та всю жизнь на УСН 6%. Могу я их просто сжечь на даче или прям обязательно в фирму, занимающуюся ликвидацией документов, обращаться?

«Я жгу на даче. Уж не знаю, насколько это правильно» (Анастасия Ко);

«Вот пишут многие, что в помойку. Ну, не хотите по акту уничтожать, так хотя бы сдайте!! Это же перерабатываемый материал. А потом на экологию жалуемся. » (Ирина Тюкина);

«Доки по з/п хранятся 75 лет, по ОС, ТМЦ, МПЗ- 5 лет, доки по авансовым отчетам — 5 лет (инструкция по БУ) налоговые декларации, требования, и всякие поясниловки по налогам — 5 лет (инструкция по НУ). Мы списываем ежегодно, согласно акту. Вызываем архивариуса, он смотрит, сверяет по акту, пишет разрешение. Сами вывозим, сжигаем» (Оксана Фурман).

Вызов бухгалтера к следователям

Завтра вызывают в СК на очную ставку с бывшим геной: подтвердить мои показания, что всеми деньгами распоряжался только он. Дело пока что только по трудовому законодательству.

Теперь вот и такой опыт.

Поводом послужила жалоба одной из сотрудниц, которая официально не была трудоустроена.

Одна из не оформленных официально сотрудниц (даже и не могу сказать, сколько она отработала — неделю или больше) предполагаю, что ей не заплатили за работу (но это только мои предположения) разозлилась и подала заявление. Дело открыто по статье «Мошенничество» — брать людей на работу, но не платить им зарплату.

Следователи задавали вопросы:

— кто принимал на работу,

— кто подписывал трудовые документы,

— кто выдавал зарплату,

— кто распоряжался кассой и р/с.

На очной ставке надо было подтвердить свои же показания и ответить на вопросы адвоката, если тот их будет задавать.

В подобной ситуации бухгалтерам полезно ознакомиться со статьей:

Подотчетные директора

Руководитель снял кучу наличных, оплачивал многие расходы налом, а подотчётные висят. Куда теперь их девать, как долго они могут висеть на 71 счёте, может был такой опыт у вас? Ломаю голову, как списать, чтобы не попасть на зп налоги. Снимал как подотчётные и на карту корпоративную и оттуда видимо уже обналичивал.

1.Самый простой вариант — еще раз уточнить у руководител,я все ли чеки, иные документы, подтверждающие расходы, он передал в бухгалтерию. Как показывает практика, директорам свойственно, забыв о документах, месяцами хранить их у себя.

«А в чем проблема закрыть авансовыми отчётами?» (Natalia Nazarova).

2. Переоформить долг по подотчету в заем.

«Как вариант, перевести из разряда подотчета в разряд займов. Фирма выдала гене заем. Правда, тут может возникнуть % на заем, материальная выгода. Но привести в чувства руководство необходимо» (Андрей Юдаев).

3. Погасить долг по подотчету дивидендами.

«Дивиденды выплатите. 13% меньше, чем полностью зарплатные» (Анна Симонова Фарбштейн).

4. Выдать денежный или материальный подарок на сумму неподтвержденного подотчета.

5. Арендовать имущество у руководителя, расчет проводит взаимозачетом в счет погашения подотчета.

Иногда бухгалтеры формально проводят возврат подотчетных сумм в кассу, но здесь много подводных камней.

«А вернуть подотчет в кассу предприятия, как неизрасходованные? Пусть там висят. Лимит, если нужно, установите. Директору накажите чеки насобирать всей семьёй и соседями) на канцелярию и прочую удачную для списания ерунду и списывайте потихонечку через 71. Просто заставьте его собирать чеки в дальнейшем» (Lutai Irina).

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.