сколько деньги идут на телефон

Сроки перевода денежных средств при различных способах перевода

Почему важно знать сроки перевода?

Банковские организации предлагают свои клиентам различные услуги, одна из которых – это переводы денежных средств. Чтоб понять, дошел ли перевод контрагенту, нужно знать сроки перевода. По окончании сроков стоит проверить, дошел ли перевод. Если нет, то его нужно пытаться найти или выяснить, почему он не дошел и где зависли деньги.

Перевод между счетами физических лиц разных банков

Реквизиты для межбанковского перевода внутри РФ

Если мы говорим о переводах между физ лицами, то понадобятся полные банковские реквизиты, включая назначения платежа:

Большинство текущих счетов в РФ начинаются на 408178… В маске счета заложена информация о резиденстве респондента, валюте и назначении счета. Графы ИНН и КПП не обязательны к заполнению. Часто, эту информацию банк требует в обязательном порядке, поэтому достаточно в отведенных полях указывать просто ноли.

БИК банка – это уникальный код, присвоенный каждой банковской организации, к этому пункту стоит внимательно отнестись, так как ошибка приведет к тому, что деньги будут отправлены некорректно.

Корреспондентский счет — это транзитный счет, куда стекаются все платежи. Такие счета подтягиваются автоматически после заполнения информации о БИК. С транзитного счета денежные средства уже распределяются на текущие счета и подлежат зачислению.

Также возможны ошибки и в названии банка. Стоит обратить внимание, что некоторые банковские учреждения имеют главные региональные структурные подразделения. К примеру, «Поволжский банк ПАО Сбербанк». Поэтому в реквизитах счета важно уточнить точное название банка получателя.

Сроки перевода и куда обращаться, если деньги не дошли

5 пункт статьи 5 161-ФЗ ограничивает сроки перевода 3 рабочими днями.

Полностью исключаются и не учитываются праздничные и выходные дни. Технически межбанковский перевод включает в себя 2 этапа:

В зависимости от регламента банковской компании отправление может быть осуществлено день в день или на следующий рабочий день. Как правило, все транши до 17:00 по московскому времени уходят со счета в этот же рабочий день.

После этого денежные средства оказываются на корреспондентском счете получателя и подлежат распределению на текущие счета. Такая процедура может затянуться до двух рабочих дней. Если допущены ошибки в реквизитах, и деньги получатель не может зачислить на текущий счет, то он возвращает их назад. Те в свою очередь аккумулируются на корреспондентском счете и распределяются обратно отправителю.

В случае ошибочного платежа свои денежные средства возможно вернуть спустя 5 рабочих дней.

Перевод с карты на карту

Карты — это удобный платежный инструмент, который является ключом к текущим счетам. В рамках межбанковского платежа с помощью карты достаточно указывать лишь номер карточки получателя.

В маске номера карты автоматически заложена информация о платежной системе, банке-эмитенте и получателе. Безопасность таких переводов возможна благодаря привязке карточки к основному телефону отправителя.

Большинство сервисов по межбанку запрашивают код из смс сообщения, тем самым идентифицируя отправителя. В остальном такой тип перевод ничем не отличается от транзакций с помощью реквизитов текущего счета. Сроки зачисления такие же, как и в межбанковских переводах.

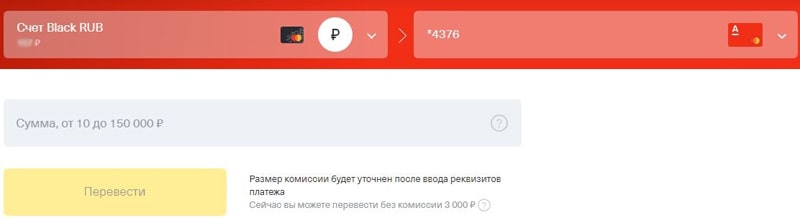

Многие банки предлагают сервис Card to Card, например «Кредит Европа Банк» или «Совкомбанк». Такая система позволяет в личном кабинете или на сайте партнера переводить деньги с дебетовой карточки любого банка на карту эмитента отправителя и получателя. Для этого понадобятся лишь данные пластика владельца карты (номер, месяц, год и CVC-код) и номер карточки, куда будет осуществлен перевод. Комиссия за перевод взымается по тарифам банка.

Какие реквизиты нужны?

Чтобы выполнять транзакции по средствам пластиковых карт между собой следует указывать реквизиты:

Регламентируются операции по картам все тем же 161-ФЗ «О Национальной платежной системе». В зависимости от типа сервиса, который предоставляет банк, переводы могут быть, как мгновенные, так и длиться в течение трех рабочих дней.

Что делать, если деньги на карту не поступили?

Технически перевод посредствам Card to Card выглядит следующим образом:

Банковские компании договорились между собой, что в состоянии холда денежные средства могут висеть не более 9 дней, хотя это правило негласное. 161-ФЗ разрешает деньгам в «подвешенном» состоянии находиться и до 30 дней.

Отсюда следует, что если деньги не были зачислены, то вернутся они обратно не ранее чем через 9 дней, а также вполне законно возврат может затянуться и до 30 дней. Обращаться следует владельцу карточки, с который был осуществлен ошибочный перевод в свой банк. Некоторые банковские организации предоставляют услугу ChargeBack. Это возможность мгновенно вернуть неавторизованную операцию, т.е. те денежные средства, который находятся в состоянии холдирования.

Переводы за границу по системе SWIFT

SWIFT – это международная система переводов, при помощи которой возможно производить трансграничные операции по всему миру между пользователями банков. По своей структуре SWIFT – это код, присвоенный той или иной банковской компании.

Благодаря этой системе в течение трех рабочих дней можно отправить деньги в любую страну мира, кроме Ирана и КНДР. На российской территории транзакции регламентируются 173-ФЗ о валютном контроле.

Какие реквизиты нужны для перевода по SWIFT?

Совершить данную операцию можно через любой банк при наличии паспорта с открытием и без открытия счета, а понадобится для этого следующая информация:

Если финансовая компания получателя имеет корреспондентский счет в российском представительстве банка-отправителя, то денежные средства будут переведены напрямую получателю. Иначе на этапе перевода может возникнуть посреднический банк, через который будет осуществлен транзит.

Что делать, если платеж не поступил?

Здесь ситуация идентична переводам через текущие счета. Если деньги не поступают на счет получателя, то на одном из этапов распределения денег на корреспондентских счетах, не было возможности идентифицировать получателя.

Таким образом, денежные средства будут возвращены обратно отправителю автоматически, а процедура может занять до 6 рабочих дней (3 рабочих дня на перевод и 3 рабочих дня на возврат денег).

Перевод денег с расчетного счета на электронный кошелек

Электронные деньги являются современным и удобным сервисом для взаиморасчетов посредствам интернета. Многие пользователи приобретают товары и осуществляют оплату услуг через электронные кошельки. Регламентируются такие транзакции 161-ФЗ, а конкретно статьей 7.

Не пришли деньги на телефон, что делать?

Зачастую возникает ситуация, когда на телефон не приходят деньги, положенные ранее на счет. Что делать в такой ситуации (а стоит отметить, она возникает достаточно часто, принимая к вниманию достаточное количество технических проблем с работой аппаратной части у оператора услуг)?

Самое первое, что стоит уяснить, нет необходимости отчаиваться, вполне возможно, если они не пришли сразу, значит, может пройти совсем немного времени и уже тогда они будут на счету. К примеру, может исправиться ситуация всего спустя несколько часов, в крайнем случае, спустя сутки. Что же делать в том случае, если этого не произошло, паника оказалась вполне обоснованной? Опять же, даже если средства не пришли в этом случае, стоит не отчаиваться, а просто выполнить ряд следующих рекомендаций, приведенных несколько ниже.

Алгоритм действий в случае, когда средства не пришли на мобильный телефон

Нужно выполнить определенный ряд действий в том случае, когда средства не поступили на счет:

Что нужно сделать для возврата средств

В том случае, если средства до сих пор не пришли и все максимально проверено (включая правильность набора), стоит опять же подождать. Примерное время ожидания будет составлять примерно трое суток, именно в таком временном интервале переводятся деньги на счет мобильного телефона. Не стоит отчаиваться, в таком случае (как показывает подавляющее число эпизодов с отсутствием начисления средств на телефон), средства благополучно поступают в течение трех суток, их можно запросто увидеть на номере своего телефона.

Когда же вы ошиблись при вводе номера, нужно все же попробовать предпринять конкретные меры воздействия на ситуацию. Изначально, важно позвонить оператору, обратиться в центр мобильной связи, расположенный в непосредственной близости от вас, указать на наличие проблемы, сложившейся с вами ситуации. Что примечательно, в мобильном сервисе от вас попросят предоставить соответствующее заявление, в котором указывается на сложившуюся ситуацию. Важно, не выбрасывать чек с указанием о проведенной оплате на номер мобильного телефона. Далеко не все операторы пойдут на то, чтобы при таком обращении вернуть средства, но если в условиях контракта такой пункт есть средства могут быть возвращены. Примерное время возврата денег будет варьироваться, начиная от пяти минут и заканчивая несколькими днями, что зависит от того, по какому регламенту работает компания в указанных случаях.

Если же принято решение просто позвонить в сервис, а не обращаться непосредственно в отделение, стоит быть готовым к тому, что там о вас потребуют предоставить максимально полный набор данных, начиная от того, на кого зарегистрирован мобильный номер, заканчивая тому, какой номер квитанции и когда проводилась оплата средств на счет. Даже придется предоставить данные относительно местоположения терминала (не стоит удивляться, операторы, таким образом, пытаются установить факт оплаты пользователем платежей).

Дополнительно может потребоваться отправить скан чека об оплате на электронный ящик, с указанием всех реквизитов. Как показывает практика, на это потребуется значительно больший промежуток времени, нежели чем при обращении пользователя в салон мобильной связи. Наличие на руках выданного чека о проведении подобной операции позволяет говорить о реальном переводе денег на счет, это и станет важным доказательством в вопросе рассмотрения ситуации с отсутствием положительного результата по транзакции. В банки обращаться по вопросу возврата средств по транзакции бессмысленно, она отменена уже не будет.

Сколько идут деньги на карту Сбербанка?

Лидирующие позиции в банковской сфере который год занимает Сбербанк. Все больше людей становятся его клиентами и держателями пластиковых карт. В связи с чем возрастает число операций по картам, в том числе и количество денежных отправлений. Скорость получения средств предельно важна. Поэтому многих интересует, сколько идет перевод на карту Сбербанка?

Сроки зачисления на карту Сбербанка.

Безналичные отправления денежных средств на карту Сбербанка могут занимать разное количество времени. Время перевода зависит от ряда факторов и может длится от нескольких секунд до нескольких дней. Рассмотрим подробнее, сколько идет перевод на карту Сбербанка в различных условиях.

1. Внутрибанковский перевод с карты на карту Сбербанка.

Если отправитель и получатель являются владельцами пластиковых карт Сбербанка, то такие переводы проходят мгновенно. Деньги достигают адресата сразу после подтверждения отправления через СМС. Стоит отметить, что подобная скорость отправления достижима, если клиент использует для передачи средств:

2. Перевод наличными через банкомат или кассу Сбербанка.

В связи с особенностями работы банковской платежной системы перевод с помощью наличных денежных средств происходит чуть дольше. Как правило, он проходит в течение двадцати минут. Однако, в отдельных случаях задержка может составлять до одного рабочего дня.

3. Перевод с карты другого банка на карту Сбербанка.

Если отправитель является держателем карты другого банка, а получатель – клиентом Сбербанка, то денежный перевод между картами может проходить в течение пяти банковских дней.

4. Перевод с карты другой страны на карту Сбербанка.

Международные переводы, пожалуй, являются одними из самых затяжных. Так, клиенты Сбербанка могут ожидать поступления денег через иностранные платежные системы в течение нескольких дней. Как правило, этот срок не превышает одной недели.

5. Отправка денег с электронных кошельков на карту Сбербанка.

Электронные кошельки получили широкое распространение в повседневном использовании. Они обладают почти широкими возможностями и могут позволять оплачивать покупки или делать денежные переводы. Наибольшей популярностью пользуются:

Перечисление с данных кошельков на карты Сбербанка может длиться до одной недели.

6. Переводы через другие банки.

Пользователи банковских карт могут воспользоваться услугами любого банка для перевода денежных средств. Они могут лично обратиться в отделения этих банков или воспользоваться их банкоматами. Однако, большинство банков взимает комиссию за оказание услуг по отправлению средств клиентам иных банков. К тому же, межбанковские переводы всегда осуществляются дольше. А переводы через пополнение наличными в банкоматах сторонних банков могут занимать дополнительное время. Например, при пересылке денег из ВТБ в Сбербанк транзакция займет минимум сутки. Зачастую подобные операции не превышают семи дней.

7. Отправка крупной денежной суммы.

По своему усмотрению сотрудники Сбербанка могут частично проверять проводимые по карте операции на основании ФЗ № 115. Чаще интересуются крупными суммами от 30 000 рублей. Переводы, попавшие под проверку, могут длиться до трех банковских дней.

8. Денежный перевод в другой регион.

Даже внутрибанковские отправки средств в другие регионы идут с небольшой задержкой. Обычно деньги доходят до получателя в течение суток.

Стоит отметить, что денежные переводы в обратном порядке с карты Сбербанка на счет или карту другого банка будет занимать столько же времени.

Почему переводы могут идти дольше обычного?

Если деньги не доставлены получателю сразу, это не повод для беспокойства. Как описано выше, ряд операций может занимать от одного до семи рабочих дней. Тем не менее, могут возникнуть ситуации, при которых и эти сроки будут превышены. Это происходит по следующим причинам:

1. Технические проблемы.

Информационные средства склонны иметь перебои в работе. Это может быть вызвано выходом оборудования из строя, ошибкой программного кода, работами по обслуживанию систем и иными факторами. Неисправности могут выявиться как на стороне платежной системы, так и в сервисах банка. В одних случаях создается очередь операций и при восстановлении работы системы осуществляется проведение платежей. В других может произойти отказ в проведении операции и деньги останутся на счету отправителя. Гораздо сложнее, когда средства просто «зависли». В таких обстоятельствах сложно спрогнозировать, сколько идет перевод на карту Сбербанка. Как правило, задержка снимается вместе с устранением неисправностей. А ожидание не превышает нескольких часов.

2. Ошибка в данных получателя.

Если при отправке денег, владелец карты допустил ошибку в реквизитах получателя, такой платеж не достигнет адресата. Банком деньги будут возвращены обратно, однако на это уйдет не менее трех рабочих дней. Гораздо сложнее вернуть средства, если указанные данные соответствовали реально существующему третьему лицу.

3. Выходные и праздничные дни.

Переводы перед выходными и праздничными днями лучше не осуществлять. Так, в период новогодних праздников срок получения адресатом денег может увеличиться минмум на неделю. Поэтому разумнее планировать отправления заранее и не откладывать это на последний день перед «каникулами».

4. Заблокирована карта.

Если карта получателя перевода заблокирована, то все операции по ней «заморожены». Он не сможет получить деньги на нее, пока не будет снята блокировка. Поскольку причины блокировки карт могут быть разные, то и время завершения транзакции может варьироваться в широком диапазоне до выяснения всех обстоятельств наложения ограничений.

5. Превышена допустимая сумма по переводам.

В Сбербанке существуют суточные и месячные лимиты на переводы денежных средств. Если значение превышено, то операция не состоится в момент отправки. Транзакция возобновится с нового отчетного периода (день или месяц).

Что делать, если долгое время не приходит перевод?

Длительность переводов в течение двух-трех дней являются вполне обычным явлением. Если же времени прошло значительно больше, а деньги так и не дошли, то стоит принять определенные меры.

Первым делом, лучше позвонить в контактный центр Сбербанка. Сделать это можно по номерам:

Операторы круглосуточной поддержки смогут ответить на большинство вопросов клиентов, в том числе о статусе проводимой операции по карте.

Если один из участников транзакции является клиентом другого банка или совершал отправку через электронные кошельки, то следует обратиться к представителям данных учреждений. Причина задержки или сбоя может оказаться не на стороне Сбербанка, а являться ответственностью сторонних организаций. Контактные данные для связи с ними, как правило, указаны на сайтах компаний.

Общий подход в выяснении причины задержки следующий:

1. Знать какой банк является отправителем, а какой получателем.

2. Уточнить на стороне отправителя, были ли списаны деньги и прошла ли операция. Если да, то все последующие вопросы следует адресовать банку получателю.

3. Если затруднения возникли на стороне банка-отправителя, то следует обратится в отделение банка. Написать заявление с указанием подробной информации о проводимом переводе:

Если проблема возникла на стороне банка получателя, то подобные действия стоит произвести в нем.

В свою очередь, поданное заявление рассматривается от одной недели до месяца. В ходе расследования выявляются факты и причины незавершенной операции. Итоги выяснения обстоятельств сообщаются заявителю по указанным контактным данным.

Сколько времени идет перевод с карты на карту другого банка?

Все чаще пользователи банковских карт делают денежные переводы другим людям. В одних случаях операции происходят сразу, а в других с большим замедлением. Задержка в доставке средств в несколько дней может заставить изрядно поволноваться, как отправителя, так и получателя. Однако, не всегда стоит бить тревогу. Многое зависит от условий перевода. Поэтому один день, а то и пять, для завершения транзакции является вполне нормальным. Так, сколько идут деньги с карты на карту?

Сколько идут деньги с карты на карту?

Конечно, многим хотелось бы, чтобы деньги приходили мгновенно. Однако, это не всегда возможно по ряду причин. Чтобы иметь представление о сроках перевода, нужно знать какие платежные системы участвуют в операции и между какими банками. Эти и некоторые другие факторы оказывают непосредственное влияние на скорость проводимой транзакции. Рассмотри наиболее распространенные случаи перевода денег с карты на карту:

1. Перевод внутри одного банка.

Если отправитель и получатель являются держателями дебетовых карт одного банка, то такие переводы проходят в течение 5-10 минут. Например, в Банке Тинькофф операция проходит сразу же. Исключения могут составлять отправления между разными типами карт: дебетовая и кредитная.

2. Перевод между разыми видами карт.

Если один пользователь является держателем дебетовой карты, а другой кредитной, то пересылка денежных средств между ними может задерживаться. Максимальный срок окончания такой операции не превышает трех рабочих дней. Но чаще всего перевод проходит в течении суток.

3. Операции между различными платежными системами.

Банковские карты могут иметь принадлежность к различным платежным системам. Из наиболее популярных в мире можно отметить:

Если держатели карт, между которыми происходит отправка денег, имеют карточки разных систем, то, определенно, деньги придут не сразу. Обычно такие операции занимают до трех банковских дней.

4. Перевод через оператора банка.

Иногда денежные переводы осуществляются через сотрудников банка в ближайшем отделении. Так, каждый клиент банка может предоставить реквизиты получателя и с помощью собственной карты отправить деньги в банковской кассе. Такие переводы проигрывают в скорости и могут проходит от одного до трех дней. Значительно лучше и удобнее делать переводы с помощью мобильного банкинга или интернет банкинга.

5. Перевод через банкомат другого банка.

В случаях, когда для перевода денежных средств используются оборудование и системы другого банка, операции проходят с задержкой не менее одного рабочего дня. Например, владелец карты Почта Банка планирует отправить деньги держателю карты Альфа Банка. Однако, поблизости не оказалось ни одного банкомата Почта Банка, и ему пришлось воспользоваться терминалом Сбербанка. Такой перевод займет более длительное время. Кроме того, банки отличные от принадлежности карты, могут взымать дополнительную комиссию за предоставление своих услуг.

6. Перевод большой суммы денег.

В соответствии с требованиями ФЗ № 115 от 07.08.2001 «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма» банки вправе проверять любые денежные переводы. Более пристальное внимание сотрудники уделяют крупным суммам. Если банковская транзакция более 20 000 рублей, то есть риск, что она попадет под рассмотрение. Как следствие, доставка денег получателю может затянуться до трех – пяти дней. Конечно, это не касается всех переводов поголовно, однако выборочные операции могут быть проверены.

Стоит отметить, что внезапная отправка крупной суммы с карты может вызвать подозрение в компрометации банковской карты. Что приведет к ее блокировке.

7. Перевод на карту другого региона.

Несмотря на то, что наименование банка может иметь единое название, например, «ВТБ», в разных регионах страны действуют обособленные подразделения или филиалы. Поэтому переводы с карты одного региона могут идти с промедлением на карту другого региона. Это возможно, даже, если держатели карт являются клиентами одного банка. Подобное запоздание, как правило, не длится более трех банковских дней.

Что может повлиять на скорость перевода?

Как видно, на то, сколько идут деньги с карты на карту влияют многие факторы. Помимо особенностей работы банковских сервисов на скорость переводов могут влиять и другие условия:

1. Выходные и праздничные дни.

Не стоит осуществлять переводы перед выходными и праздничными днями. Многие платежные системы не работают в данные дни. Как следствие, деньги могут «зависнуть» на несколько дней. А если делать перевод перед новогодними или майскими праздниками, то вероятность задержки получения близка к неделе и даже больше.

2. Международные отправления.

Отправляя деньги жителю другой страны стоит помнить, что работа банковских систем заграницей тоже имеет свои особенности. Поэтому задержки перевода вполне реальное явление.

3. Правильность введенных данных.

Иногда при совершении перевода, пользователи банковских карт ошибаются в реквизитах получателя и отправляют деньги на несуществующие карты. Деньги по таким операциям банки, как правило, возвращают отправителю. Тем не менее на это может потребоваться до пяти рабочих дней.

4. Технические перебои.

Длительность переводов иногда зависит от технических сбоев банковских сервисов или платежных систем. Длительность задержки будет зависит от скорости устранения неисправностей. Зачастую это происходит в течение одного дня.

5. Блокировка карты.

Если у банка есть подозрения на неправомерность транзакции и компрометацию банковской карты, то он вправе заблокировать карту. Обычно об этом оповещают владельца. Однако, бывают случаи, когда с держателем карты не удается связаться и поставить его в известность. Он будет ожидать завершения перевода, в то время, как все операции по карте будут приостановлены. Такой перевод может быть завершен только после снятия блокировки с карты.

Что делать, если деньги не доходят?

Как уже говорилось раньше, не стоит паниковать из-за того, что деньги не пришли мгновенно. Порой транзакции проходят в течение нескольких дней. Тем не менее, если перевод не получен в течение трех рабочих дней, стоит предпринять определенные меры:

1. Необходимо связаться с представителями банка. Это можно сделать по телефону, который указан на банковской карте или на официальном сайте. Затем узнать состояние совершенной транзакции. Как правило, все платежи фиксируются в банковской системе и есть точное понимание на какой стадии находится перевод. Если возникли какие-то затруднения, о них обязательно сообщат владельцу карты.

2. Если по телефону не получится решить вопрос, тогда следует лично посетить отделение банка. Там можно написать заявление с претензией к банку о некачественном обслуживании и исчезновении определенной суммы со счета при переводе.

3. При возникновении осложнений в ходе разбирательства с банком и невозможности отстоять свою точку зрения, стоит обратиться за консультацией к квалифицированному юристу и следовать его советам.

4. Последней инстанции в защите собственных интересов и возврате денежных средств является суд. Владелец карты может подать исковое заявление с приложенными доказательствами совершаемого перевода и попыток решить дело в досудебном порядке.