Кредитный брокер что это

Как работают кредитные брокеры?

Из данной статьи вы узнаете:

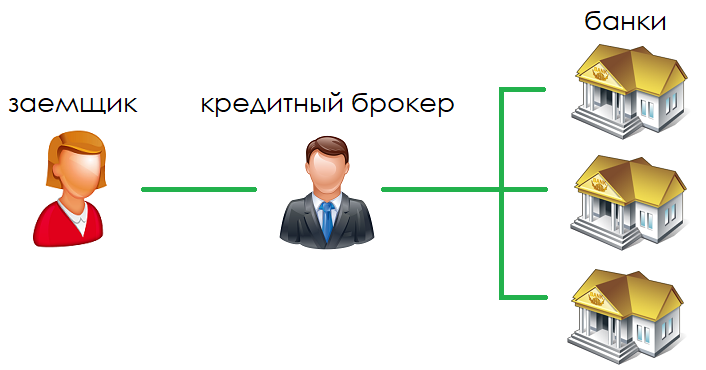

Кредитный брокер — промежуточное звено между банками и заемщиками. Обеспечивает взаимодействие сторон при осуществлении операций кредитования. Работает как с физическими, так и с юридическими лицами.

Когда нужен кредитный брокер?

В первую очередь, когда у потребителя желающего взять кредит, возникают какие-либо проблемы на пути к цели: по каким-то причинам отказывают банки или заемщик просто не может выбрать оптимальное предложение среди представленного многообразия.

Кредитный брокер возьмет решение любых проблем на себя:

Как работают кредитные брокеры?

Кредитные брокеры заключают агентские договоры сразу с несколькими банками: имея в распоряжении множество кредитных программ они готовы предложить своим клиентам возможность выбирать лучшее.

Они имеют полную информацию о том, какие факторы учитываются банками при процедуре оценки заемщиков, и помогая в сборе и оформлении документов, могут существенно увеличить шансы на одобрение. Кроме того, кредитный брокер может указать на «подводные камни» в договоре и в итоге сэкономит вам немало денег.

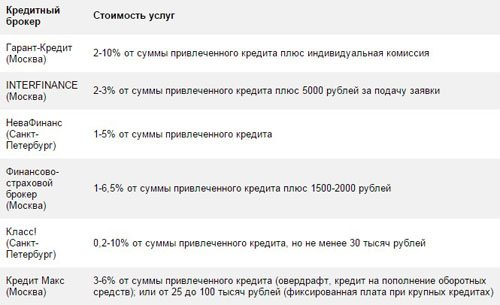

Что касается оплаты услуг специалистов, то это может быть либо процент от одобренного займа, либо фиксированная оплата. Последний вариант в России более распространен.

Кредитный брокер кредит с открытыми просрочками

Кредитный брокер — «последняя надежда», к которой обращается заемщик, уставший слышать от банков многократное «Нет!».

Одна из проблем, которую очень сложно решить самостоятельно, но которую вполне может решить кредитный брокер — открытые просрочки по кредиту. Вы, конечно, можете обратиться в банк, выдавший кредит, с просьбой реструктуризировать долг, однако при наличии открытых просрочек банки очень неохотно идут на компромиссы. Кредитный брокер поможет найти элегантное решение проблемы. Например, предложив рефинансирование долга и подобрав для вас кредит в другом банке (для погашения текущего) на максимально выгодных для вас условиях… Сэкономив при этом немало времени, а время в такой ситуации — деньги.

Помощь в получении кредита

Кредитный брокер — специалист, который помогает сэкономить время, нервы, а иногда и деньги клиентов, подбирая для них выгодные кредиты, помогая с оформлением документов, решая множество сопутствующих проблем. В частности, кредитные брокеры:

Порой это единственная возможность получить одобрение на займ, в частности, при наличии открытых просрочек по действующему кредиту. Но помните о том, что получения займа достойный доверия брокер никогда не будет добиваться незаконными методами (например, подделкой документов или подтасовкой фактов) — «черных» брокеров на современном рынке работает немало, но это прямой путь к уголовной ответственности.

Процент кредитного брокера

Понятно, что услуги кредитного брокера не могут быть бесплатными. Другое дело, что в западной практике обязанности по оплате работы брокера берут на себя банки, которым специалист «поставляет» клиентов, а в России расплачивается заемщик.

Речь может идти о разных схемах оплаты:

Черные кредитные брокеры

Кто такие «черные» кредитные брокеры? Это специалисты, которые при осуществлении своей деятельности далеко не всегда используют только законные методы.

Для повышения шансов на одобрение заявки по кредиту они готовы подделывать документы, подтасовывать информацию, привлекать посторонних лиц в качестве поручителей и так далее. Однако вместе с ростом шансов на одобрение займов стремительно возрастает риск привлечения к уголовной ответственности, поэтому пользоваться услугами таких брокеров, а тем более соглашаться на их сомнительные предложения, опасно.

Получить кредит: эффективное взаимодействие с брокером

Для того чтобы получить банковский кредит на необходимую сумму потенциальному заёмщику необходимо будет найти банк, разобраться в условиях договора кредитования и собрать необходимый пакет документов. При эффективном сотрудничестве с брокером это тяжкое бремя ляжет на плечи профессионала, а это значит:

Схема работы финансового посредника

Как правило, схема работы финансового посредника при получении займа состоит из нескольких этапов:

Основные услуги кредитного брокера

Чаще всего за помощью к профессиональному посреднику обращаются в случаях:

Основные услуги кредитного брокера – это посредничество при займе средств на потребительские цели, для ведения бизнеса, покупку недвижимости, авто, получения кредитной карточки или крупной суммы наличными.

Преимущества от сотрудничества

Согласно информации рейтингового агентства Moody’s, на конец 2015 года уровень просроченной задолженности в России достиг 11% от общего портфеля. Многие люди, оказавшись в такой ситуации, теряются и паникуют. Преимущества же от обращения за профессиональной поддержкой очевидны – это возможность грамотной и необременительной реструктуризации долга, рефинансирования (перекредитования), ведения конструктивного диалога с банком (с профессиональным представлением интересов должника). В результате такого сотрудничества заёмщик сможет с наименьшим финансовым и моральным ущербом поправить свои дела и вновь обрести душевное равновесие.

Кредит под залог недвижимости

«Кредит под залог недвижимости» – одна из самых востребованных услуг российских финансовых посредников. Это объясняется высоким уровнем рисков, связанных с таким видом кредитования, ведь клиенту необходимо самостоятельно:

Кредитный брокер обладает необходимой базой, глубокими познаниями в сфере кредитования и способностью анализировать, а также вести переговоры и отстаивать интересы клиента.

«Мы про кредитование знаем всё и даже больше»

— Чем отличаются услуги кредитных брокеров от общения с банками напрямую?

— Кредитный брокер — это посредник между банками и заемщиками. У честного кредитного брокера заключены официальные агентские договоры с банками, которые позволяют кредитному брокеру подавать заявки в банки на кредит дистанционно и одновременно в несколько банков сразу.

Но на рынке огромное количество недобросовестных кредитных брокеров, которые занимаются откровенным мошенничеством. Чтобы отличить честного кредитного брокера от мошенника, достаточно уточнить, берет ли компания предоплату за свои услуги. Честный брокер никогда не требует оплату вперед, так как не может гарантировать положительный исход событий. Поэтому мы всегда прописываем свою комиссию за работу как процент от суммы одобренного кредита. Как правило, это от 5 до 20% от суммы кредита.

— Как выглядит процедура получения и оформления кредита с вашей помощью?

— Допустим, мы одобрили клиенту кредит в 1 млн руб. В договоре мы указали 10% нашей комиссии. Это означает, что после того как клиент заберет кредит в банке, он будет обязан оплатить нам 100 тыс. руб. за наши услуги. Никаких предоплат мы не берем. Оплата только по факту одобренного кредита. Если нам не удалось одобрить кредит, то вся наша работа будет для клиента абсолютно бесплатной. В связи с этим мы прежде, чем заключить договор с клиентом, очень тщательно изучаем и проверяем клиента на возможность помочь ему получить кредит. Если шансов мало, то мы откажем клиенту и не будем тратить свое время. Но если мы подписали договор, то вероятность получить кредит на выгодных условиях составляет от 90%.

— Зачем обращаться к брокеру, если можно просто прийти в банк?

— Если вы хотите получить кредит в банке напрямую, то готовьтесь к следующим проблемам. Во-первых, вам нужно самостоятельно изучать все программы кредитования различных банков, а это занимает очень много времени и не всегда понятно, что выгодно, а что нет. Во-вторых, ни в одном банке никто не будет вас консультировать и рассказывать про кредитование, учитывая все подводные камни. Банковские сотрудники заинтересованы в том, чтобы вы взяли кредит по высокой ставке, со страховкой в 25% от суммы кредита и на маленький срок. Наконец, если вам откажут в кредите, то вы получите только СМС-сообщение с уведомлением об отказе. И на этом все. Причину отказа вы никогда не узнаете.

— Назовите плюсы для будущего заемщика при получении кредита через вашу компанию.

— Мы оказываем поэтапную помощь в получении кредита. Сначала у нас в офисе мы предоставляем бесплатную консультацию по кредитованию, бесплатный полный анализ кредитной истории из трех основных бюро (ОКБ, НБКИ, «Эквифакс»). У каждого клиента есть запрос на определенную сумму кредита, годовую ставку и на допустимый ежемесячный платеж, который клиент сможет оплачивать банку. После проверки клиента мы делаем вывод, сможем ли помочь ему получить нужный кредит на запрашиваемых условиях. Если нет,то предложим все возможные варианты получения кредита. И клиент может выбрать, что для него приемлемо, а что нет. Кроме того, мы расскажем клиенту, какие документы нужно собрать, как правильно их заполнить и представить в банк. Далее мы дистанционно подадим заявку клиента во все наши банки-партнеры и выберем самый выгодный для него вариант. Важно: мы отменим обязательное страхование по кредиту, что компенсирует все затраты на наши услуги. А если вдруг получим отказы во всех банках, то будем знать причину отказов и подскажем клиенту, как устранить проблему.

Преимущества работы с «Хатон.ру»

— С чем вы связываете востребованность кредитного брокера сегодня?

— C тем, что доходы населения падают, людей увольняют с работы из-за пандемии коронавируса, и в целом закредитованность населения за последние пять-семь лет очень выросла. А расходы и привычки тратить деньги на покупку чего-либо остались. Нужны деньги, а взять их негде. Для решения этих проблем существуем мы — «Хатон.ру».

— Вы говорите, что можете предоставить более выгодные условия кредитования, чем банки, при этом вы берете довольно высокую комиссию за свои услуги. Всегда ли клиент выигрывает?

— Все зависит от сложности ситуации. Как правило, клиент выигрывает, получая кредит с нашей помощью. Но бывают ситуации, когда банки не готовы дать клиенту кредит ни на каких условиях. Например, если вы взяли ранее кредит и перестали его платить. После этого кредитование в банке для вас закрыто. Ни один банк не пойдет на риск. В таких ситуациях мы предложим клиенту кредитование под залог недвижимости через частного инвестора. Инвестору не важна кредитная история клиента. У нас более 50 различных частных инвесторов, которые в связи с высокой конкуренцией дают деньги заемщику на выгодных условиях.

По сути, мы предоставляем клиенту свои знания, опыт и индивидуальные условия кредитования через свои банки-партнеры и частных инвесторов. Сумма нашей комиссии зависит от сложности ситуации, так как наши услуги требует финансовых издержек на пути решения тех или иных проблем клиента. В итоге клиент всегда будет в плюсе.

— Вы обещаете, что можете помочь получить кредит даже тем, кто имеет плохую кредитную историю. Как вам удается убедить банки выдать кредит в таком случае? И кто в этой ситуации берет на себя риски?

— Если у клиента отвратительная кредитная история, то мы не сможем убедить банк выдать ему потребительский кредит. Ведь риски по кредиту всегда берет на себя только займодатель. Поэтому в таких ситуациях мы предлагаем кредитование под залог квартиры. Когда клиент предоставляет залог, банк ничем не рискует и готов закрыть глаза на проблемы по кредитной истории.

— В каких городах вы работаете?

— На данный момент мы работаем только в Москве. Филиалов нет. Но я рассчитываю, что в скором времени мы завоюем весь рынок в России, а наш сайт превратится в агрегатор, который будут знать все заемщики в стране. Мы сейчас активно развиваемся и выходим на рынки других крупных городов, таких как Санкт-Петербург, Казань, Новосибирск, Краснодар. И скоро превратимся из небольшого магазинчика у дома в огромный гипермаркет. И надеюсь, сметем всех конкурентов.

— С чем связан ваш ребрендинг?

— Мы не стоим на месте и постоянно что-то меняем, пробуем новое, улучшаем. Сейчас мы полностью меняем дизайн и функционал сайта Haton.ru. Сайт станет современным, удобным и более насыщенным информацией. В связи с этим было принято решение изменить логотип компании на что-то более простое и запоминающееся. Было Haton credit, стало «Хатон.ру». Звучит проще и ближе.

— Как пандемия повлияла на услуги кредитования?

— Из-за пандемии банки стали реже одобрять потребительские кредиты, которые ничем не обеспечены. Также банки перестали кредитовать сильно загруженных клиентов. Если ежемесячная нагрузка составляет свыше 80 тыс. руб., то получить потребительский кредит самостоятельно практически невозможно. Банки уже не хотят брать на себя такие риски. Очень много сокращений и увольнений из-за пандемии. Если у вас нет официального трудоустройства, то также ни один банк не даст вам кредит. Если у вас много небольших кредитов, то получить новый тоже крайне проблематично. Если из-за пандемии вы не смогли сделать вовремя ежемесячный платеж, то получить новый кредит или сделать рефинансирование практически невозможно. Во всех этих ситуациях вам просто необходим честный высококвалифицированный кредитный брокер. Например, «Хатон.ру». У нас в компании работает более 50 кредитных экспертов с опытом работы в различных топовых банках Москвы. Мы про кредитование знаем всё и даже больше. За два с небольшим года работы мы смогли превратиться в компанию, которая обогнала всех конкурентов по клиентскому потоку, по качеству сервиса, по объему возможностей в реализации запросов клиентов.

— Вы учитываете западный опыт?

— Мы стремимся к тому, чтобы в России стало примерно как в США. Там все пользуются услугами кредитного брокера. Банки вообще не тратят деньги на рекламу. Банки отправляют все свои кредитные программы брокерам, а те уже, в свою очередь, предлагают лучшие условия своим клиентам. Таким образом банки не могут предлагать дорогие кредиты с высокими ставками и страховками: брокер просто не будет отправлять заявки в такой банк. Комиссия брокера в США не превышает 3% от суммы кредита.

В России этот бизнес находится на начальной стадии развития, и большинство потребителей ничего о нас не знают. У нас банки продают кредиты только благодаря масштабной рекламе, которая стоит огромных денег. Поэтому и ставки, и страховки очень высокие. Например, при кредите в 3 млн. руб., страховка может составлять от 500 тыс. до 700 тыс. руб. В США такого нет. Там даже неважно какой у вас доход и где вы работаете. Они отталкиваются только от вашей кредитной истории: если она хорошая, то двери всех банков перед вами открыты. Если кредитная история испорчена, то не важно, где вы работаете и сколько зарабатываете, вам откажут в кредитовании. Кроме того, в США с плохой кредитной историей не берут на хорошую работу.

Посредник, который поможет сэкономить. Кто такой кредитный брокер и кому стоит к нему обратиться?

Оформить кредит в банке — далеко не самая сложная процедура, но из-за некоторых особенностей отдельным клиентам это не по силам. Кому-то отказывают из-за плохой кредитной истории, для других банк взвинчивает процентную ставку. Решить проблему так, чтобы довольными остались обе стороны, может посредник. И одним из таких посредников является кредитный брокер. Чем занимается брокер и кому стоит обратиться к такому посреднику — читайте в нашей статье.

В чем состоит работа кредитного брокера?

Все клиенты банков делятся на две группы – одних постоянно донимают предложениями оформить кредит на лучших условиях, а другие – хотят это сделать, но по каким-то причинам не могут. И если кредит, действительно, очень нужен – приходится искать помощи у посредников. Таким посредником может быть кредитный брокер.

В отличие от менеджера банка, кредитный брокер – независимый посредник, который работает в интересах своего клиента. Поэтому схема взаимоотношений брокера и обратившегося к нему клиента выглядит примерно так:

Если ни одно предложение банков не подошло клиенту, или банки решили отказать ему, брокеру ничего платить не нужно.

Какие услуги могут оказывать кредитные брокеры

Брокер, как финансовый посредник, может оказывать клиентам разные услуги:

Часто брокеры имеют индивидуальные договоренности с банками, иными структурами финансового рынка. При наличии деловых отношений с ними брокеры могут предложить клиентам выгодные условия по кредитам. Непосредственно клиентам чаще всего интересна пониженная процентная ставка по займу, уменьшающая размер переплаты по нему.

В чем выгода банка и брокера?

Банки и брокеры могут заключать соглашения о сотрудничестве – это достаточно частое явление на практике. Брокерам выгодно сотрудничать с несколькими банками, предлагающими различные кредитные продукты – это расширит выбор для потенциальных клиентов. Это сотрудничество выгодно всем сторонам: банку, брокеру, клиенту.

Брокер ищет клиента, передает его банку, который продает свой продукт, и получает на этом неплохой доход с него. За счет скидок от банков (это также распространено на практике), брокер способен предложить обратившемуся клиенту лучшие условия по выдаваемой сумме. К хорошему брокеру придет все больше клиентов, за счет этого брокер улучшает свою репутацию и, как следствие, получает все больше прибыли. Выходит, что выгода очевидна для всех.

Как оплачивается работа специалистов?

Брокеры зарабатывают двумя основными способами:

Во втором варианте брокер получает вознаграждение только при наличии положительного решения со стороны кредитной организации. И этот способ оплаты услуг для заемщика наиболее предпочтительный – он не платит за кредит, в получении которого банк сможет отказать.

Зачем вообще обращаться к кредитному брокеру?

Любая услуга имеет достоинства и значительно облегчает жизнь клиента. Преимущества обращения к посредникам:

Конечно, большинство клиентов получают кредиты и без участия брокеров – поэтому вопрос о том, по какой причине необходимо обращаться за получением посреднической услуги, актуален для всех. Если кратко, то к брокеру можно обращаться тем, кто хочет получить ипотечный или другой кредит, но испортил кредитную историю. То есть тем, кто имеет высокие шансы отказа банка.

Кроме того, брокер поможет тем, кто хочет сэкономить свое время на выборе банка и сборе документов, не понимает всех нюансов и тонкостей кредитного договора. Процент таких людей в России высок (хоть постепенно и снижается), но все равно при анализе условий кредита нужно не только обладать правовой грамотностью, но и быть специалистом по финансам.

Кредитные брокеры – кто есть в 2021 году?

В интернете можно найти информацию о разных кредитных брокерах – кто-то предлагает подобрать подходящую программу на сайте, а другие просят просто оставить свои контактные данные, а всю информацию предоставят потом в телефонном режиме:

Важно понимать, что, оставляя свой номер телефона, клиент соглашается на то, что его смогут использовать и в рекламных целях (то есть, брокеры и банки потом будут по нему названивать чаще, чем того хотел бы человек).

По такой схеме работают практически все брокеры, даже те, у которых на сайтах есть разделы с разными видами кредитов – в любом случае от клиента ждут номер телефона, а все остальное объяснят по телефону:

Пользоваться услугами таких посредников или нет – решать каждому. Но иногда бывают ситуации, когда иного выхода просто нет.

Кто такой кредитный брокер?

Широкий спектр предложений кредитного характера, исходящих от банков в адрес их клиентов, может стать поводом для возникновения у последнего, необходимости в получении помощи при осуществлении выбора. Данная помощь может быть предоставлена со стороны кредитных брокеров.

Данная сфера не находится под государственным регулированием, в связи с чем, у мошенников возникает возможность ведения их преступной деятельности в рассматриваемом направлении. Мнимые специалисты не смогут помочь в прохождении процедуры оформления кредита, а будут стремиться получить высокую плату за те услуги, которые фактически ими не предоставлены.

Отличить злодеев от настоящих кредитных брокеров можно лишь при условии определения уловок, применяемых мошенниками.

Кого можно считать кредитным брокером

Под кредитным брокером понимаются специалисты, выступающие посредниками между клиентами и кредитными организациями. Их работа связана со сбором кредитных предложений, их анализом и предоставлению клиентам информации о наиболее приемлемых программах кредитования. Со стороны брокеров предоставляются услуги сбора требуемой банком документации, подачи заявок и изучения причин полученных отказов.

Кредитный брокер может вести самостоятельную деятельность, представлять специализированную компанию или консалтинговую фирму. Предоставляется помощь специалистов как физическим, так и юридическим лицам. Отдельные специалисты работают с залоговым кредитованием и ипотекой.

Те услуги, которые предоставляются брокерами, являются выгодными как для банков, так и для заемщиков. Сотрудничающие с брокером банки могут получить надежного клиента и прорекламировать себя. Для клиентов такое сотрудничество выражено в получении консультаций, поддержке и выборе наиболее привлекательного условия кредитования. На сегодняшний день сотрудничество с кредитными брокерами не развито.

Какими знаниями должен обладать специалист

В первую очередь, кредитный брокер должен ориентироваться в предлагаемом наборе услуг кредитования. Специалист должен знать банковские новости, проводить анализ рейтинга кредитных учреждений, следить за прогнозом их деятельности.

Хорошие брокеры должны сотрудничать с БКИ, страховщиками, агентами по недвижимости и прочими компаниями, в зависимости от того, на кого ориентированы их услуги. Благодаря сведениям БКИ брокер может отсеивать неблагонадежную клиентуру и принимать меры по восстановлению отрицательных кредитных историй.

Методы работы кредитных брокеров

Начало сотрудничества с кредитным брокером связано с передачей в его адрес заемщиком ряда необходимых сведений, на основании которых может быть проверена кредитная история.

На втором этапе, клиенту предлагается кредитная программа, наиболее подходящая ему. Далее происходит формирование пакета требуемых кредитором документов, осуществляется подготовка кредитной заявки, которая направляется в один или несколько банковских учреждений.

При отказе в кредитовании брокер проводит аналитическую работу и ищет варианты исправления сложившейся ситуации. В случае одобрения, изучает представленный для подписания договор, график платежей и рассчитывает те расходы, которые будут связаны с кредитованием.

Нельзя забывать о том, что предоставляемые брокером услуги носят платный характер. В некоторых случаях эта сумма фиксируется заранее, в других же исчисляется в процентном соотношении от суммы полученного займа.

Отличия легальных кредитных брокеров

Отсутствие норм, регулирующих сферу предоставления информационных услуг кредитными брокерами, служит поводом для возникновения мошеннических схем.

Нелегальные брокеры готовы к сотрудничеству даже с теми клиентами, чья кредитная история не может позволить оформить даже малейший займ.

Признаки легального брокера заключаются в:

Уловки, совершаемые брокерами-мошенниками

Просьба об авансе

Работа с кредитным брокером должны осуществляться по принципам оплаты услуг после их оказания. Те брокеры, которые намерены лишь обмануть клиента, делают хитрые формулировки в своих договорах, обязывая вторую сторону произвести оплату за предоставление информационного разъяснения или консультацию. Такой брокер получит свои деньги даже тогда, когда банк откажет клиенту в деньгах.;

От кредитного брокера исходит просьба о предоставлении ему копии трудовой или формы 2-НДФЛ

Мошенник может воспользоваться полученными копиями в преступных целях. В результате этого, имя клиента может быть отмечено в межбанковском стоп-листе, что навсегда испортит его кредитную историю.

Проведение кредитным брокером вебинаров, доступных к общему просмотру

Клиенты должны самостоятельно заботиться о том, чтобы обезопасить себя от замысла мошенников. Видя, как с экрана телевизора, брокер делится своими наработки, у любого из нас должен возникнуть вопрос, для чего он делает это, утрачивая свое конкурентное преимущество. Проведение таких мероприятий может быть связано лишь с потребностью привлечения новой клиентуры, а также продажей курсов построения «прибыльного» дела.

Те специалисты, которые оказывают клиентам реальную помощь, довольно редко требуют дополнительной рекламы или публичности.

Наличие у кредитного брокера связей в банковской СБ

Несмотря даже на реальные связи брокера с сотрудниками службы безопасности, функционирующей в банке, рассчитывать на положительное решение о кредитовании нельзя, потому что СБ не уполномочено на принятие решений по заявкам заемщиков и не имеет возможности влияния на сведения, зафиксированные в кредитной истории.

В случае если бы вопрос о кредитовании решался через «своих людей», клиент мог бы рассчитывать на получение не более 20 % от суммы требуемого займа, что делает сотрудничество со «своими» людьми не выгодным.

Брокер имеет огромное количество положительных интернет отзывов

Приобрести требуемое количество отзывов брокер может у фрилансеров, которые готовы за определенные деньги разместить расширенный хвалебный отзыв любого лица, товара или услуги.

Самостоятельное оформление кредита имеет ряд рисков, которые удваиваются в том случае, если эти полномочия передаются кредитному брокеру. Причиной таких рисков служит отсутствие законодательного регулирования деятельности указанных специалистов.

Использовать услуги брокера стоит лишь тогда, когда у клиента нет уверенности в собственных силах и знаниях, достаточных для оформления выгодного займа.

Разве можно поверить, что это отзывы реальные?

Предложение об улучшении кредитной истории

Необходимо понимать, что данные КИ не могут быть удалены или исправлены. Клиент может лишь их улучшить за счет соблюдения платежной дисциплины по новым финансовым обязательствам.

Работа кредитного брокера с теми банками, которые готовы выдать новый займ даже должнику по существующему кредиту

Любое финансовое учреждение, осуществляющее выдачу займов, заинтересовано в возврате истраченных средств. Каждое из таких учреждений осуществляет тщательную проверку КИ потенциальных клиентов.