Кредитные карты сбербанка на 50 дней в чем подвох

Кредитная «СберКарта» — претендент на уникальность. Разбор Банки.ру

17 Время прочтения: 6 минут

Ставки ниже рынка, длинный льготный период и бесплатное обслуживание. Изучаем плюсы и минусы новой кредитки «Сбера».

Кредитная «СберКарта» уникальна — это не наш вывод, а утверждение самого СберБанка. Доверять амбициозным заявлениям банкиров, конечно, можно, но лучше все-таки проверять. Вот мы и решили выяснить, насколько уникален новый продукт «Сбера».

Госбанк внутри себя устроил настоящую карточную революцию. Сначала он переформатировал ассортимент дебетовых карт, а затем в конце лета запустил и новую кредитку. Прошедшие пара месяцев показали, что в «Сбере» не промахнулись с новинкой, она явна пользуется спросом. Что, впрочем, неудивительно — параметры у «СберКарты» по сравнению с остальным кредитным пластиком банка точно уникальны.

Кредитная «СберКарта»: тарифы

Кредитный лимит — до 1 млн рублей.

Выпуск и обслуживание — бесплатно.

Беспроцентный период — до 120 дней.

Ставка — от 9,8% до 17,9%.

Кэшбэк — до 30% у партнеров.

Первое, что бросается в глаза, — огромный кредитный лимит. Планка поднята до миллиона рублей — и это по-обычному, а не по премиальному пластику. Для сравнения: по «Золотой карте» того же «Сбера» можно рассчитывать максимум на 299 тыс. рублей.

Сама по себе сумма с шестью нулями выглядит впечатляюще. Конечно, это маркетинг чистой воды, реальный лимит вы получите, исходя из оценки конкретно вашей платежеспособности. И она тоже должна быть впечатляющая, чтобы вам одобрили миллион. Но тот факт, что хотя бы теоретически такой лимит можно получить по обычной карте, однозначно относит пластик «Сбера» к числу уникальных кредиток-миллионеров.

Нетипичный «грейс»

У «СберКарты» большой не только кредитный, но и льготный лимит. Беспроцентный период составляет 120 дней. Срок не уникально длинный, зато рассчитывается по довольно редкой для кредиток схеме. В большинстве банков грейс-период начинает «тикать» после первой же покупки, и под него подпадают все последующие оплаты. Из-за такой системы реальный «грейс» для каждой новой покупки становится все меньше и меньше. По сути, льготный период в 120 дней действует только для первой покупки, а для покупки, сделанной через месяц, он будет уже 90 дней. Соответственно, «грейс» для покупки, сделанной через два месяца, составит 60 дней, а для покупки, сделанной на 119-й день, и вовсе будет действовать только сутки.

По «СберКарте» все работает по-другому. Для трат в каждом месяце отсчитывается свой льготный период. Допустим, вы весь ноябрь расплачиваетесь кредиткой, и вам дается еще три месяца после ноября на погашение долга, то есть суммарно и выходит 120 дней. В декабре вы делаете новые покупки, и для них стартует своей грейс-период, в январе — свой и т. д.

Такая схема отсчета для заемщика намного выгоднее, ведь при ней всегда получается наиболее длинный беспроцентный срок. Вариант с «грейсом» в один день здесь просто технически невозможен.

Уникальности беспроцентной программе «СберКарты» добавляет то, что новый льготный период по ней будет действовать, даже если не закрыт долг по предыдущему. Допустим, в ноябре вы всего напокупали, но до конца февраля, когда заканчивается 120-дневный «грейс», вернуть все деньги не успели. Несмотря на это, на покупки в декабре, январе и феврале все равно будет действовать льготный период, так как для каждого месяца идет свой отсчет беспроцентных дней. В большинстве банков до тех пор, пока долг не будет погашен, никакого нового «грейса» вам не дадут. Навскидку даже не назовешь, в каком еще банке действуют столь же либеральные правила, как в «Сбере».

Если бы еще и снятие наличных со «СберКарты» подпадало под льготный период, то у пластика «Сбера» был бы просто идеальный «грейс». Но, к сожалению, в банке не включили эту востребованную заемщиками опцию.

Золотая кредитная карта Сбербанка, льготный период 50 дней

Если кто еще не в курсе, с 25.08.2021 стали доступны новые кредитные Сберкарты на 120 дней, это интересно.

Золотая кредитная карта Сбербанка 50 дней — бесплатная

У многих клиентов Сбербанка в Мобильном приложении или в Интернет-банке «Сбербанк-онлайн» рано или поздно появляется предодобренное предложение по кредитной карте Сбербанка уровня Classic или Gold с беспроцентным периодом до 50 дней. Я получил такую карту и составил свой отзыв и впечатления о ней. Здесь идет речь о карте Visa, в случае MasterCard Gold — никаких отличий, всё то же самое, условия по карте ничем не отличаются.

Такое предодобренное предложение появляется даже у пенсионеров, которые получают пенсию на социальную карту Сбербанка России, причем с приличным лимитом в 60-80 тыс. рублей. Размер кредитного лимита можно уменьшить, если вы не хотите себе создавать лишнюю кредитную нагрузку, например, собираетесь вскоре брать ипотеку или автокредит. Льготный период по карте классический — до 50 дней свободы от процентов.

Я согласился с предодобренным предложением, условия меня устроили, выбрал удобное и ближайшее ко мне отделение Сбербанка, заказал карту, и недели через 2 пришло сообщение что карта готова и ее можно забрать. При получении карты спрашивали про работу (точное название, адрес) и доход. Карту выдали, никаких дополнительных платных услуг не навязывали, только мягко предложили страховку, я вежливо и твердо отказался :). Пин-код к карте прилагался в конверте, не как к карте Сбербанка Моментум или зарплатной Мир, где его надо было придумать самому и ввести через терминал.

Процентная ставка 17.9% — 23.9% — 25.9% или 0%?

На ноябрь 2020 года в Сбере было (сейчас уже нет) хорошее предложение с относительно низкими процентами — 17.9% годовых, если вы собираетесь их платить и не пользоваться беспроцентным периодом (режимом).

В остальном ставки по кредиту стабильные:

Но я, считаю, что это не дело — платить проценты банку за пользование кредитной картой и выбираю 0% годовых.

Как пользоваться льготным периодом кредитки Сбербанка 50 дней и не платить проценты

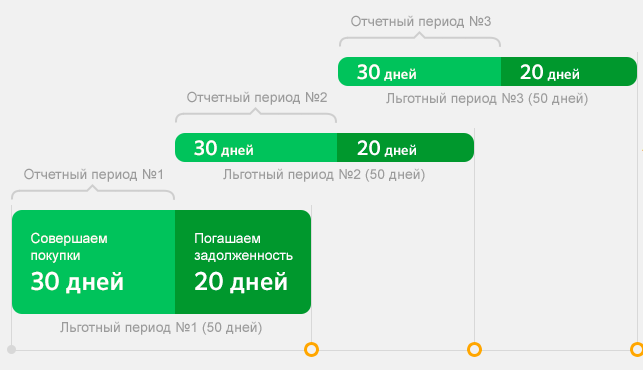

На сайте Сбербанка можно изучить незамысловатую схему использования льготного периода, который может составлять до 50 дней — это 30 дней расчетного периода + 20 дней платежного периода. Как и у всех кредитных карт с классическим льготным периодом, есть жестко заданные сроки расчетного периода (РП). У меня от с 15 по 14 число каждого месяца, дата указана в договоре. РП — это период, в котором учитываются сделанные покупки. Если покупку не успели обработать до конца текущего РП (провести операцию по счету карты), то она попадет в следующий расчетный период.

Если сделать покупку в первый день расчетного периода, то до даты платежа будет 50 дней с даты покупки. Но лучше никогда ничего не считать от даты покупки, к ней не привязывается никаких платежей, покупки могут совершаться каждый день и по несколько раз в день — кредитная карта рассчитана больше именно на повседневное использование. На сайте банка сейчас висит такая схема:

Дата платежа — день, до наступления которого нужно вернуть всю сумму долга банку, тогда пользование кредитом будет беспроцентным. Если вы не можете вернуть сумму целиком, нужно внести сумму не менее обязательного платежа (указан в отчете по карте), тогда вам будут начислены проценты за пользование кредитом, начиная с даты покупки. Если вы пропустили дату платежа, то вам будут начислены проценты и неустойка, что в дальнейшем может повлиять на вашу кредитную историю.

Отчетный период — это 30 дней, в течение которых вы делаете покупки по кредитной карте, он же РП (расчетный период). По окончании периода формируется отчет по вашим платежам – когда и сколько вы потратили. Дату составления ежемесячного отчета вы можете найти в отчете по вашей карте.

Льготный беспроцентный период — это 50 дней, которые складываются из 30 дней отчетного периода и 20 дней платежного периода. Если отчетный период начинается 1 февраля (короткий месяц), то льготный период для февральских покупок будет короче: 28 или 29 дней отчетного периода + 20 дней платежного.

Сразу по окончании 30 дней отчетного периода (у меня первый ОП закончился 15 февраля), Сбербанк запоминает состояние счета и генерирует ежемесячную выписку по кредитной карте — это дата отчета по карте. Эту выписку он присылает клиенту на e-mail в формате HTML, она выглядит примерно так:

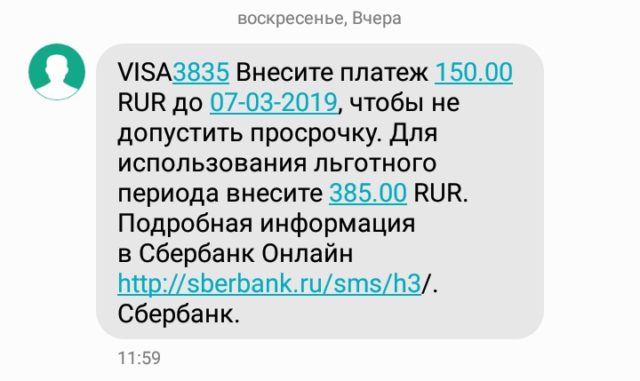

Здесь видно, что за РП сделано расходов на 385 рублей и общая задолженность (долг по выписке) тоже 385 рублей (т.к. в начале РП долга не было). Для использования льготного периода по кредитной карте Сбербанка нужно иметь в виду именно эту сумму — «основной долг». Для тех, кто хочет платить проценты, разумеется, всегда есть другая сумма — «обязательный платеж» — здесь это 150р. Размер минимального платежа составляет 5% от суммы долга, но не менее 150р — вот это они и есть. Вы можете заранее внести минимальный платеж (по обязательно после выписки), тогда в любом случае просрочки уже не будет. Если внести сумму 350р, то льготный период будет продолжать работать. На внесение дается 20 дней в новом расчетном периоде, их называют «платежный период» или на схеме «Льготный период №2». Лучше внести платеж не в последний день а за 2-3 дня, для надежности.

Кроме того приходит и СМС-выписка с теми же двумя суммами и датой платежа (дата в Сбербанке одна и для обязательного платежа, и для платежа льготного периода, в отличие от ОТП-банка, например).

В день выписки, пока не было новых операций по карте, по ссылке «Задолженность» видно примерно такую информацию:

Т.е. если вы посеяли выписку (обе, и e-mail, и СМС), то в мобильном приложении всегда можно посмотреть, сколько платить к дню обязательного платежа, до которого у нас еще почти 20 дней. Тем временем, можно продолжать пользоваться картой, вот список операций

Здесь 385 рублей потрачено до 14 февраля и еще 10 — после даты отчета по карте.

Допустим, мы сделали еще расходную операцию, и она провелась по счету карты, поэтому баланс карты изменился, изменился и размер задолженности:

Т.е. долг вырос до 395 рублей, но в очередной платеж все равно платить 385 рублей для льготного периода.

Попробуем нажать кнопку «Пополнить карту» и ткнем в поле для суммы платежа, выскочит меню с вариантами суммы:

Оплата ЖКХ и мобильной связи без комиссии по кредитным картам Сбербанка

Разумеется, вы можете без комиссии оплачивать кредитной картой Сбербанка Visa Gold услуги любых операторов связи или многих поставщиков услуг ЖКХ, прямо из Сбербанк-онлайн или на сайте поставщика, никакой комиссии не будет. Однако и кэшбэка вы не получите.

Бонусы Спасибо и бесплатная кредитка Сбербанка Visa Gold

Не знаю, кого может устроить такая «бонусная программа», а меня — нет, по любой другой карте платят минимум 1%, причем по большей части деньгами, а не «спасибами», которые еще нужно где-то пристроить. Для карты MasterCard условия точно такие же, как и для Visa.

Снятие наличных с кредитки Сбербанка — комиссия и проценты

Вообще говоря, кредитные карты плохо подходят для снятия наличных кроме некоторых исключений типа карты Альфа-банка «100 дней без процентов». Хуже всего подходят карты банка Восточный (ставка 78.9% годовых и комиссия 4.9% +399 руб за снятие наличных) и банка Тинькофф (ставка до 49.9% и комиссия 2.9% + 249 руб). В этом смысле кредитные карты Сбербанка подходят для снятия наличных намного лучше, их условия более гуманны: комиссия — 3% от суммы, но не менее 390 руб, и типичная ставка — 23.9% годовых. Но на снятые наличные никакого беспроцентного периода уже не будет.

Как пополнить карту Сбербанка?

Разумеется, можно пополнить с другой (дебетовой) карты внутри банка в Сбербанке.онлайн — это самый удобный способ. Для этого лучше всего подойдет карта Сбербанка Моментум с бесплатным обслуживанием или зарплатная, если у вас такая есть.

Кроме того, 08.04.2020 Сбербанк отменил комиссию за с2с-пополнение (ранее 1,2%). Теперь можно пополнить карты Сбербанка с карт других банков: через приложение или через сервис на сайте банка. Годом ранее была отменена комиссия за пополнение кредитных карт, правда, сроки зачисления могли достигать 72 часов.

Акция была до 1 мая, но она работает и сейчас. Эта возможность пополнения не афишируется банком, как и переводы по СБП.

Еще один способ — пополнить через СБП дебетовую карту, а с нее — кредитную.

Лимиты: 30000/раз, 150000/сутки, 1500000/мес, макс. 30 операций.

Бесплатная золотая кредитка Сбербанка — в чем подвох?

Пока я не нашел ни одного подвоха, подводного камня или минуса:

В следующих сериях — «смертельный номер»:

Вторая серия — проценты по золотой кредитной карте Сбербанка

Вот как это выглядит в мобильном приложении Сбербанк.Онлайн

Из 64000 кредитного лимита осталось 63800, потрачено 200 рублей, внести нужно минимум 150. Если нажать «Задолженность», то увидим детали:

Здесь видно, что 5 мая — крайняя дата внесения обязательного минимального платежа в 150 рублей. Ниже указана сумма «льготная задолженность», дата та же самая. Если я заплачу 200 руб., то у меня продолжится льготный период. Но я хочу нарушить его условия, поэтому внесу только 150. Пропустить платеж сложно, за 2 дня до даты платежа в 10:00 в приложение пришло уведомление:

Чтобы пополнить кредитку, пополняю её с другой карты Сбербанка, выбираю первый пункт:

Сколько мне придется заплатить процентов, узнаем через 10 дней, с ежемесячной выпиской 15 мая. Предварительный расчет в Excel показывает что придется выложить 6 рублей и 24 копейки:

По моим расчетам, долг 200 рублей был 45 дней, затем еще 11 дней до даты второй выписки долг был 50 рублей. При ставке 23,9% годовых это дает 6,236 рубля.

К 15.05 сформировалась выписка за период:

Получилось что набежало 6.33 рубля процентов. Короче, подтвердить правильность начисления процентов до копеечки — я не смог и бросил это занятие. В любом случае рекомендую по всем кредитным картам пользоваться беспроцентным периодом (я бы сказал по-другому — беспроцентным режимом). А если не получится, то стараться как можно быстрее полностью закрыть долг, потому что проценты по кредитке 23-25% годовых, а по вкладам — максимум 5% годовых.

Отзывы о кредитных картах СберБанка

Для понимания ситуации: я являюсь представителем юридического лица. Когда человек не хочет самостоятельно получать документы в банках он делает НОТАРИАЛЬНУЮ доверенность на ООО (в лице Директора ООО). Директор делает передоверие на своих сотрудников, которые занимаются сбором документов.

17 ноября 2021 г. мной было оставлено обращение в офисе 8613/0034 Карла Маркса, 52 корп.2 на получение копий документов. При подаче обращения. Читать далее

Для понимания ситуации: я являюсь представителем юридического лица. Когда человек не хочет самостоятельно получать документы в банках он делает НОТАРИАЛЬНУЮ доверенность на ООО (в лице Директора ООО). Директор делает передоверие на своих сотрудников, которые занимаются сбором документов.

08.12.2021 я обратилась в офис 8613/0052 Московский проспект, 5. Минут 20 сотрудник премьер офиса вместе с руководителем выясняли к какому персональному менеджеру прикреплен клиент. Выяснили. После этого пригласили заместителя руководителя офиса (или аналогичная должность), который начал проверять мои документы (паспорт, доверенность, передоверенность). После чего сообщила, что нужно еще раз отправить документы на проверку. Напоминаю о том, что в день подачи первого заявления все документы УЖЕ были проверены. О чем я им сообщила.

После этого сотрудник удалился на полчаса, консультироваться с правовым отделом. Вернулся с ответом, что «вообще нужна нотариальная передоверенность», но мы так и быть может ЕЩЕ раз отправить ваши документы на проверку. А теперь суть претензии, о чем я так же сообщила сотруднику:

Если я не ошибаюсь, то Сбербанк России находится в Российской Федерации и подчиняется законам Российской Федерации. ГГ РФ Статья 187 (в ред. Федерального закона от 07.05.2013 N 100-ФЗ). Пункт три:

Доверенность, выдаваемая в порядке передоверия, должна быть нотариально удостоверена. Правило о нотариальном удостоверении доверенности, выдаваемой в порядке передоверия, не применяется к доверенностям, выдаваемым в порядке передоверия юридическими лицами, руководителями филиалов и представительств юридических лиц.

Все банки принимают ненотариальную передоверенность, более того даже Сбербанк (другие филиалы по крайней мере) вполне выдает документы с передоверенностью подписанной директором ООО и печатью организации, но лишь в этом отделение просили НОТАРИАЛЬНУЮ передоверенность.

Сотрудник развел плечами на мое замечание и предложил отправить заявление на проверку документов. Ну что ж. Бог с вами, давайте отправим. Заместитель руководителя приняла у меня обращение, я подписала соответствующий документ. В 11:08 обращению присвоен номер 211208-0951-130900 от 08.12.2021. Меня заверили, что сканы документов сделаны. Перед уходом я УТОЧНИЛА все ли сделано. Сказали, что все в порядке и мне позвонят. А в 11-15 (я уже уехала к тому моменту из банка) получаю ответ: «В обращении недостаточно данных для проведения проверки и подготовки мотивированного ответа. Рекомендуем оформить обращение с приложением документа, удостоверяющего личность, доверенностей«.

Т.е. ЗАМЕСТИТЕЛЬ руководителя не удосужился проверить обращение и приложить необходимые документы.

Теперь вопросы:

1) На каком основании Сбербанк ставит свой внутренний регламент выше ГК РФ Российской Федерации.

2) Каким образом у вас происходит набор и обучение сотрудников, если рядовой кассир-операционист выполняет свою работу качественнее заместителей и руководителей. Начальству не положено уметь работать?

3) Зачем нужно проводить проверку одних и тех же документов дважды? К слову, проверки ваши длятся куда дольше обещанных трех рабочих дней.